币圈牛市是否仍在?当前是撤退还是抄底良机?

内容提要:宏观因素致市场波动,隔夜美股大跌、特朗普加征关税政策使纳指期货抹平涨幅,加密市场也受冲击。比特币突破 9 万后回落,以太坊下跌,市场呈多空双杀格局。还分析了市场特征、多空博弈、关键支撑、仓位管理等要点,提及关注加密峰会等事件,阐述多种交易策略及风险控制参数,强调市场受政策与消息影响巨大 。

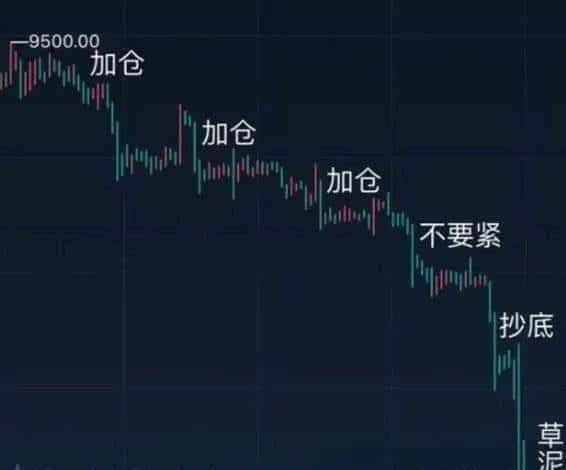

不敢张开眼,希望是我的幻觉~

果然“强心剂”和“速效救心丸”的药效不能持久。

昨天还在说机遇与风险并存,今天宏观再次左右市场:

这波大跌归咎于隔夜美股大跌的拖累。

川普宣布:“漂亮国将按计划从周二开始对来自加拿DA和墨西GE的商品加征25%的关shui,宣称与这两个邻国没有谈判空间了“。

川普已表示,他还计划将对中锅输美商品的关shui再提高10% ,川普证实将对加拿DA和墨西GE商品征收25%的关税。

亚市早盘纳指期货已抹平大选后全部涨幅,市场剧烈波动源于美东时间周日生效的新关税政策及升级版加征关税行政令落地。

盘面呈现典型消息市特征:急拉快砸、多空双杀。政策真空期多头曾借消息面推动,将指数从8.5万美元关口急拉逾10%,但随着靴子落地,这部分杠杆资金日内完成1.1万美元级的多空转换,终盘收于8.3万美元下方,完美回吐政策博弈型涨幅。

流动性监测显示,周日夜盘突击进场的程序化交易资金已悉数离场,价格重新锚定在周五宏观对冲盘主导的技术支撑位,印证本轮波动纯属"政策喊话-套利离场"的经典操作范式,凸显当前市场强烈的'政策市'特征。

【政策博弈与市场机制】

特朗普当局的政策套利行为本质是流动性虹吸策略,通过制造政策预期差实现短期资本腾挪。这种脉冲式扰动不仅无法形成牛市共识,反而加速了加密市场与传统资本市场的风险共振。所谓"数字资产战略储备"更符合宏观审慎框架下的预期管理工具定位,主权机构配置必然遵循"跌市吸筹-波段操作"的战术纪律,这从CME持仓数据中主权账户逢低建仓痕迹可见一斑。

【多空博弈格局】

隔夜北美交易时段呈现经典的多空双杀格局:比特币在突破9万心理关口后遭遇程序化抛单狙击,形成2小时级别"瀑布式"回撤,最低触及85200完成缺口回补。当前盘面已脱离布林带中轨(88000)形成技术破位,需重点关注:

1. 美盘时段能否站稳86500斐波那契38.2%回撤位

2. 3日线MACD是否形成死叉确认

3. 衍生品市场资金费率回归情况

【关键支撑演化】

若今日收盘确认失守87000颈线位,技术形态将转为头肩顶雏形,下行空间打开至:

一级防御:81500(周线EMA55+前中枢上沿)

二级防御:78500(CME期货未平仓合约密集区)

极端情景:75000(2024年上升通道下轨+机构大宗交易暗池成交密集区)

ETH 价格在过去 24 小时内下跌近 15%,收于 2,102 美元。该代币的盘中最低价和最高价分别为 2,004.21 美元和 2,453.65 美元。

以太坊的下跌与过去 24 小时内清算的 2.0958 亿美元相符。在更广泛的行业波动中,按市值计算的第二大加密货币的主导地位进一步下滑至 9.1%。

【仓位管理困境】

遭遇持仓成本控制难题(抄底被埋/半山腰套牢)的本质,是缺乏动态风险预算管理体系。建议采用"阶梯式止盈+金字塔补仓"组合策略:在关键阻力位(如斐波那契61.8%/前高等技术位)分批兑现5-15%仓位,同时保留核心头寸应对趋势延续可能。被套头寸可运用"网格交易+波动率套利"实现持仓成本优化。

【阿尔法收益捕捉】

强势币种创新高动能源于:1)底层协议迭代进度 2)机构配置占比提升 3)链上筹码分布优化。建议构建"核心-卫星"组合:70%仓位配置BTC/ETH作为贝塔收益锚,30%配置具备真实收入(如TON生态)、合规进展(如RWA赛道)或技术突破(ZK系)的阿尔法标的,利用衍生品对冲实现收益增强。

【流动性折价策略】

当前市场呈现典型"流动性虹吸效应":1)CME比特币期权持仓PCR值持续低于0.7 2)永续合约资金费率回归中性 3)稳定币市值增长率降至月化0.8%。建议将止盈资金配置于:1)美债逆回购(年化4.8%无风险收益)2)结构性票据(挂钩波动率区间)3)CEX平台币理财(APY 6-12%),保持战术灵活性。

【事件驱动交易】

3月8日加密峰会需重点关注:1)特朗普政策工具箱扩展可能性(加密政治献金合法化进度)2)SEC监管沙盒实施细节 3)贝莱德等资管巨头现货ETF增仓计划。历史数据显示,重大政策事件后72小时波动率溢价可达45%,建议运用跨式期权组合捕捉事件波动。

【筹码沉淀周期】

链上数据显示:1)非流动供应量占比升至76.3% 2)巨鲸地址周交易量下降42% 3)交易所余额创三年新低。这印证市场处于"主力吸筹-震仓洗盘"阶段,建议采用"三三制"仓位管理:现价区间保留30%底仓,30%配置防御性资产,40%预备金待周线级别TD9序列出现后分批介入。

【事件驱动型交易策略】

周四前分批建仓的战术价值在于捕捉三重博弈窗口:1)非农数据公布前的"预期差交易"(当前失业率预期3.7% vs 前值3.9%)2)加密峰会政策套利空间(特朗普竞选团队暗示将公布加密捐赠通道细则)3)Citadel做市商牌照落地引发的流动性溢价。建议采用"3-4-3"资金分配:30%押注宏观波动率(BTC/ETH期权跨式组合),40%配置机构协同标的(SUI/MNT/STRK),30%留作周五美盘流动性冲击缓冲。

【SUI生态价值重估】

链上数据显示SUI具备三重阿尔法基因:

1)生态TVL周增幅23%达6.3亿美元(DefiLlama)

2)Jump做市商持仓占比升至18.7%(Nansen Smart Money追踪)

3)机构质押池APY溢价达9.8%(比公链均值高320bps)

技术面呈现杯柄形态突破雏形,1.6-1.8美元为Citadel算法单密集成交区。

【做市商博弈新范式】

Citadel入场将重塑流动性分层结构:

1)做市价差压缩:预计BTC/USDT买卖盘深度将提升至3000+基点

2)大宗交易暗池化:5万美元以上订单执行滑点有望降低60%

3)波动率套利机会:关注Jump系(SUI/SOL)与Citadel系(可能布局RWA/Depin赛道)的做市策略差异

【攻防体系构建】

建议采用"事件驱动+做市共振"复合策略:

1)非农数据前1小时:平掉30%杠杆头寸,买入BTC 90000 Put对冲

2)峰会政策窗口期:重点监控SUI链上大额转账(>500万美元)频率

3)Citadel流动性注入时点:通过CoinGlass多空比指标捕捉做市商托盘痕迹

(当前SUI期货持仓量突破4.2亿美元,多空比0.87存在轧空潜力)

【风险控制参数】

设置三重熔断机制:

1)价格熔断:SUI跌破1.45美元(Jump成本线下方5%)启动止损

2)波动率熔断:4小时ATR值突破0.25美元切换网格交易

3)时间熔断:周五21:00前未现机构扫货痕迹,减仓50%转投BTC/ETH对冲

- 相关话题

- 相关资讯

- 猜你喜欢

-

2025年3月3日币圈最新行情深度分析

比特币暴跌后暴力反弹,三大信号揭示市场巨震真相与后市展望

狗狗币(DOGE)2025年2月24日现状分析与未来趋势预测

牛市未结,山寨币潜力待发掘与以太坊布拉格升级前瞻

BTC破9万轧空,KAITO妖币一夜狂涨15倍,空头哀嚎!

市场短期回调,六大利空消息解读及后市展望

2025年比特币预测:减半效应下的魔幻行情与老王独家分析!

阿根廷总统背书LIBRA币暴跌80%:民众财富蒸发,揭秘加密陷阱内幕

比特币黄金期遇冷:总统币LIBRA暴跌80%,TRUMP反弹,山寨币布局策略揭秘,AIAgent与BNBChain引领市场新趋势

2025年2月底加密货币价格预测:柴犬币与狗狗币走势分析