告别下跌苦痛,主流公链「稳定币生息」攻略揭秘

内容提要:在加密货币市场普遍下跌的背景下,本文介绍了利用稳定币在多个主流区块链上实现稳定增值的策略。具体推荐了在以太坊主网、Solana和Starknet等区块链上的稳定币生息策略,包括质押、借贷存款和参与做市等方式,这些策略普遍可实现较高的稳健收益。然而,文章也强调了选择执行具体策略时,需了解各项风险并避免过度集中投资。

本文介绍在加密货币市场普遍下跌的背景下,如何利用稳定币在多个主流区块链上实现稳定的增值策略,并提供具体的操作方法和策略。

加密货币市场今日再次遭遇重挫,虽然比特币自身的跌幅现已收窄至不足 1%,但山寨币板块却随著 BTC 的短线出现了集体跳水行情,SOL、PEPE、ORDI、ARB、TIA 等不同赛道的代表级山寨币均录得了超 10% 甚至是 20% 的跌幅。

虽然当前的二级市场可谓是 「腥风血雨」,但对于普通投资者而言,除了直接下场交易之外,其实还有著另一条相对缓慢但胜在稳健的操作模式 —— 通过各大 DeFi 协议,利用稳定币去实现相对低风险、高收益的生息策略。

在下文中,Odaily 星球日报将结合自身操作经验,为大家推荐多条网路上的多个稳定币生息策略,这些策略在操作层面虽然都相当简单,但普遍都可实现 10% 甚至 20% 的稳健收益,且部分策略还可同步互动一些未发币的底层网路或 DeFi 协议,实现 「一鱼多吃」。

需要强调的是,任何 DeFi 协议都无法完全避免合约风险,部分 DeFi 协议因其业务模式还会面临一定的流动性风险、组合性风险等等,因此大家在选择执行具体某种策略之时,请务必事先了解各项具体风险,且应尽量做到不要 「将鸡蛋放在同一个篮子里」。

以太坊主网

推荐策略一:Ethena sUSDe

- 操作方式:在 Ethena 官网直接先行购入 USDe,再通过质押兑换成 sUSDe;

- 即时收益率:17.5%;

- 收益构成(即可获得的奖励代币型别):sUSDe 升值(可兑换更多 USDe);

- 其他潜在收益:ENA 二期空投;

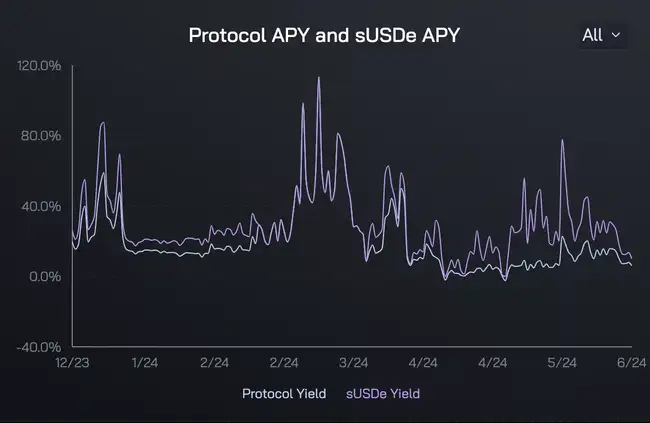

备注:Ethena 的 sUSDe 是当前加密货币市场内成规模(数十亿美元级别)的稳定币矿池的中 APY 最高的收益机会,远高于 MakerDAO 的 sDAI 等代币化国债产品。

sUSDe 的即时 APY 会随著市场的杠杆状况而有所变化,但就过往波动记录来看一直都稳定处于较高水平。此外,通过 sUSDe 还可以累积 Ethena 的二期空投凭证 sats(积累效率较低,但胜在收益稳定),借此获取 ENA 的下一次空投。

推荐策略二:Gearbox 借贷存款

- 操作方式:在 Gearbox 官网通过 Earn 存入各种型别的稳定币;

- 即时收益率:除 USDT 外,普遍大于 10% ;

- 收益构成:稳定币为主,辅以少量 GEAR 激励;

备注:Gearbox 作为杠杆型借贷协议,本身其实支援更高收益率的杠杆型玩法(Farm),但该操作对于普通使用者而言具有一定的操作门槛,所以在此更建议相对简单的存款玩法(Earn,本质上就是借贷存款)。

之所以推荐该矿池,是因为 Gearbox 胜在收益构成系以稳定币为主,因此其实际收益相对而言会更加稳定,不会出现因激励代币暴跌而导致的实际收益大幅缩水状况。

Solana

推荐策略一:marginfi 及 Kamino 借贷存款

- 操作方式:在 marginfi 或 Kamino 上存入 USDT 或 USDC 生息;

- 即时收益率: 12% – 16% ;

- 收益构成:稳定币;

- 其他潜在收益:marginfi 空投及 Kamino 二期空投;

备注:marginfi 和 Kamino 分别是 Solana 之上第一、第二的借贷协议,由于 Solana 生态的交易较为活性,该生态之上的借贷需求也普遍高于其他生态,因此 marginfi 和 Kamino 之上的借贷收益率也会普遍高于其他生态的借贷协议。

此外,marginfi 尚未 TGE,Kamino 的二期积分活动也在进行中,二者都具备一定的潜在空投激励预期。

Starknet

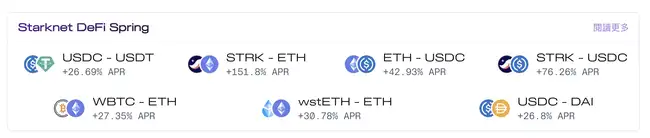

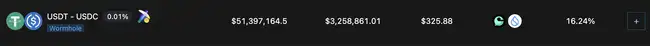

推荐策略一:Ekubo LP

- 操作方式:在 Ekubo 官网利用 USDT 和 USDC 组成交易对,参与做市;

- 即时收益率: 26.69% ;

- 收益构成:STRK 为主,原生做市收益为辅;

备注:受益于 Starknet 的 DeFi Spring 激励计划,当前在 Starknet 上参与各项 DeFi 协议的收益率都很可观,其中 Ekubo 作为当前该生态流动性及交易量最大的 DEX 协议,在安全性及收益率的平衡方面会是个较好的选择。

推荐策略二:zkLend 及 Nostra 做市存款

- 操作方式:在 zkLend 及 Nostra 上存入 USDT 或 USDC 生息;

- 即时收益率: 20% 左右;

- 收益构成:STRK 为主,稳定币原生收益为辅;

备注:基础款借贷协议,类似于 Solana 上的 marginfi 和 Kamino,但收益构成却主要由 STRK 的激励构成(这一点与 Ekubo 类似),看好 STRK 后市表现的使用者可酌情参与。

Scroll

Scroll

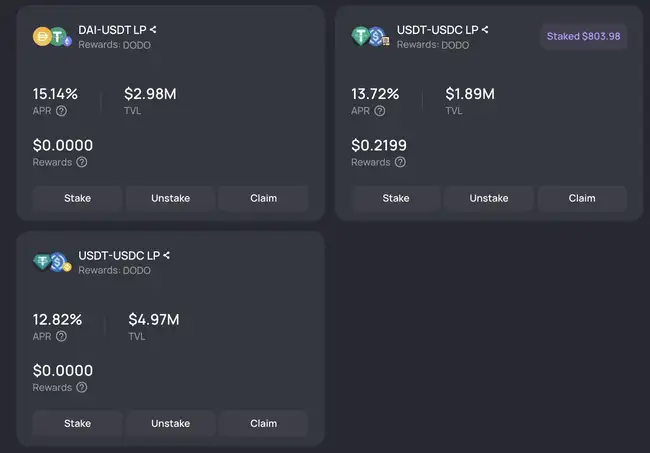

推荐策略一:DODO LP

- 操作方式:在 DODO 官网利用 DAI、USDT、USDC 等组成交易对,参与做市;

- 即时收益率: 12% – 15% ;

- 收益构成:DODO 为主,稳定币原生收益为辅;

- 其他潜在收益:Scroll 空投激励;

备注:随著各大 Layer 2 接连发币,尚未发币的 Scroll 也迎来了更多的关注及流动性。综合 Scroll 上的各大 DeFi 协议来看,DODO 作为老牌 DEX 在安全性方面相对值得信赖,且受益于 DODO 自身的流动性激励计划,其稳定币交易对也有著较高的 APY 表现,因此推荐使用者将其作为互动 Scroll 的一大阵地。

Aptos

Aptos

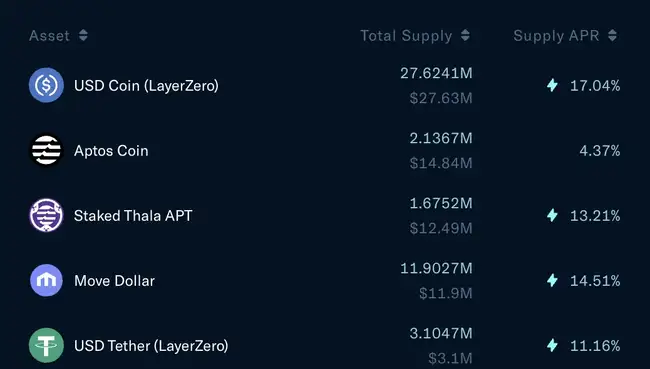

推荐策略一:Echelon 借贷存款

- 操作方式:在 Echelon 上存入各种稳定币生息;

- 即时收益率: 11% – 17% ;

- 收益构成:稳定币原生收益加 APT 激励收益;

- 其他潜在收益:Echelon 空投收益;

备注:Echelon 是当前 Aptos 上 TVL 排名第二的借贷协议,仅次于 Aries Markets,但或许是由于入选了 Aptos 激励计划,当前该平台的综合 APY 要显著高于后者。此外,Echelon 当前已上线了积分计划,这也意味著当下参与该协议还有著一定的潜在空投预期。

Sui

Sui

推荐策略一:Cetus LP

操作方式:在 Cetus 上利用 USDT、USDC 等组成交易对,参与做市;

即时收益率: 16.28% ;

收益构成:SUI 激励为主,CETUS 和稳定币原生收益为辅;

备注:Sui 之上最大的 DEX 协议,收益主要来源于 Sui 给予的生态激励。

再次强调,注意风险

以上即为我们当前比较推荐的部分稳定币生息策略。

出于风险控制以及复刻难度的考虑,上述策略仅覆盖了一些较为简单的 DeFi 操作,所涉及的也只是一些较为基础的质押、存款、LP 等操作,但可获取的潜在收益还是要普遍高于交易所内的被动理财生息。对于当下不知该如何进行二级市场操作,且又不想让稳定币白白闲置的使用者而言,可酌情考虑上述策略。

最后需要再次强调的是,DeFi 世界是一个永远伴随著风险的黑暗森林,各位在操作前请务必事先了解风险,DYOR。

- 相关话题

-

- 比特币市场下跌原因揭秘:德国政府抛售、ETF资金流出、地缘政治风险及Mt. Gox赔付压力

- 警惕稳定币汇率风险:Q2起U兑RMB可能下跌,需做好风险管理

- 6.12梭哈晨报:加密市场持续动荡,山寨币大幅下跌

- 海外工作室对L0猎巫行动的揭秘与猜测

- C浪下跌来临!准备抄底最后机会!

- 美元降息与疯牛行情:揭秘币圈暴涨的背后逻辑

- 山寨币暴跌原因揭秘:牛市与美联储政策的影响

- $FIL价格低迷原因揭秘:为何牛市中依然平淡无奇

- 币圈三大定律:横盘、下跌与上涨的市场法则

- 市场风向变化:meme板块下跌与ETH、BTC的策略调整

- BTC周期时间节点揭秘:历史规律与未来展望

- 警惕反弹陷阱:下跌中的急剧反弹可能掩盖真正底部

- 相关资讯

-

比特币逃顶时机已到?以太坊下跌真相揭秘,硅谷背叛特朗普,阿根廷效仿萨尔瓦多,Worldcoin遭全面禁封

多号攻略:抓住LineaSurge的A7机会,空投新手必备!| 50个号防女巫技巧揭秘 | LineaSurge多号操作指南 | 空投新手防女巫必备

上升趋势牛市VS下跌趋势熊市:交易中亏损的真相揭秘

Bitlayer头矿节攻略揭秘:七大生态项目交互演示,总价值超2300万空投来袭!两周限时空投即将结束,抢先体验比特币原生二层网络Bitlayer!

LINEA交互教程揭秘:以太坊最大二层网络估值高达70亿,Linea Surge空投交互全攻略!

MEME项目生存状况揭秘:99.9%的死亡率与数据深度分析;野村日本推出美元日元稳定币,引领金融新潮流;

比特币ETF:IBIT领跑GBTC,星展银行巨量以太坊引关注,V神揭秘EVM设计缺陷,Thruster X Ethena稳定币空投优势尽显 #okx

PayPal稳定币PYUSD上线Solana:揭秘其话题性秘密转账功能

Rivalz激励测试网教程揭秘:AI+DePin零成本大赚攻略!明牌第三季度空投$RIZ,RollApp零撸操作教程演示,探索模块化AI应用Rivalz!

新币PUG挖矿攻略:日入千元头矿秘诀揭秘,蛇币新币头矿挖掘技巧,显卡挖矿solo教程及中文挖矿指南

- 猜你喜欢