比特币共识壁垒:ETH、SOL等主流公链为何始终难以超越?

内容提要:本文核心观点是加密市场估值主要由货币溢价驱动,而比特币在此方面已确立主导地位。分析指出,大多数替代性第一层区块链(L1)缺乏实质营收且长期表现跑输比特币,其高估值主要依赖市场对未来货币溢价的期望而非基本面增长。随着市场对L1的信心流失,预期未来L1的估值将持续压缩,市场份额将进一步流向比特币。报告强调,L1需要证明其生态系统的实际增长,否则难以维持可能成为货币的叙事来支撑估值。

加密市场估值主要由「货币溢价」驱动,BTC 已稳居主导地位。替代性 L1 因缺乏实质营收且长期跑输 BTC,市场信心正在流失;未来 L1 估值恐将持续压缩,市占率将流向比特币。本文源自 Messari 所著文章,由本站整理、编译及撰稿。

(前情提要:美国 9 月核心 PCE 低于预期「通膨受控」!比特币反弹突破 9.1 万美元、以太坊站上 $3100 )

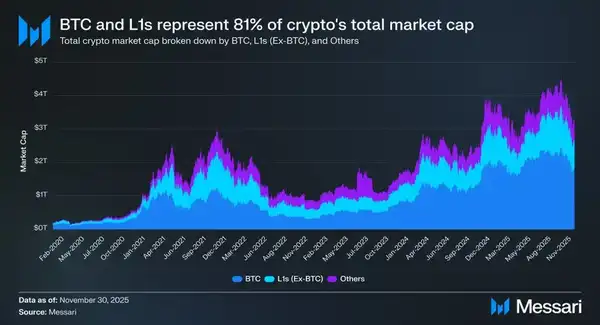

将对话焦点重新集中在「加密货币」本身之所以重要,是因为这正是本产业中大多数资本试图获取的部位。目前的加密货币总市值为 3.26 兆美元。其中,BTC 占了 1.80 兆美元,即 55%。

在剩余的 1.45 兆美元中,大约 0.83 兆美元集中在替代性第一层区块链(L1s)上。总计约 2.63 兆美元,约占加密货币所有资本的 81%,配置在市场要么已经视为货币,要么相信能够累积货币溢价(Monetary Premium)的资产上。

有鉴于此,无论你是交易员、投资者、资本配置者还是建设者,理解市场如何赋予和撤回货币溢价至关重要。在加密领域,没有什么比市场愿意(或不愿意)将某项资产视为货币更能影响估值了。

因此,预测未来货币溢价将流向何处,可以说是本产业投资组合构建中最重要的单一输入变数。

到目前为止,我们主要关注 BTC,但也值得讨论其他 0.83 兆美元那些「可能是也可能不是货币」的资产。如前所述,我们预计 BTC 在未来几年将继续从黄金和其他非主权财富储存手段中夺取市场份额。

但这将把 L1 置于何地?究竟是水涨船高,还是 BTC 会通过从替代性 L1 那里吸走货币溢价,来部分弥补其与黄金的差距?

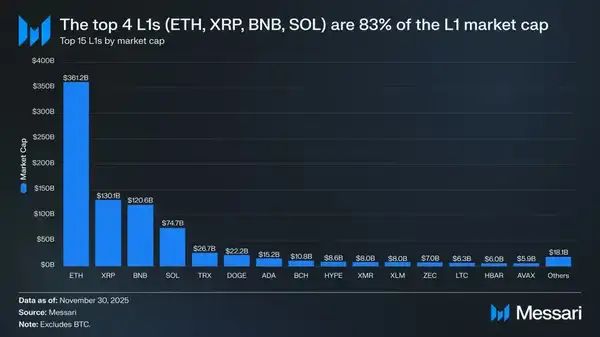

首先,看看 L1 目前的估值状况很有帮助。前四大 L1 合计市值为 6865.8 亿美元,占替代性 L1 板块的 83%。

- ETH(3611.5 亿美元)

- XRP(1301.1 亿美元)

- BNB(1206.4 亿美元)

- SOL(746.8 亿美元)

在前四名之后,估值迅速下降(TRX 为 266.7 亿美元),但有趣的是,长尾效应仍然相当可观。前 15 名以外的 L1 总共持有 180.6 亿美元的市值,占整个替代性 L1 市值的 2%。

重要的是,L1 的市值并非单纯反映隐含的货币溢价。L1 主要有三种估值框架:

-

货币溢价

-

真实经济价值

-

对经济安全的需求

因此,一个专案的市值不仅仅是市场将其视为货币的结果。

驱动 L1 估值的是货币溢价,而非营收

尽管存在这些相互竞争的估值框架,市场正日益透过货币溢价的视角,而非营收驱动的视角来评估 L1。过去几年,所有市值超过 10 亿美元的 L1 的集体市销率(P/S ratio)保持相对稳定,通常在 150 倍至 200 倍之间。

然而,这个总体数字具有误导性,因为它包含了 TRON 和 Hyperliquid。在过去 30 天内,TRX 和 HYPE 产生了该组别 70% 的营收,但仅占市值的 4%。

一旦剔除这两个异常值,真实情况就变得清晰了:即使营收下降,L1 的估值却一直在上升。 调整后的市销率持续走高:

-

2021 年 11 月 30 日 – 40 倍

-

2022 年 11 月 30 日 – 212 倍

-

2023 年 11 月 30 日 – 137 倍

-

2024 年 11 月 30 日 – 205 倍

-

2025 年 11 月 30 日 – 536 倍

基于 REV(真实经济价值)的解释可能会辩称,市场只是在为未来的营收增长定价。但是,这种解释在基本的审查下站不住脚。在同一篮子的 L1 中(仍然排除 TRON 和 Hyperliquid),除了一年之外,每年的营收都在下降:

-

2021 年 – 123.3 亿美元

-

2022 年 – 48.9 亿美元(年减 60%)

-

2023 年 – 27.2 亿美元(年减 44%)

-

2024 年 – 35.5 亿美元(年增 31%)

-

2025 年 – 17.0 亿美元(年化数据,年减 52%)

在我们看来,最简单直接的解释是:这些估值是由货币溢价驱动的,而不是由当前或未来的营收驱动的。

L1 表现持续逊于比特币

如果 L1 的估值是由对货币溢价的预期所驱动,那么下一步就是了解究竟是什么塑造了这些预期。一个简单的测试方法是将其价格表现与 BTC 进行比较。

如果货币溢价的预期主要只是反映 BTC 的价格变动,那么这些资产的表现应该像 BTC 的 Beta(随大盘波动)。另一方面,如果货币溢价预期是由每个 L1 独特因素驱动的,我们预期其与 BTC 的相关性会弱得多,且表现会更加独特。

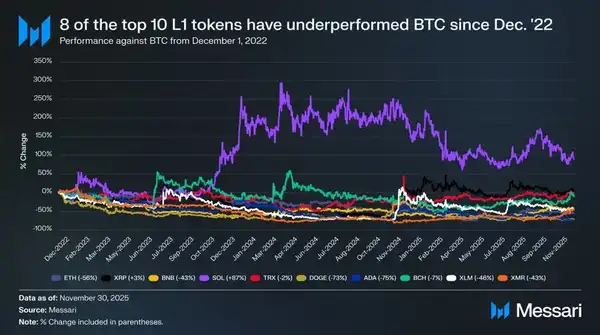

作为 L1 的代理指标,我们检视了自 2022 年 12 月 1 日以来前十大 L1 代币(不含 HYPE)对比 BTC 的表现。这十项资产占 L1 市值的约 94%,因此它们提供了该板块的代表性图景。在此期间,十项资产中有八项在绝对基础上表现逊于 BTC。其

中六项落后 40% 或更多。只有两项资产表现优于 BTC:XRP 和 SOL。XRP 的领先幅度仅为 3%,考虑到 XRP 历史上主要由散户驱动的资金流,我们不会过度解读这一点。唯一具有显著优异表现的资产是 SOL,其表现优于 BTC 87%。

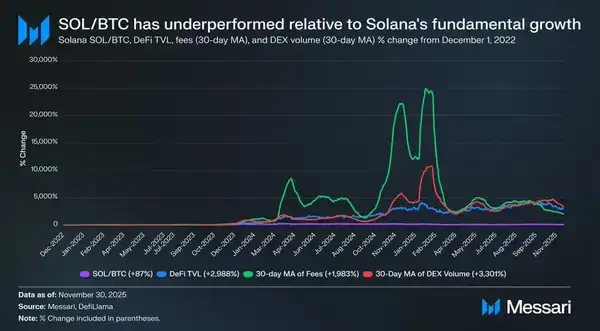

深入探讨 SOL 的优异表现,实际上它似乎可能表现不佳。在 SOL 表现优于 BTC 87% 的同一时期,Solana 的基本面呈抛物线式增长。DeFi 总锁仓量(TVL)增长了 2,988%,费用增长了 1,983%,DEX 交易量增长了 3,301%。以任何合理的标准衡量,自 2022 年底以来,Solana 生态系统增长了 20 到 30 倍。然而,旨在捕捉这种增长的资产 SOL,仅能比 BTC 多出 87% 的涨幅。

为了产生对比 BTC 的显著优异表现,一个 L1 不需要其生态系统增长 200-300%。它需要 2,000-3,000% 的增长,才能仅仅产生高双位数的超额收益。

基于以上所有分析,我们认为,虽然 L1 仍然是基于对未来货币溢价的希望而被估值,但市场对这些预期的信心正在悄然被侵蚀。与此同时,市场并没有对 BTC 的货币溢价失去信心,如果有的话,BTC 对 L1 的领先优势正在扩大。

虽然加密货币在技术上不需要费用或营收来证明其估值的合理性,但这些指标对 L1 确实很重要。与 BTC 不同,它们的核心叙事依赖于建立一个据称能支撑代币的生态系统(应用程式、用户、吞吐量、经济活动等)。

然而,如果一个 L1 的生态系统显示使用量同比下降(部分反映在费用和营收的下降上),那么该 L1 就失去了它相对于 BTC 的唯一竞争优势。如果没有真实的经济增长,市场将越来越难以相信这些 L1 的「加密货币」故事。

展望未来

展望未来,我们预计这一趋势在 2026 年或未来几年内不会逆转。除了少数可能的例外,我们预计替代性 L1 将继续向 BTC 流失市场份额。由于市场日益认识到 BTC 拥有最强的「加密货币」主张,L1 主要由未来货币溢价预期驱动的估值将稳步压缩。虽然比特币在未来几年将面临挑战,但这些问题太过遥远且过于依赖未知变数,无法为当前竞争性 L1 资产的货币溢价提供有意义的支撑。

对于 L1 来说,举证责任已经转移。当与 BTC 相比时,它们的叙事不再引人注目,它们也不能无限期地依赖广泛的市场狂热来证明其估值的合理性。「我们有朝一日可能成为货币」这个窗口曾足以支撑兆美元级的愿景,但现在这个窗口正在关闭。投资者现在拥有十年的数据证明,L1 的货币溢价只有在平台极度增长的时期才能维持。

在那些罕见的爆发期之外,L1 持续落后于 BTC,而当增长消退时,货币溢价也随之消退。

- 相关话题

-

- 币圈24小时:比特币震荡,ETH企稳,SOL利好为何不涨?

- 比特币涨势强劲,目标6万9;ETH补涨,SOL后劲不足

- 比特币插针90.5K:加密市场波动加剧,ETH、SOL领涨

- 4月14日比特币横盘待变,BTC、SOL庄家控盘明显,ETH、BNB走势独立

- 比特币真突破在即,梭哈ETH加仓SOL策略曝光

- 比特币逼近10万,ETH、SOL补涨条件何在?

- 中国新年比特币或迎涨势,PEPE巨鲸、Galaxy等机构动作频频,ETH、SOL交易策略曝光

- 巴西掀翻币圈!ETH、SOL期货提前半年杀到,比特币合约门槛暴跌90%,暗藏三大惊天信号

- #比特币突破87000美金上升强劲,ETH、SOL目标价及大盘操作建议

- BTC、ETH、SOL行情分析:预计延续下跌盘整,比特币或至69000、以太坊或到1300、SOL或减半

- 24小时Crypto市场概览:BTC高位震荡,ETH做空共识增强,SOL链上起飞

- 山寨币热度升温,但市场需谨慎!BTC独跌,ETH疲软,SOL解锁在即,SEC监管动态多BTC独跌,市场关注贝莱德等机构动向,美国比特币储备提案受挫ETH表现疲软,市场期待其能否逆袭成为山寨王SOL大额

- 相关资讯

-

Worldcoin发布L2公链World Chain,Solana项目io.net携手Arbitrum链Aethir合作空投,BTC、ETH等加密货币受瞩目

比特币缓跌走势何时终结?BTC、ETH、SOL市场展望

比特币上涨趋势与门头沟清算、降息预期分析:ETH、DOGE和SOL的投资机会

UNI 牛市五倍币系列:深度解析比特币、以太坊行情,疾风交易策略! #btc #eth #sol #crypto #uni #加密货币 #数字货币 #比特币最新行情分析

空投盛宴来袭:Ethena S2领衔,Karak、Solv、FBTC、Usual、Elixir等空投为何不容错过?

公链争霸赛:深度剖析ETH、SOL、SUI、APT、BNB、TON链上动态与投资策略

币圈熊市肆虐!比特币狂跌至8.8万,ETH跌破2300,SOL惨遭腰斩!千币跌停,突围策略何在?

币圈大崩盘!比特币暴跌至8.6万,ETH跌破2300,SOL惨遭腰斩!千币跌停,突围策略何在?

比特币重返8.4万美元!Arthur Hayes预测只涨不跌,交易员做空ETH、SOL止损

Web3链上风云:4月Solana交易火爆,Ethereum资金回流掀波澜,比特币结构性反弹来袭!

- 猜你喜欢

-

2026年加密货币十大趋势预测:Greenfield生态爆发与投资机会全解析

HashKey招股书战略解码:5亿美元IPO背后的香港Web3野心与合规破局

2025年最赚钱的Web3项目Top10:熊市依然月入百万的硬核协议

全球337万亿债务真相:钱到底被谁赚走了?

EOS基金会暴雷内幕:黑箱操作、资金蒸发、集体维权,币圈最大骗局浮出水面

2026加密项目爆发指南:融资秘籍+用户裂变+留存绝招三合一

加密货币估值泡沫破灭?梅特卡夫定律失效的三大致命原因

比特币资金大逃亡:三大致命因素引发机构撤离潮

比特币资金大撤离真相:35亿美元出逃背后 三大资本流向与市场拐点预警

2025年对冲基金做空清单曝光:英伟达、特斯拉等10大科技股成做空重灾区