以太坊再质押(ReStaking)详解:原理、优缺点、潜在风险及项目整理

内容提要:以太坊自2022年转为PoS机制后,质押ETH成为保护网络安全和投资者获取奖励的重要方式。但质押的ETH常处于休眠状态,资金效率不高。因此,本轮牛市掀起了再质押热潮,旨在提高质押后ETH的资金效率。再质押允许将已质押的ETH在另一质押方案或平台上再次质押,提高资产效用并提供额外奖励,但也带来新风险。再质押有本地和流动性两种类型,流动性再质押利用流动性质押代币来获取更高报酬。再质押的优点包括收益杠杆化、资金效率提升和减少抛售,但缺点是存在资产损失、智能合约风险、资产泡沫和代币过多等问题。EigenLayer和Renzo是以太坊上知名的再质押项目,后者简化了EigenLayer的操作,使其更易于用户参与。

再质押(ReStaking)被认为是除了坎昆升级和现货 ETF 外,以太坊在本轮牛市中的又一加速器。本文整理了再质押的原理、优缺点、生态专案…等方面,以利读者掌握再质押这一 DeFi 新叙事。

以太坊自 2022 年从 PoW(工作量证明)机制转为 PoS(权益证明)机制后,质押(Staking)ETH 就变成保护该网路安全的重要机制,同时也成为投资者获取奖励的一种有效方式。

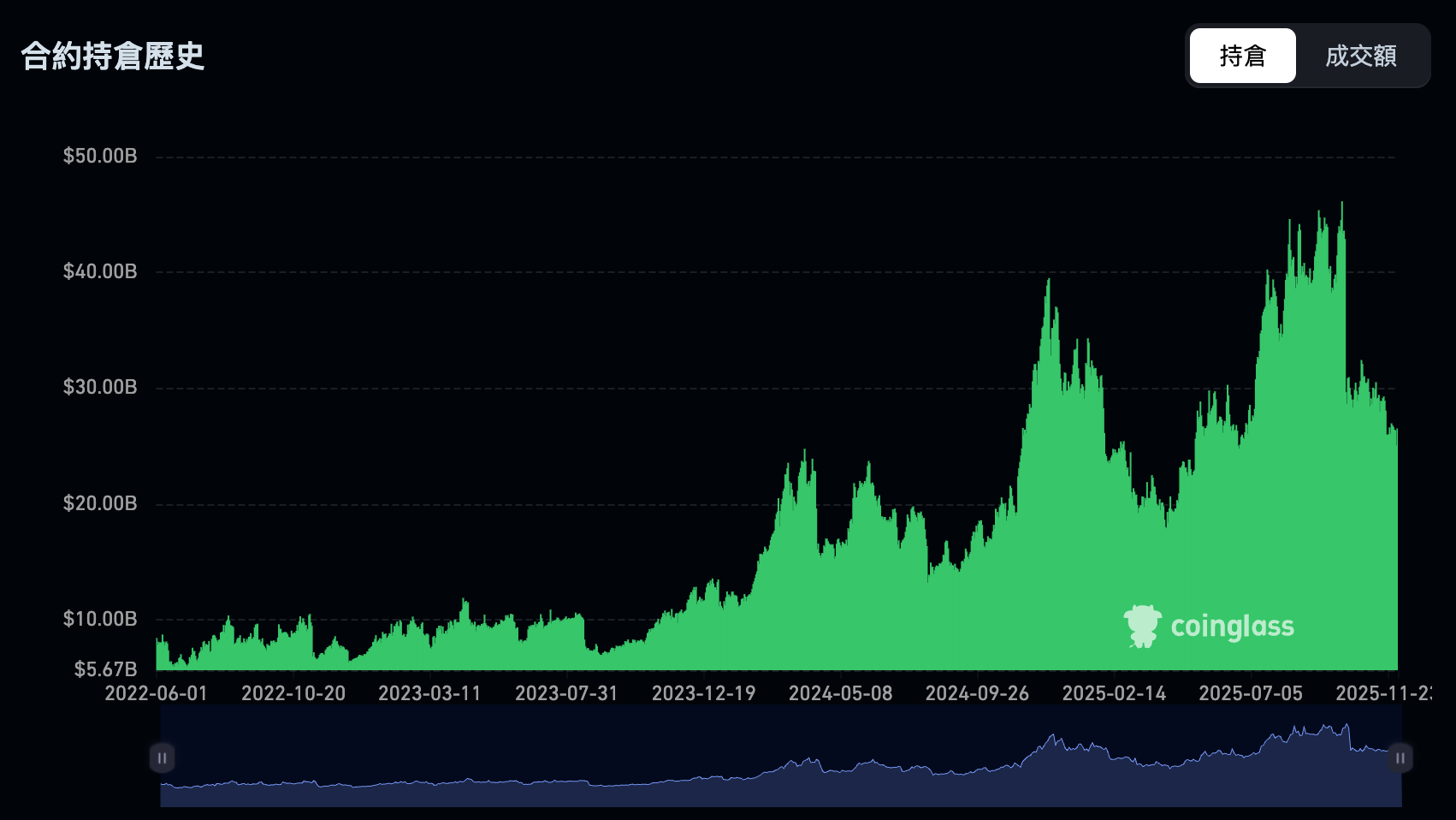

不过,由于质押者将 ETH 锁定在以太坊网路的验证节点后,这些 ETH 通常将处于休眠状态,难以激发更高的资金效率。有鉴于此,本轮牛市又掀起了再质押(ReStaking)的热潮,以提高这些质押后的 ETH 的资金效率,成为本轮牛市 ETH 爆发的又一加速器,相关专案如雨后春笋般出现。

本文整理了再质押的原理、优缺点、生态专案…等方面,以利读者掌握再质押这一 DeFi 热门新叙事。

再质押(ReStaking)是什么?工作原理?

顾名思义,「再质押」是指在初始质押之后,再次将资产进行质押。其工作原理是允许将已经质押的 ETH 放在另一个质押方案或平台上进行再次质押,旨在提高已质押资产的效用,还为持有者提供额外的奖励;不过另一方面,也会为质押者带来新的质押风险,用户需要慎选平台。

再质押的类型

再质押允许使用者,在以太坊主网和其它协议上同时质押相同的 ETH,并一次性确保所有这些网路的安全性。具备以下质押类型:

1.本地再质押

本地再质押通过一组智能合约进行操作,仅对操作以太坊验证节点的使用者开放。

2.流动性再质押

流动性再质押利用流动性质押 Token,通常用户在平台质押获取收益的同时,平台会给你一个流动性质押代币(Liquid Staking Token,LST)来证明你提供的流动性。而流动性再质押,就是将 LST 质押于其他再质押协议上,来获取更高的报酬。这些 DApps 通常被称为主动验证服务(AVSs),并且可以通过再质押获得安全基础设施。

流动性再质押代币是什么?

流动性再质押代币(LRT)代表了流动性质押代币(LST)的演变,同样是充当 ETH 的流动性,不过可以在 ETH 质押收益之上再产生额外收益。二者的区别是:

- LST:用户使用 ETH 存入协议并得到证明流动性的代币,协议将 ETH 质押至以太坊赚取奖励分发给质押者。

- LRT:用户使用 ETH 或是 LST 存入再质押协议,得到证明再质押的代币,协议将 ETH 或 LST 存入再质押协议赚取奖励分发给质押者。

再质押的优缺点

优点:

- 收益杠杆化:再质押允许用户从同一笔资产中获得多重收益;

- 资金效率提升:用户可以在不撤出原有质押资产的情况下,进一步参与其他质押项目或借贷以及铸造稳定币,有效地提升了资金效率;

- 减少抛售:ReStaking 使原始代币更有用,从而避免了抛售。

缺点:

- 资产损失风险:如果节点进行不当行为,则您的资产面临被征用或罚款的风险,可能导致部分或全部资产的损失;

- 智能合约风险:如果网路遭受骇客攻击,您将可能损失所有资产;

- 资产泡沫:通过新的 Wrap Tokens 或 Tokens 的价值倍增膨胀市场,导致市场价值不再反应其真实价值。除了平台外,继续使用代表锁定在验证者中的价值的资产来铸造稳定币,增加了风险;

- 市场上的代币过多:当市场上有太多代币时,DeFi 新手很容易感到困惑,并容易受骗。特别是那些铸造大量垃圾代币的低品质专案将会充斥加密货币市场。

以太坊再质押项目介绍

1.EigenLayer

EigenLayer 是第一个开发并向社群引入 ReStake 模型的专案,它引入了再质押的概念,让以太坊节点可以将他们的质押 ETH 或 LSD 代币再次质押到其他需要安全和信任的协议或服务中,从而获得双重的收益和治理权。同时也可将以太坊共识层效用向外传递到各类中介软体、资料可用性层、侧链等协议,让它们以更低的成本享受到以太坊级别的安全性。

EigenLayer 不仅获得了 Blockchain Capital、Coinbase Ventures、Polychain Capital 和 Electric Capital 等共计 6,450 万美元的投资,还获得了美国知名加密风投 a16z 高达 1 亿美元的注资。

2.Renzo

Renzo 是一个基于以太坊再质押协议 EigenLayer 的流动性再质押协议,能够帮助用户轻松在 EigenLayer 上进行以太坊的再质押,其主要贡献者 Lucas Kozinski 曾表示,Renzo 的出现是为了让用户更好地参与 EigenLayer:

EigenLayer 的操作非常复杂,它要求用户不仅要选择主动管理各个节点,还要积极参与验证服务,并处理众多的代币奖励。

相较之下,Renzo 大大简化了这些流程,同时允许使用者在享受服务的同时,还保持其资产的流动性。

目前,Renzo 已经上架了币安交易所,报 0.149 美元,流通市值达 1.7 亿美元。

3.ether.fi

ether.fi 是一个去中心化、非托管的委托质押协议,质押者在从创建到赎回的整个质押过程中可以控制自己的密钥,并且可以随时退出验证器以收回他们的 ETH,贯彻了「Your keys,Your crypto」的观念。

值得一提的是,ether.fi 也得到了传奇交易员、交易所 BitMEX 创办人 Arthur Hayes 的青睐,其家族办公室基金 Maelstrom 此前也参与了对 ether.fi 的投资。

目前 ether.fi 已经上架币安、OKX 等交易所,报 4.743 美元,流通市值达 5.46 亿美元。

以太坊再质押新闻汇总

。2024/5/15

Lido创办人和Paradigm传秘密资助新再质押协议Symbiotic,能威胁EigenLayer龙头地位?

CoinDesk 爆料,Lido 创办人和加密风投 Paradigm 正资助一个全新的再质押项目「Symbiotic」,此项目特色为支援任何 ERC-20 代币存款,且已经与 AVS 和 LRT 等再质押生态内的团队讨论整合方式。

。2024/4/24

币安新Launchpool》流动性再质押协议Renzo是什么、REZ代币经济学?BNB一度攀高620美元

交易所币安(Binance)发布公告表示,已在其 Launchpool 上线第 53 期新币挖矿项目:流动性再质押协议 Renzo(EZ)。并将于 4 月 30 日 20:00 上架 Renzo(EZ)现货,并开通 EZ/BTC、EZ/USDT、EZ/BNB、EZ/FDUSD 和 EZ/TRY 交易对,且为其添加种子标签。

。2024/4/18

以太坊再质押协议》Puffer Finance 完成1800万美元A轮融资,主网即将上线

以太坊再质押赛道的热门专案 Puffer Finance 宣布完成 1,800 万美元的 A 轮融资,预告即将推出主网,未来也将持续致力于推动以太坊去中心化。

。2024/2/23

a16z向EigenLayer投资1亿美元!TVL跃居第四大紧追AAVE,以太坊再质押协议火热

以太坊流动性再质押协议 EigenLayer 宣布,他们已获得由美国知名加密风投 a16z 豪掷的 1 亿美元融资。

》更多有关以太坊再质押的新闻请点击阅读

- 相关话题

-

- 加密市场震荡整理,比特币以太坊短线多单机会与风险并存

- 以太坊利空笼罩,但多重利好支撑,最低预期5000美元?警惕质押砸盘风险

- 以太坊涨幅慢?Restaking带来丰厚回报

- PENDLE投资策略:把握以太坊质押反弹机会

- 以太坊2800美元支撑危机:跌破可能引发更大下行风险

- 比特币跳水后弱势整理,生态项目符文DOG走强引关注

- 以太坊短期震荡整理与下半年市场预期分析

- 上一轮牛市的明星项目为何现状惨淡?以太坊依旧坚挺的原因解析

- 山寨币暴跌中的机遇与风险:选对项目才是关键

- 以太坊质押创新高:Lido独占市场优势!

- 比特币以太坊回调风险加剧,投资者需警惕

- 币圈新人指南:投资比特币以太坊,谨防小交易所与合约风险

- 相关资讯

-

以太坊质押详解:PoS优缺点、Staking参与方式及LSDfi等热门协议全解析

再质押 Restaking 全解析:原理、风险与应对策略

io.net:构建去中心化AI算力网的GPU连接器,运作原理、风险与IO代币经济详解

以太坊以太坊再质押赛道升温?再质押赛道升温?五大未发币潜力项目盘点五大未发币潜力项目盘点

以太坊质押:收益、风险及模型调整

Vitalik揭秘以太坊未来:质押中心化或成头号风险

以太坊供不应求预期升温,ETF现货通过概率高达九成,ETH或成牛市关键?灰度折价收窄,贝莱德解除质押,以太坊交易活跃创新高,期权未平仓破百亿美元大关

2024年必投项目Farcaster:社交软件巨头估值达10亿美金,Warpcast保姆级教程与玩法详解,Apple ID切换技巧揭秘

以太坊Layer2解析:五大热门L2代币盘点、风险挑战与发展前景

以太坊ETF顺利通过,这些生态项目或成埋伏新宠