意图与链上衍生商品融合:DeFi 3.0的崭新形态

内容提要:本文探讨了将意图与链上衍生性商品结合以推动DeFi产业向3.0阶段发展的方式。文章介绍了意图驱动的应用对DeFi 3.0的重要性,并详细分析了当前链上衍生品模型的权衡,包括CLOB模型、基于流动性提供商的模型、AMM和混合模型等。文章还强调了求解器模型(意图驱动)在衍生品领域的潜力,尽管当前实施仍不成熟,但在其他加密货币领域已有显著采用。

本文探讨了将意图与链上衍生性商品结合的方式,以及这种结合如何推动 DeFi 产业向 3.0 阶段发展。本文源自 @Cryptovoxam 所著长推,由白话区块链整理、编译及撰稿。

意图驱动的应用将塑造去中心化金融(DeFi)3.0,如果你还没有意识到这一点,可能是因为你还没有理解意图可以释放出的潜力。这篇文章就给大家讲讲去中心化意图是什么:

意图是什么?

要探索意图所释放的每种可能的用例是不可能的,因为这需要无数的执行叙。我希望保持尽可能紧凑的表述。我想专注于一个特定的金融领域,在传统的金融系统中,每年会移动数兆美元,甚至有些估计达到了数千兆美元。

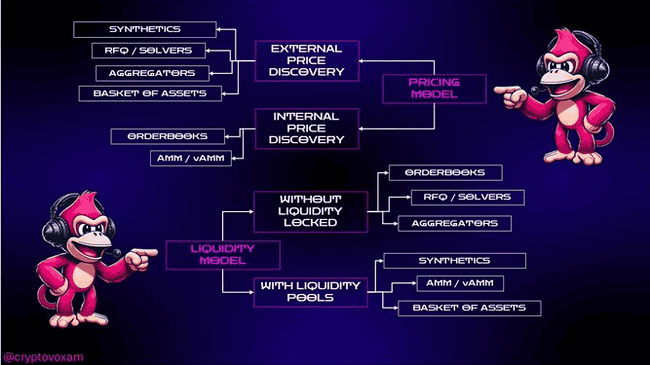

在我们深入探讨链上衍生品的未来之前,让我们先看一下当前的模型以及它们的主要权衡。

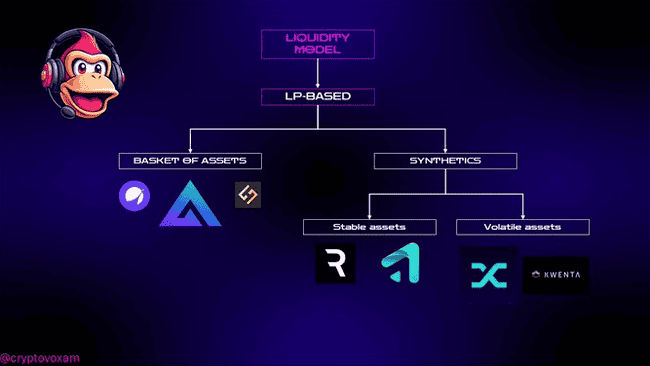

以下是一个常见的分类:

CLOB(中央限价委托撮合)模型

这是每个中心化交易平台(如币安)正在使用的模型,第一个 DeFi 实现由 @dYdX 完成。

每个交易平台都使用订单簿的原因是因为它是他们可以使用的最佳基础设施模型。但是,如果这是真的,为什么其他数十个充满聪明人的团队决定选择另一条道路呢?

这是因为订单簿需要复杂的市场制造商来积极提供流动性和快速的订单撮合。尽管前者较容易实现,但后者有时是不可能的。想像一下在以太坊主网上构建一个具有 12 秒区块时间的订单簿。

这就是为什么许多团队决定将撮合引擎迁移到链下的原因。dYdX V3、Aevo、RabbitX 等都是很好的产品示例,但它们惊人的速度是以去中心化的代价换来的。

一些专案成功通过使用替代虚拟机器(altVMs)构建了完全链上的订单簿。最好的例子是我非常喜欢的 Hyperliquid 以及巨头 dYdX 的 V4 版本。

基于流动性提供商(LP)的模型

这是一个庞大的类别,包含了几个之间存在细微差别的子模型。一个共同的特点是价格发现是在协议外部进行的。它们使用类似于 @PythNetwork 和 @chainlink 的 Oracle 提供商或自定义价格源。

这将是最糟糕的情况,因为你不仅会受到资产价格下跌的影响,还必须支付给交易者的盈利。你的资本将被摧毁。

然而,也有一些优点。

由于它们使用预言机来定价资产,你可以实现无滑点交易,这对于交易者来说可能非常有趣,特别是对于长尾资产,这还不是全部。作为一个 DeFi Maxi,我喜欢 DeFi 的一个特点就是其可组合性。

像 @GMX_IO 的 GLP 或 @JupiterExchange 的 JLP 这样的 Token 是可组合的。你可以将它们用作贷款、交易中的抵押品,或者在某些杠杆策略中使用。这些用例在其他永续性去中心化交易模型中是不存在的。

AMM(自动做市商)、vAMM(改进的自动做市商)和混合模型

虽然像 @DriftProtocol 和 @perpprotocol V1 这样的永续合约使用了 AMM 和 vAMM 结构,但它们现在被认为是过时的模型。有趣的是,它们现在被用于混合模型中。

@vertex_protocol 有一个价格 / 时间演算法:订单将以最佳可用价格执行,无论是来自订单簿还是 AMM。

@DriftProtocol 类似,但它甚至有第三种流动性来源:他们称之为 JIT 流动性。

JIT 代表即时供应(Just-In-Time),这是一种荷兰式拍卖模型。

这种方法非常有趣,因为它类似于意图驱动协议使用的机制。例如,UniswapX 和 1Inch Fusion 利用荷兰式拍卖模型,以便让解算器有效地满足意图。

聚合器

它们汇总多个去中心化交易平台(dexes)的订单,并提供所有整合交易场所中的最佳价格。它们还能够将交易分割到多个平台上。

它们通常也会有自己的资金池。

在聚合器中,还有 @vooi_io,他们正在开发一个跨链聚合器(EVM + AltVM)。

4)求解器模型(又称意图驱动)

广义上,我们将求解器(又称填单者 / 中继者)视为一个出于经济动机的链外代理,以满足使用者的意图。

在永续合约中,求解器是以相反的立场承担你的市场制造者。

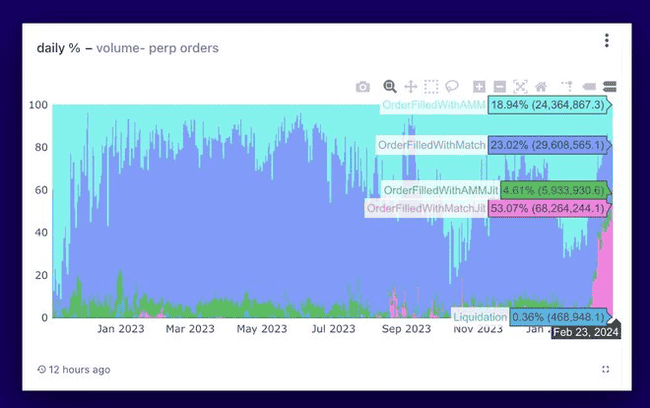

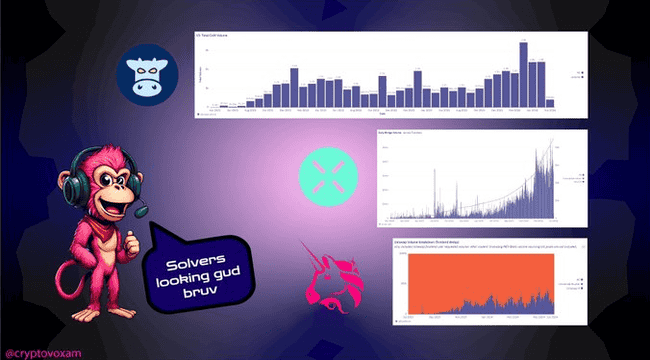

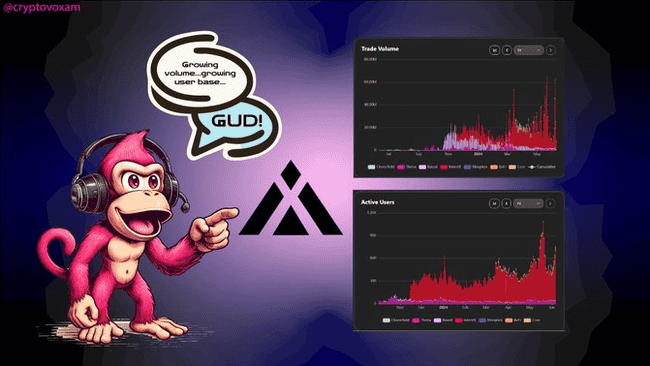

在衍生品领域,求解器的实施仍然非常不成熟。然而,当涉及到其他加密货币领域时,这些模型已经得到了显著的采用。

下面可以看到它们的增长情况:

该模型的先驱之一是 @DriftProtocol,他们的 V2 版本于 2022 年底上线,并引入了前面提到的 JIT 流动性。

该领域的另一个参与者是 @symm_io,它可以允许两方之间进行双边协议(RFQ):交易者和求解器。

在这种情况下,求解器也被称为 「对冲者」。市场制造商通常不承担价格风险:如果他们与你的立场相反,他们需要在其他地方对冲该交易。

这里的有趣概念是,链上使用者与链外流动性进行交易。

Symmio 专注于构建永续性去中心化交易平台的后端和基础设施,第三方团队可以利用这一基础设施进行开发。

@CadenceProtocol 也在构建类似的系统。

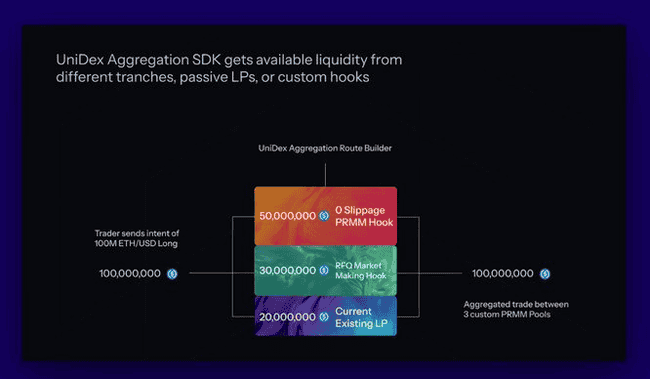

@UniDexFinance 是一个基于 @MoltenL3 构建的永续合约聚合器,引入了 PrMM(Programmable Market Maker)资金池。

这是一个有趣的概念,因为它允许建立可程式设计的资金池,完全可订制,以执行特定的市场制造策略。

小结

意图驱动领域真的非常迷人,它可能真正成为下一代去中心化应用的基础要素。尽管它具有强大的价值主张,但该领域的发展仍处于早期阶段。存在三个主要挑战:

1)求解器竞争导致了中心化。

2)复杂意图的脆弱求解器基础设施。

3)部署和运营求解器的门槛较高。

但让我有信心的主要原因之一是有一些最聪明的人在努力解决这些问题。比如像:@EverclearOrg;@EnsoFinance;@aori_io;@anoma;@intentessential;@ApertureFinance 等等。

就衍生品去中心化交易平台领域而言,我认为它正处于进行意图革命的阶段:

1)交易者最需要的是速度和流动性。

2)由于他们是在链上进行交易,他们还关心无需许可和自我保管。

3)成熟的意图驱动领域可以满足所有这些需求。

- 相关话题

-

- $COW强势上涨:特朗普概念DeFi新星,链上筹码集中,未来可期

- DeFi总锁仓量回升,或预示山寨币和链上项目小牛市来临

- UXLINK 与 NOTCOIN 对比:社区活跃度与链上数据分析

- 揭露SOL模式:大盘母币与链上土狗的骗局

- 低保号的机会与链上数据策略

- PEPE币种分析:三角形态压力线即将突破

- $ETH形态高点降低,关键支撑未变,可能形成下跌三角形

- BTC三角中继形态分析与策略建议

- 2025币圈春晚:特朗普家族豪掷2.5亿美金布局以太坊DeFi

- Pencils Protocol 加入 Scroll Canvas 链上身份验证活动

- $TIA头肩底形态分析与买入建议

- XRP周K线形态亮眼,巨鲸入场预示大行情?

- 相关资讯

-

DeFAI热点:链上DEX繁荣与AI Agent+DeFi叙事崛起

Solv Protocol:链上DEFI生态系统详解及上线价格预测

Polymarket:全球领先的预测市场,融合加密、预言机与DeFi,空投福利丰厚,畅享去中心化有奖竞猜新体验!

DeFAI引领潮流:DeFi与AI深度融合,开创AI代理新时代

稳定币挖矿解析:SOFA产品解读、挖矿指南与链上结构化产品RCH USDT期权DeFi

项目:BASE链上的电报机器人Sigma,讲解TelegramBot基本形态

观点:ETH ETF获批或为Solana ETF及商品分类铺路

福布斯探讨:加密货币牛市是否会迎来新一轮DeFi周期?

AI与Web3融合创新:共赴探索之旅

Web3加密市场早报:特朗普力保加密货币美国未来,Pepe新高,People暴涨四倍,UniSwap对决SEC,Defi普涨,Vic TALK第934期