稳定币供应量创历史新高:解锁盈利新机遇的投资策略

内容提要:稳定币总供应量创历史新高且过去两年增长44%,特朗普政府设定8月为稳定币法案最后期限,传统金融机构积极布局。稳定币应用已超越投机,如SpaceX和ScaleAI等在使用。投资策略包括押注主流机构发行新稳定币的赛道(以太坊等是主要公链)、等待USDC发行方IPO或投资相关股票、关注稳定币在DeFi中的收益机会、跨链平台与预言机相关项目,以及新型基础设施等带来的机会 。

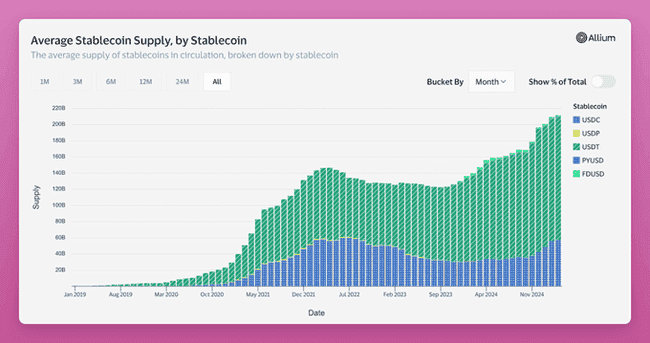

稳定币总供应量创历史新高,过去两年增长44%。

哪些投资策略将从稳定币的大规模采用中获利呢?

作为背景补充,特朗普政府将8月设定为通过稳定币法案的最后期限。

在此趋势下,主流传统金融机构正积极布局稳定币市场。仅举几例:

- 美国银行:若监管允许,对推出自有稳定币持开放态度

- 渣打银行:计划推出与港元挂钩的稳定币

- PayPal:2025年对其稳定币PYUSD进行市场拓展

- Stripe:以11亿美元收购稳定币基础设施平台Bridge

- Revolut:探索发行稳定币的可能性

- Visa:将稳定币整合至支付系统及全球业务网络

此前,稳定币供应量的增加往往会推高加密货币价格,因为人们会短期持有这些稳定币主要用于投机交易。

如今,稳定币的应用已超越投机范畴。例如,SpaceX通过稳定币回笼其在阿根廷和尼日利亚的星链销售资金,人工智能公司ScaleAI也使用稳定币支付给海外承包商。

最简单的投资策略是押注于主流机构可能发行新稳定币的赛道。

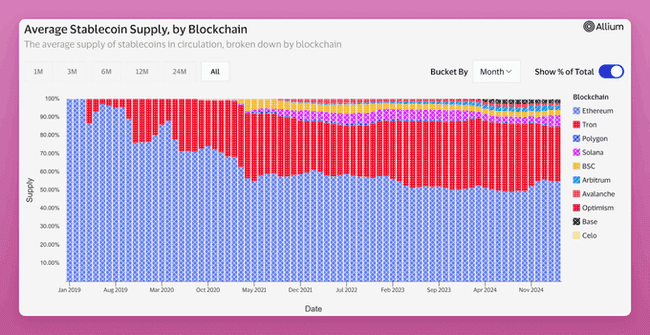

以太坊、Base、波场和Solana是当前稳定币发行的主要公链。

值得注意的是,尽管SOL是主宰了本轮牛市,但Solana链上的稳定币增长却比较缓慢。目前仅有Base链凭借USDC成功坐上稳定币竞争的牌桌。

由于Base链本身未发行代币,Coinbase的股票(纳斯达克代码:COIN)或成为的潜在标的。

另一种策略是等待USDC发行方Circle的IPO,或选择投资Visa、PayPal的股票。

除了交易和支付,稳定币还被用于DeFi中赚取收益:

因此,若稳定币供应量持续扩大,成熟的DeFi协议可能成为主要受益者:

- Aave/Morpho/Euler/Fluid

- Uniswap/Curve

- Maker

- Ethena

稳定币供应量增加 → 推高链上总锁仓量(TVL) → 协议手续费收入增长 → 代币估值提升(尤其具备收入分成机制的代币)

收益是影响稳定币市场动态的关键因素:

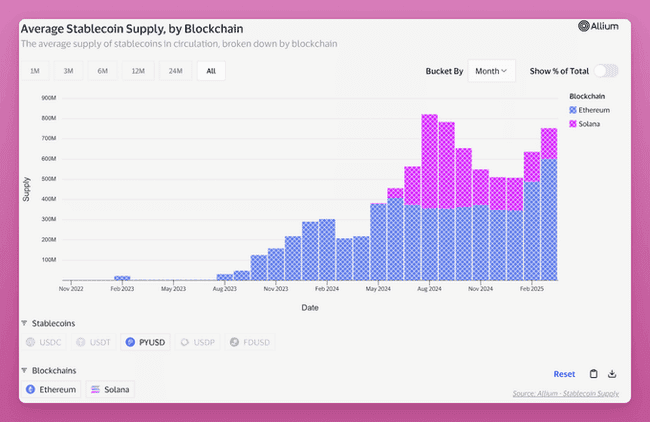

例如:PayPal的稳定币PYUSD现已上线Solana和以太坊,但其增长较为缓慢。

Solana曾凭借Kamino协议的高年化收益激励稳定币供应量增加,以挑战以太坊的地位,但其链上稳定币供应量随后陷入停滞,而以太坊的供应量仍在持续增长。

跨链平台与预言机将受益于多链稳定币的增长,因其带来交易量提升及手续费收入增加:

- Chainlink

- LayerZero/Socket

- Debridge/Across等

然而,最诱人的投资机会或将来自尚未问世的新型基础设施、消费级应用及收益型产品,新锐代币往往能引发更高的市场关注度。

待加密货币价格回暖,稳定币的超级叙事将全面爆发,这也将是我(作为狂热研究者)投入更多时间深耕的领域。

无论如何,稳定币的大规模采用对加密货币市场是超级利好:

以太坊、Solana、Base等公链的区块空间需求将激增,因此押注智能合约公链是最基础的投资策略。

你心中的投资策略是什么呢?

- 相关话题

-

- 图形密码解锁交易盈利:2天暴赚500美元的交易秘诀

- 甲骨文AI盈利暴雷拖垮科技股:比特币创历史新高后暴跌4000美元的连锁反应

- 稳定币热潮下币价萎靡真相:1%月解锁抛压成暴跌元凶

- 稳定币法案催化新机遇,RWA相关项目迎利好!

- $ASTER投资策略:跟随CZ但关注大额解锁风险

- 特朗普呼吁国会立法规范稳定币市场结构,加密货币市场或迎新机遇

- CFX迎3.0升级与人民币稳定币布局:解锁压力下多空情绪分化

- $B崛起!特朗普家族Meme龙头,USD1稳定币引领新机遇!

- 川普币反弹启示录:总统套餐审美与解锁前的投资策略!

- XRP流动性质押时代来临:mXRP解锁6-8%年化收益与跨链DeFi新机遇

- 以太坊暴力突破4887美元创历史新高!12小时爆仓3亿,鲍威尔降息信号引爆加密狂欢 (备选方案: ETH历史性时刻:4887美元新高背后的杠杆屠杀与87万枚解锁埋伏 从马斯克到鲍威尔:以太坊破纪

- 加密投资策略:平衡生活,专注等待,稳健盈利

- 相关资讯

-

Fractal Bitcoin主网上线半月,解锁全新机遇与潜力!

解锁价格行为交易:三个简单技巧助你轻松盈利

老猫与指标:解读交易圣经六大核心原则,解锁长期稳定盈利秘诀

新兴生息稳定币盘点:低风险套利新机遇

Megadrop携手Solv Protocol登陆币安:质押协议创新解锁比特币流动性新机遇

Tether携手美国候任商务部长:探讨银行、美债与稳定币融合新机遇

Astherus Biance Labs投资策略:U本位布局应对稳定币与DEX风险,分散投资,平衡收益与风控

币圈市值蒸发9000亿,稳定币市值却创历史新高:原因何在?

RLUSD稳定币:解锁稳定价值的关键功能与应用

23%年化收益!Sonic拟推算法稳定币:革新机遇还是Luna悲剧重演?