币圈交割合约大揭秘:机制深度剖析,差异一目了然,实战策略助你制胜!

内容提要:本文系统解析了加密货币交割合约的运作机制与交易策略。交割合约源自传统期货市场,经BitMEX改造后引入币圈,具有固定到期日、现金结算和高杠杆(50-125倍)特点,主要用于套期保值(如矿工对冲)和跨期套利。与永续合约相比,交割合约存在交割日流动性风险,但更适合精准对冲。U本位合约以USDT结算,适合短线交易;币本位合约以加密货币结算,适合长期持币者套保。文章对比了主流交易所的合约规则(如币安季度合约流动性最佳),强调严格风控(仓位<10%)、关注交割窗口期(前72小时减仓)和选择高流动性平台的重要性。随着监管合规化,交割合约正从投机工具转向机构级风险管理产品。

币圈交割合约全解析:机制、差异与实战策略

一、交割合约的起源与定义

1. 交割合约的金融基因

交割合约的底层逻辑源自传统期货市场,其本质是标准化远期合约的衍生品。1882年芝加哥期货交易所(CBOT)推出的玉米期货合约,首次将实物交割机制引入现代金融体系,形成通过合约锁定未来价格、对冲价格波动风险的核心功能。在传统金融市场,交割合约通过集中化交易所统一清算,成为大宗商品、金融资产价格发现的重要工具。

2. 币圈交割合约的移植与创新

2013年BitMEX首次将交割合约引入加密货币市场,推出比特币当周/次周合约,标志着币圈交割合约的诞生。其设计沿用了传统期货的到期交割机制,但进行了三点关键改造:

-

• 结算标的:95%以上采用现金结算,避免实物交割的物流与合规难题

-

• 合约周期:推出当周、次周、当季、次季四类高频周期,适应加密货币市场的高波动特性

-

• 杠杆倍数:突破传统金融10-20倍限制,主流平台提供50-125倍杠杆

3. 套期保值的具体玩法

套期保值是交割合约的核心应用场景,旨在通过期货与现货的反向操作对冲风险,常见策略包括:

-

• 空头套保:矿工或持币者担心币价下跌,通过卖出币本位合约锁定当前价格。例如,持有10 BTC的矿工可做空等值的BTC季度合约,若币价下跌,合约盈利可抵消现货亏损。

-

• 多头套保:企业需未来购入加密货币时,通过买入U本位合约锁定成本。例如,某支付公司需3个月后购买BTC,可提前买入季度合约对冲价格上涨风险。

-

• 跨期套利:利用不同周期合约的基差波动获利。例如,当季度合约价格显著高于次季合约时,可做空近月合约并做多远月合约,待基差收敛后平仓。

-

• 期现套利:当期货价格与现货价格偏离合理区间时,同步进行现货买入和期货卖出(或反向操作)以获取无风险收益。例如,BTC现货价格低于季度合约时,买入现货并卖出期货,到期交割套利。

二、交割合约与永续合约的差异对比

1. 时间维度:强制收敛 vs 无限展期

交割合约的核心特征是存在刚性到期日,而永续合约通过资金费率机制实现价格锚定。两者的核心差异体现在:

|

维度 |

交割合约 |

永续合约 |

|

时间约束 |

固定到期日(当周/季等) |

无到期日,可无限持有 |

|

价格锚定 |

交割时强制收敛至现货价格 |

每8小时资金费率调节价格偏离 |

|

费用结构 |

仅交易手续费(0.02%-0.05%) |

手续费+资金费率(可正可负) |

|

适用场景 |

套期保值、跨期套利 |

高频交易、趋势持仓 |

2. 风险特征的差异

-

• 插针风险:交割合约因流动性集中在特定时间窗口,2023年ETH季度合约交割前1小时出现15%价格振幅的概率达42%,显著高于永续合约

-

• 穿仓机制:交割合约普遍采用“穿仓分摊”制度(如OKX),极端行情下盈利方需分摊穿仓损失;而永续合约通过自动减仓机制隔离风险

-

• 资金效率:永续合约持仓无需考虑移仓损耗,交割合约在主力合约换月时面临基差波动风险。

三、U本位 vs 币本位合约的底层逻辑

1. 计价体系的根本差异

-

• U本位合约(USDT合约)

以稳定币USDT作为保证金和盈亏结算单位,合约价值直接锚定美元:-

• 计算模型:盈亏=(平仓价-开仓价)* 合约面值 * 张数

-

• 优势:法币价值直观,适合多品种对冲组合

-

-

• 币本位合约(反向合约)

以BTC/ETH等原生资产作为保证金,合约价值与币价反向波动:-

• 计算模型:盈亏=(1/开仓价 - 1/平仓价)* 合约面值 * 张数

-

• 优势:币价上涨时空头保证金自动增值,适合矿工对冲

-

2. 适用场景的选择策略

|

市场环境 |

推荐合约类型 |

逻辑依据 |

| 牛市(币价上涨) |

币本位多单/U本位空单 |

币本位多单可享受币价上涨与合约盈利的双重收益 |

| 熊市(币价下跌) |

U本位空单/币本位空单对冲 |

U本位空单避免币价下跌对保证金价值的侵蚀,币本位空单可放大收益 |

| 震荡市 |

U本位双向操作 |

稳定币计价减少波动干扰,适合短线交易与套利 |

| 长期持币者 |

币本位空单对冲 |

无需卖出现货即可对冲币价下跌风险,保留长期持仓价值 |

3. 风险收益的非对称性

|

场景 |

U本位多单 |

币本位多单 |

|

币价上涨10% |

收益10% |

收益= (1/1.1 - 1/1)*100 ≈ -9.1% |

|

币价下跌10% |

亏损10% |

亏损= (1/0.9 - 1/1)*100 ≈ 11.1% |

(注:该特性使币本位合约成为天然的套保工具,当持有现货时做空合约可锁定币本位价值)

四、交割合约的适用人群与策略图谱

1. 矿工群体的风险对冲

矿工通过卖出币本位季度合约锁定未来挖矿收益:

-

• 当BTC产量固定时,做空合约可抵消币价下跌的现货损失

-

• 需匹配挖矿周期与合约到期日,形成完美套保

2. 跨期套利者的价差捕捉

利用不同周期合约的基差波动进行套利:

-

• 正套策略:买入近月合约+卖出远月合约,当03-06合约价差突破仓储成本时介入

-

• 反套策略:卖出近月合约+买入远月合约,适用于Contango结构下的价差收敛

3. 机构投资者的组合管理

-

• 保证金优化:通过交割合约构建Delta中性组合,降低整体风险敞口

-

• 事件驱动:在分叉、升级等重大事件前建立对冲头寸,规避现货波动风险

五、主流交易所合约机制对比与实战要点

1. 合约周期与流动性差异

|

交易所 |

合约类型 |

最大杠杆 |

交割时间规则 |

流动性特征 |

|

币安 |

当周/次周/当季/次季 |

125x |

当周:每周五16:00 UTC+8 |

季度合约深度最佳 |

|

OKX |

当周/次周/当季 |

100x |

当季:3/6/9/12月最后一个周五 |

次周合约价差最小 |

|

Bybit |

当周/次周/当季 |

100x |

次季合约与当季重叠时不生成 |

当周合约交易量占比70% |

|

Bitget |

当周/次周/当季 |

150x |

特殊事件可调整交割日 |

山寨币合约品种最全 |

2. 风控机制的致命细节

-

• 价格指数来源:币安采用5家交易所现货价格中位数,OKX使用CoinGecko加权指数,需防范小交易所异常数据干扰

-

• 强平规则:Bybit采用阶梯强平机制,部分仓位可保留;Bitget则全额强平

结语:交割合约的双刃剑效应

交割合约作为币圈最复杂的衍生品工具,既为矿工、机构提供了精准的风险管理手段,也成为投机者放大收益的利器。但其高杠杆特性与交割时点的流动性黑洞,要求交易者必须建立严格的风控体系:

-

1. 仓位管理:单合约仓位不超过总资金10%,跨期组合保证金占用控制在30%以内

-

2. 时间窗口意识:交割前72小时逐步减仓,避免尾部风险

-

3. 交易所选择:优先选择季度合约深度超过1万BTC的平台,防止插针爆仓

随着香港证监会批准比特币期货ETF等合规化进程,交割合约正在从野蛮生长的投机工具转向机构化产品,这既是挑战,更是结构化套利的新机遇。

- 相关话题

-

- 从5千到50万:揭秘我的币圈提款密码与实战策略

- 币圈老江湖十三天稳赚5000U,揭秘小额稳健交易策略

- 白天抄底策略揭秘:纳指期货与纳指差异,把握阶段底部机会

- 从5000到百万:币圈逆风翻盘策略与实战指南

- 川普币圈策略揭秘:发Meme赚钱投资区块链,PEPE成韭菜守护神?

- 百倍收益交易策略揭秘:从10万到1500万的币圈投资之旅

- 2000块本金如何翻至30万?币圈财富增值策略大揭秘!

- 币圈老炮揭秘:BTC、BNB、ETH横盘爆拉前兆与保命策略

- 币圈牛市财富密码:5万变亿不是梦,投资策略大揭秘

- 币圈实战:从6万到1000万,八年炒币经验三步曲与策略分享

- 小额资金币圈挣百万:合约滚仓策略揭秘

- 币圈实盘挑战:1000u冲击百万,风险管控与翻仓策略揭秘

- 相关资讯

-

币圈顶尖交易员精准策略大揭秘:比特币与以太坊短线交易700点盈利实战分析

币圈合约滚仓策略深度剖析:操作手法与风险防控

AI深伪技术震撼币圈:一秒破解交易所KYC,防御策略与潜在影响深度剖析

币圈四大交易冷知识揭秘:从摊平成本到资金管理的实战指南

多年实战验证:唯一精通的均线交易策略,进阶交易秘籍大揭秘

门头沟转出14万枚BTC引震动!币圈大地震将至?Mt.Gox事件科普盘点,行情策略规划揭秘:顶部利好频放,切勿错失良机!

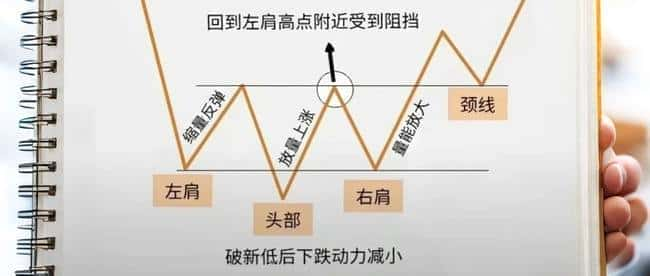

币圈头肩底形态深度解析:老韭菜揭秘形态变化与实战应用

滚仓策略揭秘:从小资金到大财富的币圈探险

币圈传奇之路:财富跃迁实战经验与策略

揭秘Vegas隧道交易法则:技术分析与实战策略