链上数据解析:BTC周期性逐渐消失的背后原因

内容提要:比特币传统的四年价格周期正逐渐消失,这是由于减半效应减弱、市值增长及长期持有者增多所致。2021年的双顶结构表明单纯依赖历史规律已失效,链上数据显示筹码分布出现前所未有的巨变。未来分析需更注重逻辑演绎而非刻舟求剑,应结合如AVIV热力图等动态指标,以适应波动率降低和市场成熟化的新常态。

身负数位黄金之名的 BTC 仍然年轻,四年周期的消失则为必经之路。

(前情提要:以比特币 2021 年双顶结构为例:谈什么是「未来数据泄漏」)

👉 原文连结

Key Points:

🔺 BTC 的强周期性,不可避免的正在逐渐消失

🔺 2021 年的两次顶部:刻舟求剑派的全败

🔺 史上第一次:URPD 筹码结构的巨变

🔺 周期性消失后的分析方式 & 应对策略

必然消失的周期性

相信大多数的币圈人,对于 BTC 的强周期性都不陌生。

源自每四年产量减半的设计,BTC 的价格走势似乎也与之完美对应。

2013 年底、2017 年底、2021 年底,分别精准对应三次周期性顶部,

每四年一次的规律,使无数市场参与者将其奉为圭臬。

但,从科研的视角,单纯的刻舟求剑显然无法得出严谨的结论。随著产量减半的影响力逐次降低,市值的增长,目前已经不存在能够经得起科学考验、支持四年周期论的论点。

如果未来周期性消失,身为交易员的我们,又应该如何应对?

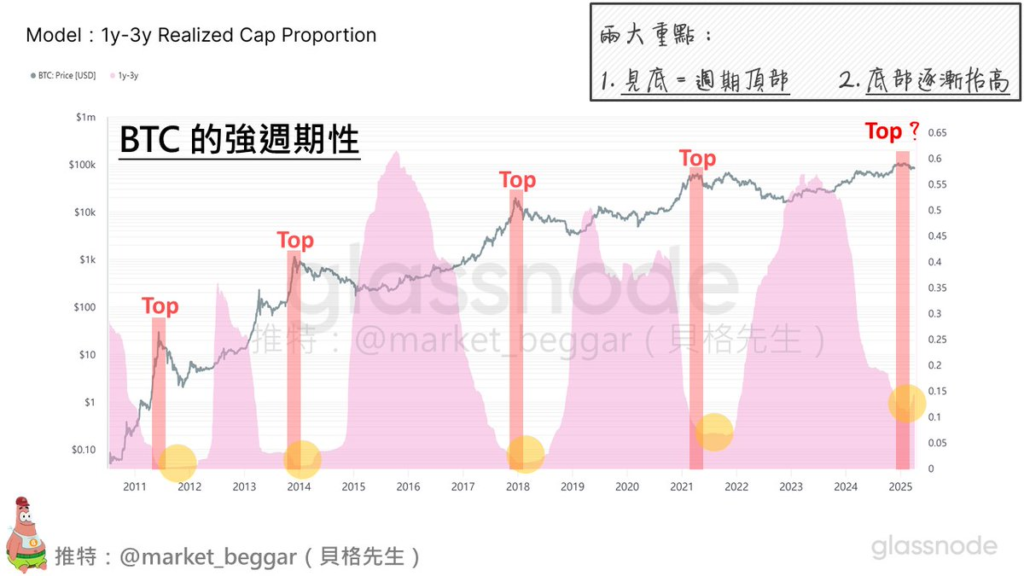

最强大的群体:持有时间介于 1 年到 3 年的市场参与者

历史上,有一个群体,其行为总是能完美对应到 BTC 的牛熊周期,

这个群体就是「持有时间介于 1 年到 3 年」的市场参与者。

上图是「持有时间介于 1 年到 3 年的市场参与者」的占比,

我们可以很明显的看到:

- 每当此占比见底之时,总是对应到价格的周期顶部

- 每当此占比见顶之时,总是对应到价格的周期底部

白话来说就是:

每当 BTC 价格见顶,他们也都刚好卖完了;而每当 BTC 价格见底,他们也都刚好积累了大量的筹码。

孰是因、孰是果,目前无法给出答案,但显然牛熊周期的出现,与他们脱不了关系。

同时,我们可以发现:每经过一轮周期,此占比的最低值正在逐年增大,

说明有愈来愈多的参与者选择长期持有 BTC;随著 BTC 逐渐走入世人的眼光,愿意持有 BTC 的人们也会更多,因此我们可以合理推测:未来此占比的底部值只会愈来愈大。

2021 年的两次顶部:刻舟求剑派的全败

先前,我曾撰写过几篇专门探讨 2021 年双顶的文章。

结合今天的主题,我将从另一个视角切入分析:

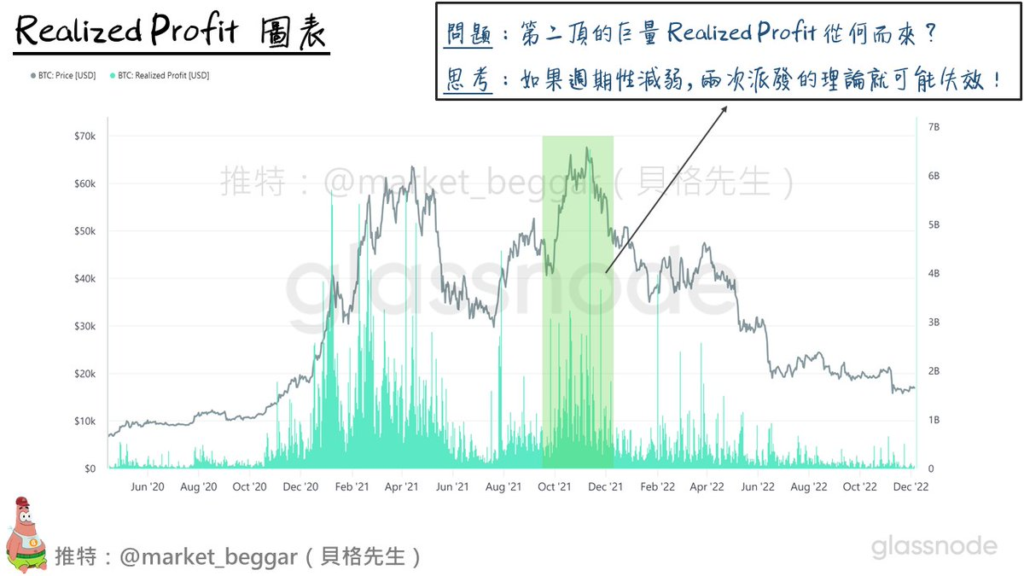

此图表是「Realized Profit(已实现利润)」,所谓 Realized Profit,是根据UTXO 链上记帐的原理,统计出每天有多少利润进行获利了结。

每当集中性、巨量的 Realized Profit 出现之时,说明有大量的低成本筹码进行抛售兑现,是为一大警讯。

从链上数据的视角,其实在 2021 年四月(第一顶)时,该轮周期就已结束;

但后续却因为种种因素,使 BTC 在 2021 年 11 月造出了第二个顶部。

如上图所示,在第二顶出现之时,同样伴随著巨量的 Realized Profit,那么问题来了:

「这巨量的 Realized Profit 从何而来?」

结合第一张图来看,当时持有时间在 1 年到 3 年的群体占比,其实已经在 2021 年四月就已见底,因此在第二顶出现的巨量 Realized Profit,只能是源自于「2021 年五月到七月」积累筹码的群体。

值得思考的点就在这里:

如果未来周期性逐渐消失,是否会出现更多这种「短暂筑底」后开启新一轮主升浪的状况?

如同我先前的文章所述,过往的顶部往往伴随两次大规模派发,本轮周期也确实在去年 12 月出现了第二次大规模派发。

但倘若随著未来波动性的递减,是否仅需一次便可完成属于 BTC 的新式牛熊周期转换?

值得深思。

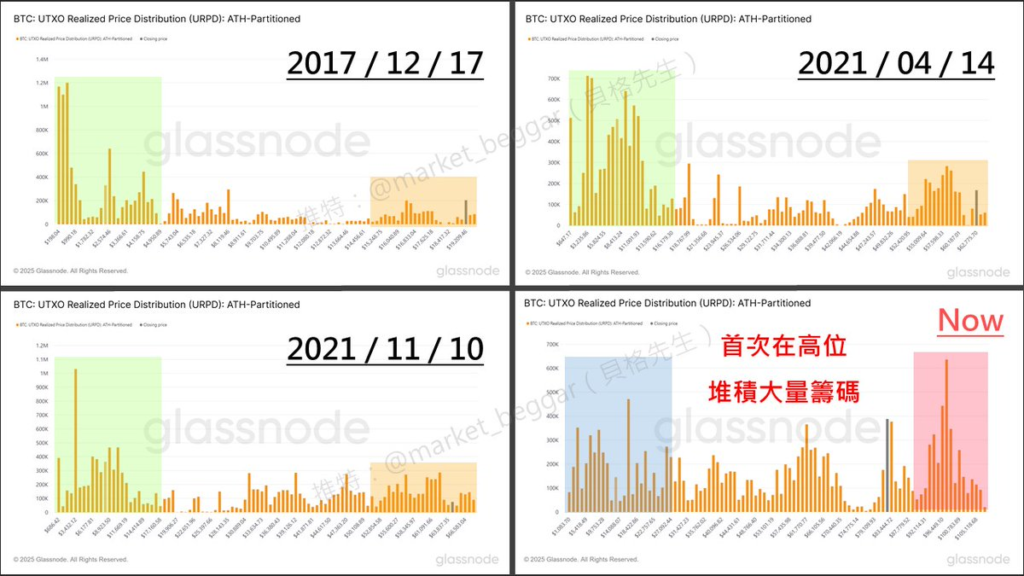

史上第一次:URPD 筹码结构的巨变

接著,我们从筹码结构的角度来聊聊这个话题。

我将过往三轮周期顶部的 URPD 筹码结构图陈列如上图,

可以看到:本轮周期是迄今为止最特别的一次。

会这样说是因为:这是史上第一次,在二次大规模派发后,顶部区域堆积巨量筹码的周期。

据此,我们或许不得不承认:BTC 正在走出进入一个全新的纪元。

周期性消失后的分析方式 & 应对策略

倘若未来周期性,确实如预期不断弱化,那身为交易员的我们,又应该如何去审视盘面呢?

先说结论:绝不刻舟求剑,以演绎法的逻辑进行分析。

在 BTC 年轻的生命周期中,样本数严重不足,已使无数刻舟派的理论,一个接著一个的被推翻。山寨季、新年必涨、减半后 n 天必涨 … 等,族繁不及备载,更不用提那些在 2021 年就被打趴的各种指标。

因此,为了克服样本数不足的问题,我们在研究的过程中,必须尽可能的保证逻辑的存在。

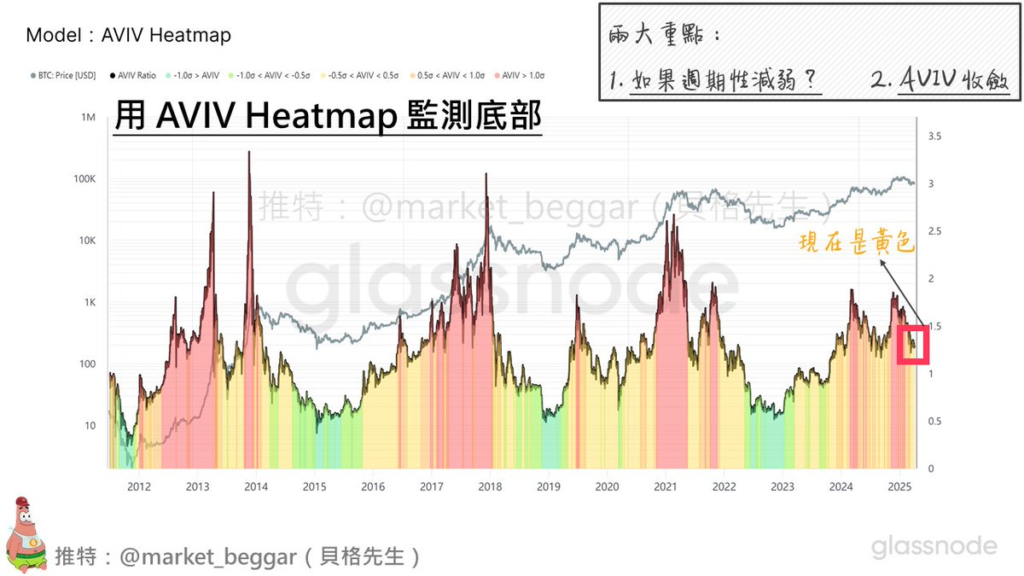

在此举个例子:AVIV Heatmap。

AVIV,可视为优化版的 MVRV,在计算上针对活跃(而非完全不动)的筹码,且撇除了矿工部分的影响。

而 AVIV Heatmap,则是我个人设计的模型之一,利用 AVIV 存在均值回归的特性,根据其偏离度进行上色。

这种分析方式的好处在于,偏离度的计算考虑了「标准差」,

而标准差正是能直接反映 BTC 波动率的指标。

因此,随著波动率的递减,AVIV Heatmap 中定义极端值的标准也会随之放宽。

总结

简单做个总结:

- 随著市场的成熟,周期性的消失是必经之路

- 持有时间 1 年到 3 年的筹码,在过去主宰了牛熊周期

- 2021 年双顶的出现,宣告了刻舟求剑方法论的失败

- 筹码结构已然出现从未发生的巨变

- 身为交易员,在研究过程中必须保证逻辑性,以确保成果的可用性

- 相关话题

-

- BTC三连涨背后的隐忧 散户入场时机与山寨补涨机会解析

- BTC利好频传却未涨,核心原因解析及布局建议

- 比特币回调原因解析:市场动荡背后的四大因素

- BTC上涨后山寨币下跌原因:表哥解析山寨币控盘与出货逻辑

- BTC、ETH机构资金出逃SOL独涨:周五震荡行情下的多空插针策略与关键点位解析 或 加密市场周线收官战:BTC净流出1.5亿美金背后的90000-94000区间博弈与SOL机构布局机会

- 美联储降息25个基点!全球市场狂欢背后的深层原因解析

- BTC冲上88000,ETH却低迷挣扎!背后原因及投资价值深度剖析

- 上一轮牛市的明星项目为何现状惨淡?以太坊依旧坚挺的原因解析

- HOOK再度崛起的背后原因分析

- BTC超级V反弹背后的利好因素

- 周末行情平淡的原因解析:服务中断与市场沉寂

- BTC每日盘面解析:短线或现先涨后跌,回调中寻找布局机会

- 相关资讯

- 猜你喜欢

-

比特币四年周期魔咒终结?深度解析2025年减半行情为何失效

153家企业持有108万枚BTC:上市公司、ETF与政府持仓全解析

黄仁勋震撼预言:比特币将成为全球能源流动的数字输电线

比特币巨鲸微策略疯狂加仓:20万枚BTC持仓背后的百亿豪赌

2025年12月金融风暴预警:美日央行政策对撞下比特币暴跌8%真相

比特币闪崩5000美元跌破8.7万大关:12月加密市场惊现黑色星期一

囤比特币财富密码:普通人实现财务自由的终极指南

比特币惊现空头大屠杀:负费率引爆9万美元轧空行情倒计时

比特币寒冬生存指南:五大抄底信号与抗跌策略全解析

全球资本大迁徙:Michael Howell揭秘比特币黄金成通胀时代终极避风港的三大底层逻辑