比特币寒冬生存指南:五大抄底信号与抗跌策略全解析

内容提要:当前加密市场正经历规则转换,比特币较历史高点下跌约30%。本文为投资者提供应对策略:建议采用长期持有(HODL)或定期定投(DCA)等稳健方式积累比特币,并合理规划资金停泊于国债ETF或DeFi等低风险选项。判断市场底部可关注时间周期、动能指标(如RSI低于40)及极端悲观情绪等共振信号。核心观点是保持耐心,避免情绪化操作,为下一轮周期做好准备。

加密市场正经历显著的「规则转换」,比特币价格已从历史高点下跌约 30%。本文分享投资策略、周期性预期、资金停泊选择,以及判断市场底部的关键指标,帮助投资者制定应对方案。本文源自 Dyme 所著文章,由深潮整理、编译及撰稿。

(前情提要:资金为什么不在比特币这里了? )

目前来看,加密市场似乎正经历一次显著的「规则转换」。此前的市场热潮令人兴奋,但现实是,真正的挑战才刚刚开始。

等待。

目前的所有迹象都表明,比特币正处于「避险」模式,而 2021 年的市场回声也再次浮现:比特币在股市见顶之前大幅走高,而过去几个月股市的表现并不理想。

截至撰写本文时,比特币价格与历史高点相比已下跌约 30%。我们在 10 月初达到了预期的市场高点。一些人成功在 10 万美元以上卖出或获利了结(干得漂亮!),但现在,不可避免的问题摆在眼前:「接下来怎么办?」

与今年 4 月不同的是,我并没有急于配置一个长期持有的仓位(虽然我目前持有多头仓位,目标是反弹至 9.5 万美元至 10 万美元区间)。

我知道许多读者以比特币为核心资产,可能也会涉足一些山寨币交易。你们可能在思考:「底部在哪里?」或者「什么时候买入?」

正确答案是,没有人能完全确定。但有很多策略可以帮助你最大化回报,同时确保不会错过下一波行情。我的目标是为你提供一些见解,帮助你形成自己的市场判断,了解市场规则可能何时再次转变。我是一名「左脑型」交易者,不会深入研究订单簿之类的复杂数据。

我是「市场氛围」专家兼数据简化派,以下是我的经验分享

首先,这篇文章的核心假设是,比特币将会创下新的历史高点,并且市场周期依然有效。基于当前所有资讯和市场反应,我们应该将此视为现实基础。

本文也承认,比特币对于耐心的投资者来说是一种卓越的储蓄技术,而对于缺乏耐心或过度加杠杆的人来说,则是一种「财富毁灭」工具。

这篇文章将以比特币为核心展开讨论,因为坦白讲,过去 36 个月里,除了 Solana 和一些短期炒作热点外,你的 90% 山寨币几乎毫无表现。我们还有 1 到 2 年的时间来等待新的山寨币叙事形成,届时你可以再选择是否押注这些机会。

接下来我们将探讨以下几个方面:

- 投资策略

- 周期性预期与时间节点

- 等待期间的资金停泊之地

- 市场底部的关键指标

投资策略

当我提到「策略」时,我指的是你在买入、卖出和持有方面的态度与方法。在这个市场中,有多种进出方式,而最终的选择权在你手中。

你的策略归根结底取决于一个问题:「你是否有信心精准把握市场时机?」并且能够执行你的市场判断。如果没有,那么还有哪些可行的选择?

目前,已经有多种经过时间验证的比特币投资方法,其中最受欢迎的就是 HODLing(长期持有)。

HODLing 是比特币社群中最早的投资信条之一。如果你对比特币的长期前景充满信心,并且日常的货币需求已经得到满足,这种策略可能对你非常有吸引力。

此外,HODLing 也是一种税务效率极高的投资方式,因为只要你不卖出,就无需缴纳税款。

有些投资者能够承受投资组合回撤 80% 的痛苦,并在每次市场下跌时战术性地加仓。如果你的法币需求已经满足,并且能够坚持多年,这种方法几乎可以在足够长的时间内为你带来跨世代的财富积累。

这种策略特别适合那些希望通过时间的力量来增长财富并逐步增加比特币持有量的人。当然,这种方式对耐心有极高要求,有些人可以做到,有些人则无法坚持。但如果你足够耐心,这确实是可行的。

坚持 HODLing 是我进入这个领域时的起点,但显然,随著时间的推移,我的策略发生了转变。

定投(Dollar Cost Averaging,DCA)策略与 HODL(长期持有)群体的理念非常契合,但并不局限于此。有些人无论价格如何,每天都会购买比特币;有些人选择每周、每月购买,或者在市场波动时买入。

定投的目标

- 持续增加你的比特币持仓,同时尽量减少对平均成本的上行压力;

- 如果你此前在高位买入,也可以通过定投降低你的持仓成本。

举个例子,我在 2013 年的顶部买入了比特币,随后一路定投,直到价格跌至 200 美元。最终,这个策略证明是成功的。

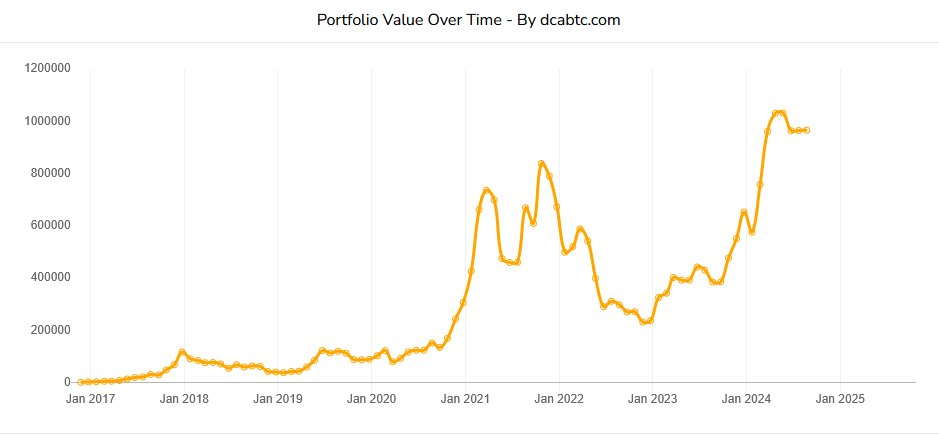

图:每月投资 1000 美元,9 年后达到 100 万美元峰值

上图展示了一个典型的定投(DCA,Dollar-Cost Averaging,美元成本平均法)案例。虽然这个结果显然是基于事后视角得出的,但它清楚地表明,坚持定期购买比特币的投资者,即使经历本月的市场回调,依然实现了财富增长,并且没有缴纳任何税款。

如果你对市场有一定的理解,调整定投策略的时机可以显著放大你的未实现法币收益。

当然,你不需要完全机械化地进行投资,如今你有更多的选择。但对于那些想要「设置后就忘记」的投资者来说,有一些简单的工具可以帮助实现这一目标。

Coinbase、Cash App、Strike 等平台提供自动购买选项,你可以根据需要随时开启或关闭。不过,这些服务各有不同的权衡点、费用和限制,因此在设置前建议先进行充分的研究。特别是手续费,如果你持续运行自动购买数月甚至数年,手续费可能会累积成一笔不小的开支。

你可以设置一个低频的小型方案,或者设置一个执行时间短的大规模激进方案。如果你擅长市场时机判断,并且认为底部即将到来,但不知道具体时间,我会倾向于选择后者。

你也可以跳过第三方平台,自己手动定投。通过你喜欢的交易所,在认为比特币价格「打折」的时候下单,甚至根据自己的市场分析和技术指标设置阶梯式买入订单。这完全取决于你的个人偏好。

无论是自动化还是手动操作,只要保持一定的一致性,最终的效果是相同的。

关于定投(DCA)的核心理念是:「时间在市场中」胜过「试图精准择时」,而数据通常支持这一观点。

无论是长期持有(HODL)还是定投(DCA),都可以根据你的资金状况灵活调整规模。市场可能比预期跌得更深,也可能比预期更快触底,因此找到适合自己的平衡点尤为重要。

并不是每个人都能完全归入 HODL 或 DCA 的框架。许多投资者更倾向于一种介于两者之间的混合策略:

- 你并不试图完美地择时,但也不会盲目买入。

- 你的买入决策基于流动性状况、波动性激增,或者市场情绪完全崩溃的时机。

这种方法是一种有效的策略,往往能够超越极端的两种方式,因为它同时尊重了耐心与机会。可以将其视为基于规则的积累,而非单纯的盲目猜测。

另一个很少被讨论的角度是:一次性买入和分批入场的选择。

从纯粹的预期收益来看,在长期上涨趋势的市场中,一次性买入往往胜出。然而,大多数人无法承受一次性「梭哈」带来的情绪冲击。

分批入场可以减少后悔情绪,让整个投资过程更容易坚持下去。如果你手头有一笔可观的现金,将其中一部分用于初始买入,并将剩余资金分阶段逐步投入,是对普通投资者来说更现实的选择。

你需要认真对待自己的流动性纪律。被迫卖出的最大原因之一是人们将日常营运资金、应急储蓄和比特币投资混为一谈,放在同一个「心理帐户」中。

当生活不可避免地给你带来财务上的意外时,比特币可能会变成你从未想过的「自动提款机」。为避免这种情况,请将现金划分为不同的用途,这样你就不必在脆弱或绝望的时刻卖掉资产。这一点本身就是一种竞争优势。

除此之外,你的投资策略还需要具备一定的比例感。人们并不是因为比特币下跌而「爆仓」,而是因为他们:

- 情绪化地加大了仓位;

- 转向山寨币(Alts)追逐短期刺激;

- 使用杠杆试图「翻本」。

熊市最严厉的惩罚往往是针对过度自信的投资者。保持仓位的理性,警惕那些「听起来很美」的叙事,并始终脚踏实地。

比特币周期与择时:周期会变短吗?

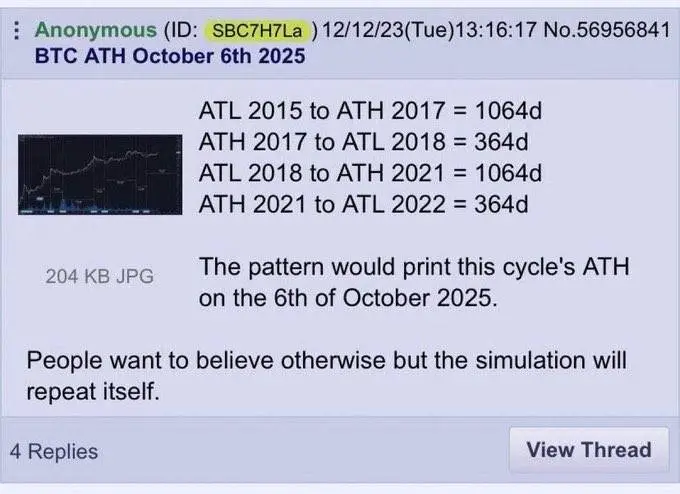

我已经多次谈论过比特币的「周期性」,但现在稍显令人担忧的是,似乎所有人都对这些周期了若指掌。那么,这次周期会不会变短?不知道。

给不熟悉的人简单科普:

比特币,无论是好是坏,都是一种基于时间的周期性资产,其涨跌与减半周期息息相关。

到目前为止,比特币的价格走势仍然遵循这些周期规律。正如之前提到的,我们应该暂时假设这种规律性会继续存在。如果周期继续起作用,那么我们可能会在 2026 年第四季度初迎来一个宏观底部。

不过,这并不意味著你应该等到 2026 年第四季度的第一天再开始买入,而是为你提供了一个参考,告诉你现在可能还为时过早。当然,周期可能已经结束,底部可能会提前到今年夏天,这时其他技术分析(TA)和讯号就需要重新被纳入考量。

总的来说,我并不认为比特币会在 2026 年底或 2027 年之前重回长期牛市。当然,如果我错了,我也乐见其成。

等待市场机会时,资金该停泊在哪里?

随著利率不断下调,「安全但无趣」的收益变得不再吸引人。不过,在联准会主席鲍尔(Jerome Powell)「出手」前,我们还有几个月可以享受超过 3% 的收益率。以下是一些可以考虑的选项,适合那些已经从市场中撤出部分资金、正在等待时机的人。请务必自行研究这些选项。

SGOV 和 WEEK 提供最简单的月度和每周派息选项,持有的是无趣但稳定的国债。

其他选择包括超短期国债 ETF,比如 SHV 和纯短期国债基金,或者稍长久期的债券 ETF,比如 ICSH 或 ULST。SHV 提供了与 SGOV 几乎相同的敞口,因为它持有的是非常短期的国债,表现得像一种现金替代品,但有一小部分收益提升。

WEEK 也属于同一类别,但以每周分配为结构,适合需要更频繁现金流的投资者。然而,代价是每周的派息可能会随著利率波动而有所起伏。

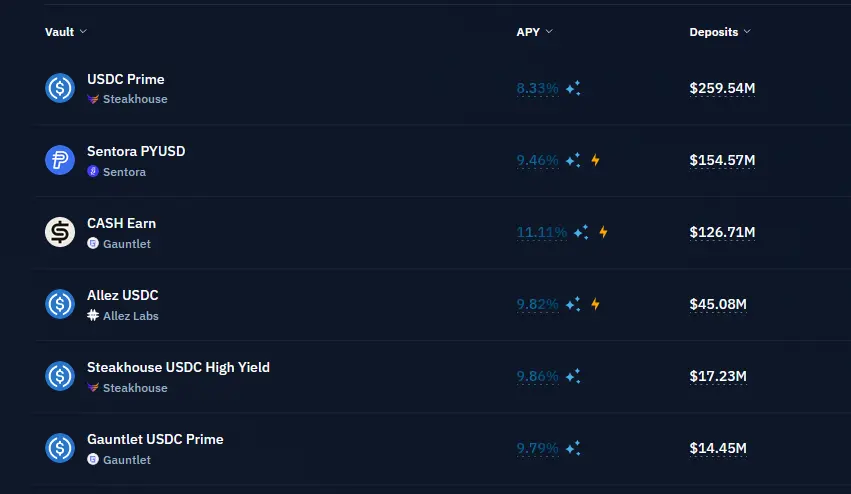

如果你熟悉链上操作,尽管 DeFi 的收益率有所下降,但仍然提供了一些选择:

AAVE

- 目前 AAVE 对 USDT 提供约 3.2% 的收益率。

Kamino

- Kamino 提供更高风险但回报更高的选项,收益率通常高于「无风险」回报率,但也伴随著额外的风险因素。

需要注意的是,这些链上平台虽然是可选项,但并不适合全仓投入。如果选择 DeFi 路径,建议分散投资以降低风险。

图:收益越高,风险越大

许多交易所(例如 Coinbase)会为你将 USDC 停放在平台上提供奖励。而 Robinhood 如果你拥有 Gold 会员,也能提供 3%-4% 的收益率。

在经济下行趋势中,你无需过度思考,目标非常明确:在对抗通膨的同时保护购买力。

如何判断市场底部?

假设现在是九个月后,市场经历了多重不利因素,也许比特币的价格已经接近 50,000 美元。在这种情况下,如何判断是否接近底部?

需要注意的是,市场底部从来不是由单一讯号决定的。通过以下几个指标形成一个多方共振的投资逻辑(THESIS WITH CONFLUENCE),可以帮助你更有信心地入场并等待回报。

1. 时间(Time)

距离历史高点(ATH)已经多久了?如果超过 9 个月,可能是时候开始考虑买入了。

2. 动能(Momentum)

比特币通常在动能耗尽时见顶,反之亦然。在周线 RSI(相对强弱指数)低于 40 时买入比特币,往往是一个不错的选择。

放大视角,结合你常用的动能指标脚本,找到适合自己的分析方法。

3. 市场情绪(Sentiment)

周期往往伴随著某些灾难事件,这些事件会引发极为不安的市场情绪。例如 FTX 崩盘、疫情爆发、Terra Luna 事件等。

当市场笼罩在黑暗时刻,没有人愿意买入比特币时,正是你可以大胆出手的机会,尤其当你能从多个讯号源得到共振时。

举个例子,上一个周期的底部,我们曾看到某位无名网红在推广床垫。如果你当时买入了比特币,现在应该已经非常满意了。

4. 不一定非要抄底

你无需执著于买在市场的最低点。如果你希望更稳妥,可以等待比特币重新站上 50 周指数移动平均线(50W EMA)或 365 日成交量加权平均线(VWAP),这些都是很好的确认讯号。

5. 比特币的风险偏好指标(Beta)

如果像 MSTR(MicroStrategy)这样的比特币相关股票重新站上 200 日简单移动平均线(SMA),这可能意味著市场对比特币的兴趣和溢价回归。

我的目标是在市场顶部时帮助一些人锁定收益,希望这篇文章可以帮助你为未来做好准备。

免责声明:本文仅供资讯分享和教育用途,不构成任何财务、投资或法律建议。在做出任何财务决策之前,请务必自行研究并咨询持牌专业人士。市场存在风险,投资需谨慎。记住,「赌场里没有眼泪」。

- 相关话题

-

- 美国失业金数据超预期释放转向信号!比特币以太坊抄底策略全解析

- 比特币无利空暴跌至8.9万:庄家出逃信号与短线抄底策略全解析

- 比特币12.95万目标位临近:8月筑顶信号全解析与逃顶策略

- 特朗普盟友Brandon Gill秘密抄底260万美元比特币:国会最强钻石手10月加仓策略全解析

- 比特币ETF单日吸金4.7亿美元背后:机构抄底信号与散户操作策略

- 美联储今夜降息引爆加密市场:比特币抄底策略与机构资金动向全解析

- 加密市场极度恐慌下的抄底指南:比特币巨鲸吸筹与三大关键信号全解析

- Fundstrat重磅预警:2026上半年比特币或暴跌至6万美元,下半年三大币种抄底策略全解析

- 比特币跌破9.5万美元关键支撑:三大熊市信号浮现与资深交易员的避险策略全解析

- 比特币115800关键分水岭:ETH4250抄底策略与SOL联动行情全解析

- 比特币以太坊暴跌未止,高空策略需谨慎抄底

- 比特币暴跌近9%,川普关税政策引发市场恐慌,抄底策略揭秘

- 相关资讯

-

2025年10月美联储降息在即:比特币牛市重启信号已现,散户布局策略全解析

九神AHR999策略揭秘:比特币将涨至1.6亿? 信号一响黄金万两!

比特币滚仓全解析:定义、风险与应对策略

山寨币投资机会:比特币回调后的抄底策略

山寨币暴跌比特币坚挺,市场分化下的抄底策略与特朗普政策展望

比特币暴跌20万人爆仓后市场展望:BTC、BNB、ETH走势分析及抄底策略

比特币市值飙升,稳定币崩盘:抄底策略及风险提示

2025年2月12日比特币投资全解析:政策、资金、价格与策略

揭秘华尔街机构收割策略:比特币震荡背后的心理战与散户生存指南

币圈剧震预警!3.12重现?BTC暴跌至起涨点,抄底策略揭秘!凉兮百万刀盈利背后的暴涨信号

- 猜你喜欢

-

微策略2026首波加仓!豪掷1.16亿美元狂扫1283枚比特币,美元储备飙破22.5亿创纪录

2025年全球资产大变局:比特币暴跌20%跌出前十,黄金ETF狂吸千亿成最大赢家

比特币ETF惊现圣诞劫:7天狂撤2.5亿美元,机构大逃亡背后暗藏抄底信号

亿万富翁Grant Cardone豪掷3000枚BTC:房地产+比特币的财富新帝国即将上市

彭博首席分析师惊爆:比特币2026年恐暴跌90%至1万美元,5万关口只是开始

比特币抄底信号已现?Coinbase连续两周负溢价暗藏玄机

比特币暴涨前兆再现:历史性脱钩美股黄金后10倍行情即将重演

2026年比特币终极预言:9大共识揭示为何再无山寨季,机构牛即将爆发

比特币8.7万关口生死战:圣诞行情缺席背后,2026年超级牛市正在酝酿?

比特币四年周期终结!Bitwise重磅预言:2026年起加密市场将开启十年黄金时代