比特币暴跌至8.6万!市场恐慌指数创历史新低,三大公链独活背后暗藏什么玄机?

内容提要:本文指出加密货币市场情绪极度恐惧,恐惧与贪婪指数跌至10,为2020年3月以来最低。市场恐慌源于全球流动性收紧(美联储鹰派、日央行加息)及币圈核心叙事破裂(比特币ETF资金净流出、长期持有者抛售)。链上数据显示多数公链使用率极低,生存堪忧。同时分析了以太坊质押经济模型在熊市下面临的压力。尽管市场极度悲观,但链上数据显示大型实体正在趁机增持,历史表明极端恐惧时期往往是长期投资的良机。

今日加密货币恐惧与贪婪指数已骤降至10这一令人震惊的数值,标志着市场情绪正式跌入“极度恐惧”区域。

这是自2020年3月新冠疫情引发全球市场崩盘以来的最低水平,甚至超过了2022年Terra/Luna崩盘时期的恐慌程度。

在今天凌晨的暴跌中,比特币最低触及85100美元,而以太坊也跌至2880美元的低点。

市场参与者的情绪已接近冰点,这种恐慌不仅体现在价格上,更深深地烙印在链上数据的每一个字节中。

链上手续费的残酷真相:公链的“生存压力测试”

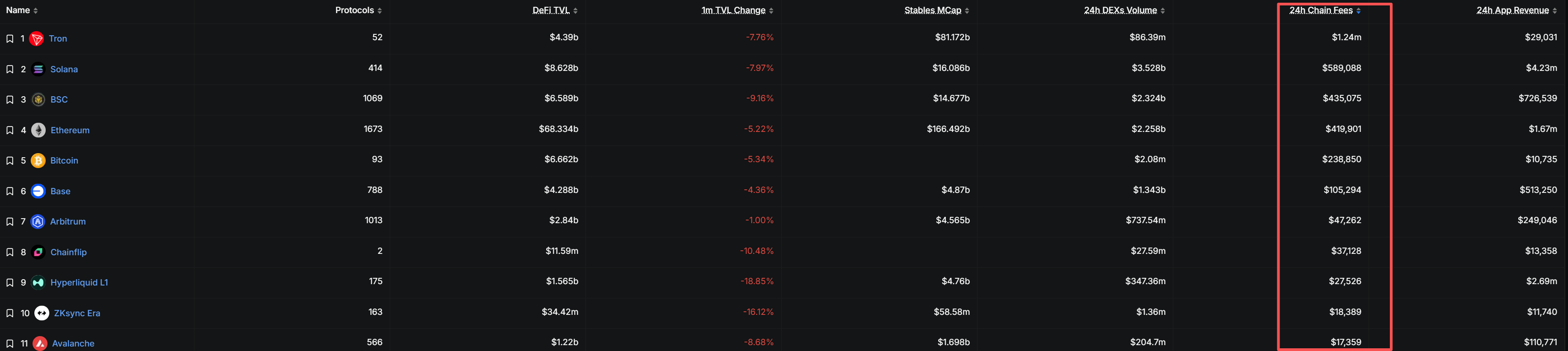

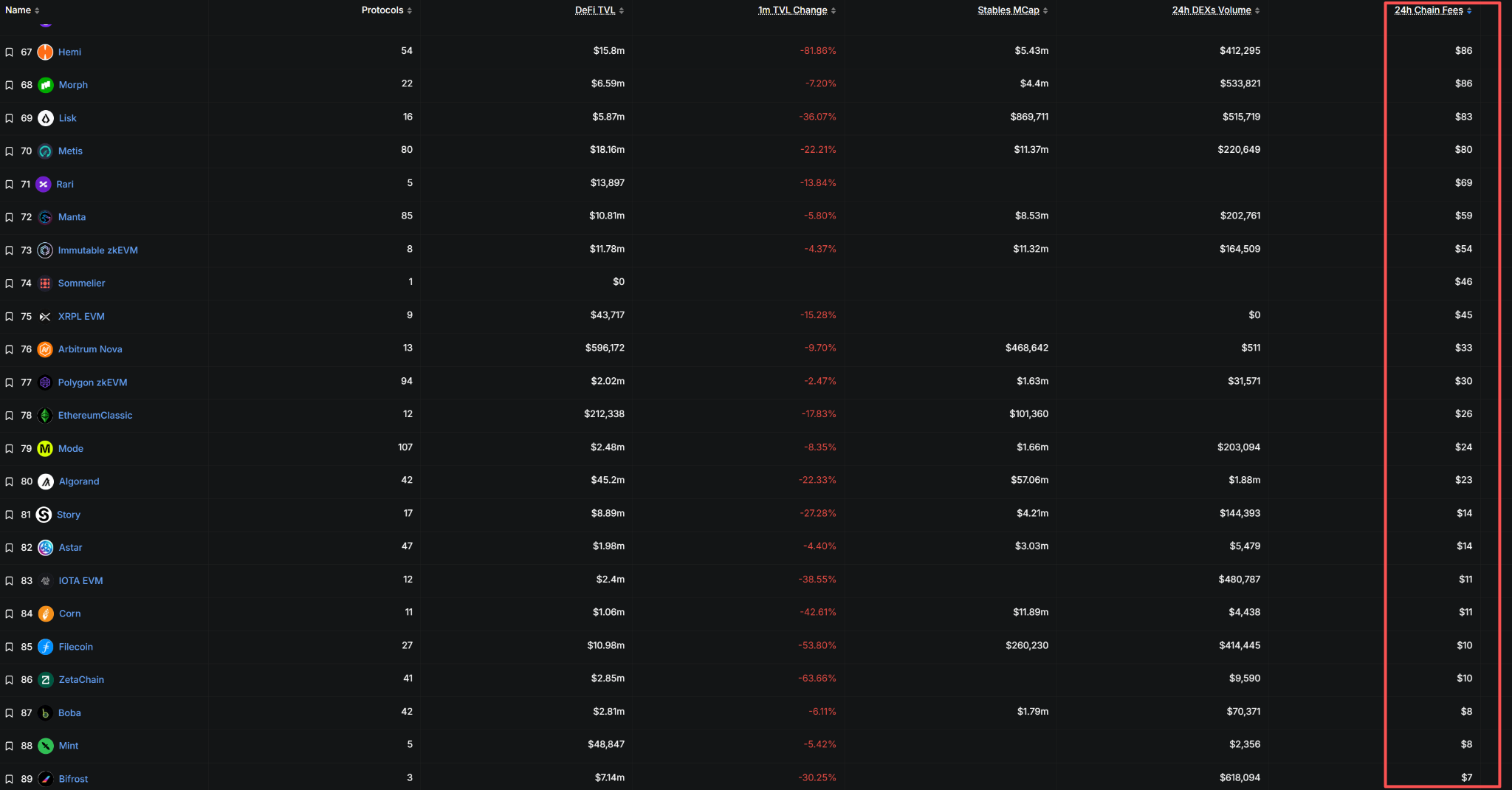

过去24小时,所有区块链上的手续费排名呈现出一幅极为分化的图景:

Tron以124万美元位居榜首,SOL以589,088美元紧随其后,BNB链以435,075美元位列第三,而以太坊仅以418,425美元屈居第四。

这一数据远超出了一般人的预期,多个所谓明星公链诸如SUI、Plasma不如Tron的1/10。

然而真正令人警醒的是长尾公链的生存状况。

Celestia、Hemi、Morph、Manta、Immutable zkEVM、EthereumClassic、Algorand、Story、Filecoin等曾经风靡一时的公链过去24小时的手续费均不足50美元,还不如路边摆摊的。

这一数据无疑表明,这些公链的实际使用率已接近归零。

手续费是公链经济的直接“税收”,是衡量网络价值的核心指标。

当一条公链单日手续费不足50美元时,其网络安全性、去中心化程度以及长期可持续发展能力都将面临严重质疑。

市场恐慌的宏观背景:流动性危机与叙事破裂

本次市场恐慌并非单一因素所致,而是宏观流动性收紧与加密货币内部叙事破裂共同作用的结果。

一方面,全球美元流动性正面临严峻考验。美联储维持鹰派立场,推迟降息预期,导致全球风险资产遭受重创。

日本央行加息落地进一步加剧了全球流动性收缩,历史数据显示,日央行加息周期往往伴随全球流动性紧缩,2024年3月、2025年1月两轮加息均导致比特币回撤幅度超过30%。

另一方面,加密货币市场内部的两大核心叙事正在接受严峻考验。

比特币现货ETF从“发动机”变为“抽水机”,仅11月至今净流出总额就已超过23亿美元。

更令人担忧的是,长期持有者罕见地大规模抛售比特币,仅11月初就出售了约81.5万枚BTC。 当“机构入场”和“长期持有”这两大叙事同时出现裂痕时,市场信心便如同雪崩般坍塌。

链上数据显示,市场刚刚经历了“过去六个月中最大的已实现亏损日”,这意味着大量资产以低于买入价的价格被卖出,投资者正在纷纷“割肉”离场。

以太坊质押的经济学悖论:谁在为大户收益买单?

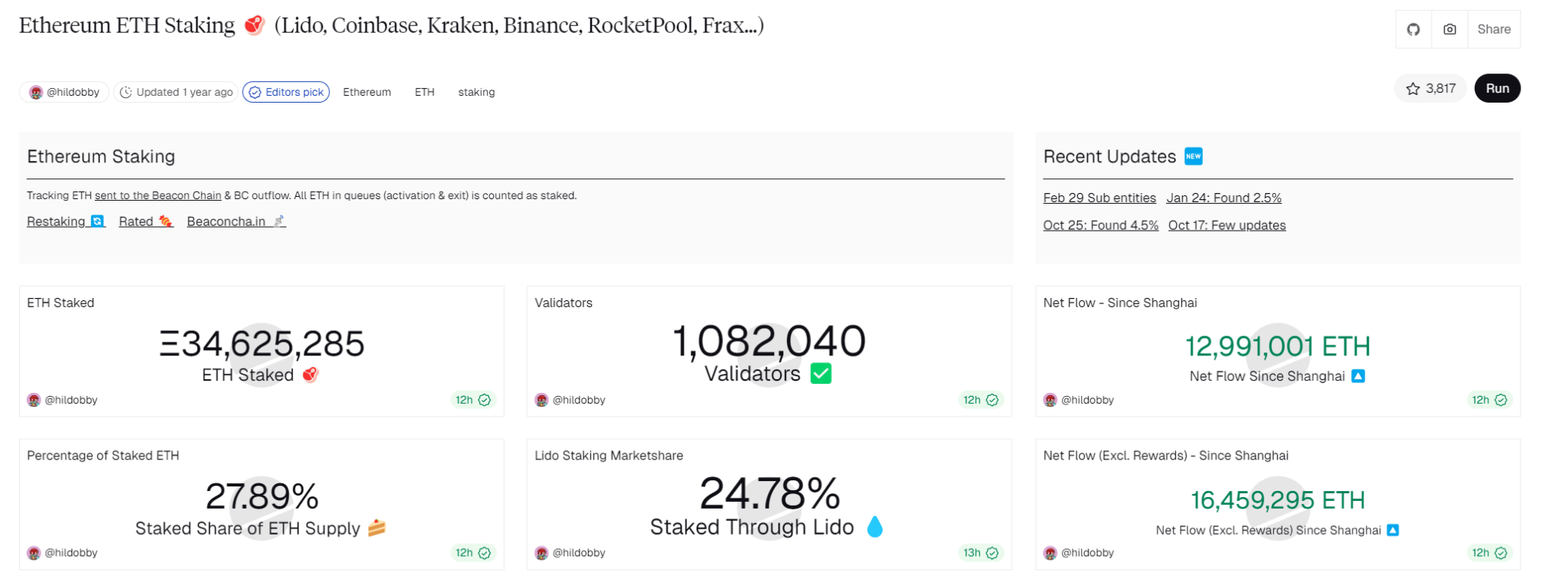

在熊市背景下,以太坊的经济模型尤其值得深入审视。

以太坊的问题直指核心:大户质押以太坊每天从协议分走那么多钱,那些钱都是谁出的?

实际上,以太坊信标链质押年化收益率约3.5%,这些收益主要来自两部分:区块奖励(由协议增发代币支付,实际上稀释了所有持币者的价值)和交易手续费(由链上活动用户支付)。

在牛市阶段,高昂的Gas费可通过DeFi、NFT等应用由活跃用户消化;

但在熊市中,链上活动锐减,质押收益更多依赖增发代币——这实质上是后来者通过通胀为早期质押者“输血”。

当前以太坊信标链质押总量已占流通量的27.89%,这些质押者每天从协议中获取稳定收益。但在手续费收入仅41.8万美元(不足Tron的三分之一)的情况下,以太坊网络能否持续支撑如此庞大的质押收益,确实值得深思。

更严重的是,当以太坊价格下跌时,质押者可能面临“收益不足以覆盖币价下跌”的负收益局面,进而引发解押抛售的负反馈循环。

这与传统金融中的庞氏结构确实存在相似之处:任何依赖新资金维持旧有收益的系统,在流动性收缩时都会暴露其脆弱性。

哲学拷问:当币圈“红药片”生效后

“当人们讲比特币是庞氏骗局的时候,这也是他们第一次意识到现实世界的任何产权形式的本质,都是庞氏。”这一观点触及了问题的本质。

所有价值体系都建立在共识之上,无论是法币、黄金还是加密货币。

当人们说币圈就是赌场时,或许才是第一次认清全球金融体系的本质。

传统金融市场中,央行可以无限印钞,政府可以随意改变规则,内幕交易和操纵市场屡见不鲜。相较于这些隐藏在不透明规则下的传统金融市场,币圈至少将金融的残酷性以极度透明、实时的方式呈现给所有参与者。

今天的市场中,比特币恐惧与贪婪指数仅为11,链上数据显示绝大多数公链已接近“脑死亡”,投资者并非对币圈失望,而是无法接受吞下“红药片”后看到的真实世界。

加密货币市场就像一面镜子,映射出全球金融体系的本质:所有资产价格最终都由流动性驱动,而非内在价值。当美联储“关紧水龙头”时,无论是股票、加密货币还是黄金,都会面临抛压。

历史视角:极端恐惧后的价值回归

回顾加密货币历史,每一次市场极度恐慌最终都被证明是长期投资的良机。

2020年3月新冠疫情暴跌期间,恐惧与贪婪指数暴跌至10-15分,但随后比特币开启了长达一年多的牛市。

2022年6月,在Terra/Luna崩盘和宏观经济紧缩之后,该指数在数周内一直处于“极度恐慌”状态(8-15分)。尽管价格全线下跌,但持续的恐慌反而标志着市场触底。 当前,虽然市场情绪极度悲观,但链上数据却显示出另一番景象:在恐慌性“投降”的背后,一场“资产大转移”正在悄然发生。中型巨鲸和恐慌的散户正在卖出,而大型战略实体和坚定的散户却在积极增持。

数据显示,最大的战略实体(持有 >1万BTC)在11月份仍在持续增持,净增1.07万枚BTC。甚至比特币最著名的布道者Michael Saylor的公司也在市场恐慌之际宣布再次购买价值5000万美元的比特币。

极端恐惧时期正是“别人恐惧时我贪婪”的绝佳时机。当恐慌指数跌入个位数时选择抛售,在历史上看往往是错误的选择。

- 相关话题

-

- 比特币单日清算192亿美元创纪录:165万人爆仓背后 市场恐慌指数跌至28 抄底时机已现?

- 比特币两分钟暴跌超万点:做市商集体被收割背后暗藏什么玄机?

- 比特币暴跌至10.7万!8个1美元成本钱包激活暗藏三大玄机

- 比特币暴跌至8.9万美元:无利空硬砸盘背后的巨鲸出逃与短线抄底策略

- 比特币暴跌预警:趋势向下,或跌至66,000

- 比特币暴跌预警:传奇唱空者预言跌至50K

- 比特币暴跌至8万边缘,是恐慌调整将至还是买入良机?

- 比特币贪婪恐惧指数暴跌至极度恐慌,抄底时机再现?

- 比特币暴跌至8万美元:是暴跌预警还是15万美元前的买入良机?

- 比特币暴跌至86k,底部何在?抄底机会来临?

- 比特币暴跌至8.8万,币圈大佬神鱼谈抄底时机与牛市展望

- 比特币暴跌5%背后的三大真相:庄家套路与长期利好

- 相关资讯

-

空袭警报!Mt.Gox转出巨量BTC,比特币暴跌至67,500美元

下跌元凶追捕:比特币暴跌至5.2万,以太坊牛市告终?Coinbase对抗SEC,币圈狗血剧上演,拜中本聪20240429

空袭警报!美国政府转移近4千枚比特币,BTC暴跌至6万美元,市场或迎第二波跌势?

比特币暴跌揭秘:插针至58000美元背后的真相

比特币暴跌至6万下方!Bernstein警示:若贺锦丽胜选,BTC或重探四万支撑位

比特币暴跌至65600美元,以太坊跌破2400,近15万人爆仓损失超4亿美元!

比特币暴跌至66830美金,超八万人爆仓:揭秘加密市场三大崩盘原因

比特币暴跌至66800,以太坊跌破2400美元,美股因大选前避险全线下挫

鲍尔鹰派立场致比特币暴跌至86600美元,美股全线下挫,10月PPI数据显示通胀持续高企

比特币暴跌背后:散户获利了结主导,而非机构抛售

- 猜你喜欢