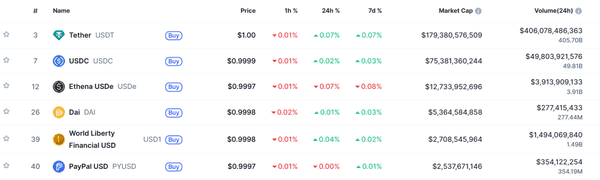

第三稳定币暴跌!稳定币失去“稳定性”,4500亿美元瞬间蒸发!

内容提要:这篇文章详细记录了2025年10月11日币圈因特朗普关税政策引发的市场崩盘。事件导致4500亿美元市值蒸发,全网爆仓超193亿美元,核心原因是市场过度杠杆化,特别是围绕稳定币USDe的循环借贷在暴跌中引发连环清算。文章重点分析了币安成为风暴中心的原因,并对比了USDe与LUNA崩盘的本质区别,指出前者有真实资产支撑而得以修复。最后反思了杠杆泡沫和做市商机制的脆弱性,强调在加密市场生存比盈利更重要。

10月11日凌晨,一枚来自现实世界的“关税炸弹”引爆了加密世界过度膨胀的杠杆泡沫,166万投资者在连环清算中眼睁睁看着自己的账户余额归零。

“眼睁睁看着账户余额从50万变3万。”一位参与USDe循环贷的投资者晒出截图,他通过“抵押USDe借稳定币→再买USDe质押”的杠杆操作将本金放大4倍,原本15%的年化收益瞬间变成40%的亏损。

这一幕发生在2025年10月11日,加密货币市场经历了堪比历史上著名“519”事件的灾难

近200亿美元(约合1450亿人民币)的市值瞬间蒸发,全网爆仓金额高达193.58亿美元,166万交易者被强制平仓,创下历史最大单日爆仓纪录

01 崩盘现场

10月11日凌晨2点,币圈的“ICU警报”突然拉响。

全球第三大稳定币USDe价格从1美元锚定价断崖式下跌,在Binance上一度跌至0.65美元,脱锚幅度高达35%

Uniswap交易池里10万枚USDe的抛售单因流动性枯竭,实际成交价砸穿0.62美元,38%的脱锚幅度创下合成稳定币史上第二大跌幅

此时比特币正从11.7万美元狂泻至10.59万美元,24小时暴跌13%,以太坊等主流币跌幅超16%

。

最大单笔爆仓单来自Hyperliquid平台,金额超2亿美元。更触目惊心的是,Binance等头部交易所的真实爆仓数据或远超公开值,有从业者透露其规模可能是Hyperliquid的5倍以上。

市场并非简单的下跌,而是整个系统的自我崩塌。从过度使用杠杆、循环贷款,到中心化系统的失效,几乎每个环节都在故障

02 风暴中心:币安为何成为脱锚震中?

这场“脱锚风暴”其实是在Binance上的局部事件:Bybit上USDe短暂下探到0.92就快速回归,而链上Curve的主要流动性池几乎稳如泰山,价格波动仅0.3%

其他交易所如Kraken、OKX等几乎没有受到影响

。

为什么偏偏是币安?

币安曾在9月份上线了关于USDe的APY 12%的营销活动。参与这个活动有三种方式增加杠杆:vip loan,可以循环贷做到3.5倍;存贷易,可以循环贷做到3.5倍;杠杆交易,大户可以做到5倍杠杆

当市场波动时,这些高杠杆仓位极易被集中清算。

真正的导火索是:在脱锚时段,ETH提现受阻。套利者没办法在币安内完成“买低赎回”的闭环,于是币安的USDe价格就没有被套利力量修正,导致脱锚越来越严重

而在Bybit上,由于集成了USDe的mint-redeem模块,套利机器人可以在交易所内部完成“买低赎回”操作,价格很快被买回、重新锚定在接近1美元

币安官方在事后公告中承认,此次脱锚并非完全源于市场波动,而是由平台自身的提现受阻机制间接引发,并对受影响用户补偿了差额损失与强平费用

03 杠杆的魔咒:三重绞杀为何如此惨烈?

导火索:特朗普关税引爆宏观雷

事件直接诱因是特朗普突然宣布对中国商品加征关税,全球风险资产遭遇“抛售潮”

作为一个高度杠杆化的市场,加密货币首当其冲成为资本出逃的目标。

核心病灶:杠杆繁荣下的“虚假稳定”

USDe的12%-15%年化收益吸引大量用户参与循环贷,这种“以贷养贷”的模式在牛市中放大收益,但在暴跌时会加速崩盘

部分机构和大户通过VIP Loan、存贷易以及杠杆交易等方式,放大了头寸的风险敞口

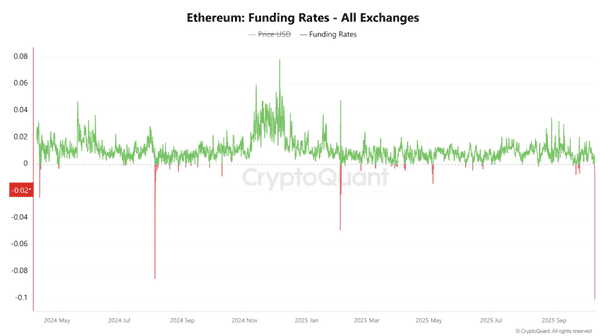

当ETH价格急剧下跌时,循环贷款的仓位发生连环爆仓,引发了USDe稳定币的脱锚

真正引爆脱锚的导火索出现在杠杆交易板块。币安的杠杆产品允许用户用BTC、ETH等主流资产作为抵押,借出USDT,再去买入USDe或参与循环套利**。

当BTC与ETH快速下跌时,那些使用高倍杠杆循环的巨鲸账户首先遭遇保证金告急。清算引擎开始抛售USDe来偿还USDT负债,而不是反向补仓

致命一击:做市商流动性集体“失联”

做市商机制在这场暴跌中彻底失灵。主动做市商的资金有限,他们会把主要的流动性资源集中在Tier0、Tier1项目上,比如BTC、ETH,而对于中长尾的山寨币,只是“顺带”提供一点支撑

当特朗普的关税消息引爆市场恐慌时,做市商不得不优先保证大项目的安全,把原本分配给小币种的资金抽走。结果,山寨币市场彻底失去了对手盘,卖压砸下来无人承接,价格出现近乎“自由落体”的暴跌

IOTX等代币一度跌近归零,正是流动性枯竭的最直观体现

Greeks.live工作人员分析认为,在Jump崩塌之后,市场的流动性供应更多依赖于这些主动做市商,但他们缺乏完善的尾部风险对冲机制,只能覆盖日常行情,在极端行情下,资金根本不够托底

04 历史对比:为何USDe没有成为第二个LUNA?

这场危机让人不禁想起2022年5月TerraUSD(UST)的崩盘。两者都以高收益吸引大量资金,都在极端市场环境下暴露机制脆弱性,都引发了“价格下跌-清算-进一步下跌”的死亡螺旋

但它们存在本质区别。

价值锚点的本质差异:真实资产 vs 虚无预期

USDe的价值锚点是ETH、BTC等可随时兑现的真实资产,即便在极端行情中,用户仍可通过赎回机制获得等值加密资产

2025年10月脱锚期间,USDe的赎回功能始终正常运行,第三方储备证明显示超额抵押达6600万美元,这种“可兑现的价值承诺”是市场信心的根基

而LUNA-UST没有任何真实资产支撑,其价值完全依赖“用户对LUNA价格的预期”。当市场恐慌爆发时,UST的兑换机制需要通过增发LUNA来实现,而无限增发的LUNA最终失去价值,导致整个体系崩盘

危机应对的逻辑差异:市场自发修复 vs 行政干预失效

USDe在脱锚后的应对,完全遵循市场逻辑:Ethena Labs没有发布“行政命令式的救市方案”,而是通过公开储备证明、优化抵押品结构等方式,向市场传递“机制透明、资产安全”的信号,最终依靠用户的自发信任实现价格修复

LUNA-UST在危机中的应对,则是典型的“行政干预失效”:Luna Foundation Guard试图通过抛售比特币储备救市,但这种中心化的操作无法对抗市场的自发抛售

05 行业反思:杠杆泡沫破裂的警示

过度杠杆化是本次危机的核心

在牛市中,杠杆是收益的放大器;但在熊市中,杠杆却成了风险的加速器。USDe脱锚事件暴露了加密货币市场的结构性漏洞:过度杠杆化、流动性分散、监管缺失

做市商机制的脆弱性

这次暴跌发生于周五晚上(亚盘的周六凌晨),无论是欧美还是亚洲,做市商都有明确的工作时段。如果发生在工作日的盘中,流动性可能早就被修复

这暴露了做市商机制的时间局限性,加密货币市场是24小时运转的,但流动性提供者却不是。

硬编码稳定币价值的争议

这次USDe脱锚事件,也暴露了稳定币设计理念与杠杆生态之间的张力。有观点认为,稳定币不应被硬性锚定为1,而应依靠市场机制和套利机制逐步回归

Laolu认为,即使短时间出现偏离,USDe仍有足够的时间和机制回锚,市场最终会自我修复。硬性设定1反而可能埋下系统性漏洞,一旦极端市场波动出现,就会像UST那样,引发连锁爆仓

从链上看,ETH价格下跌导致做市商被迫平仓,循环贷款仓位发生连环爆仓,引发USDE稳定币脱锚,最终流动性彻底崩溃。从链下看,多个抵押型稳定币脱锚,交易所宕机导致做市商集体停止运作。这场危机揭示了加密货币市场的高风险性和现有系统的漏洞。

金融史一再证明,极端情况一定会发生。无论是2008年的全球金融危机,还是2022年的Luna崩盘,这些所谓的“黑天鹅”事件,总是在人们最意想不到的时候降临。

在加密市场,活下来,永远比赚钱更重要。

- 相关话题

-

- $OM一小时暴跌90%,市值蒸发超55亿美元,团队辞职引发抛售疑云

- 血洗全网!比特币跌破9.3万美元,全网蒸发63亿,暴跌三大底层逻辑及抄底信号深度解析

- 加密市场爆仓风暴来袭!全网3亿美元瞬间蒸发!

- 加密市场突遭2000亿美元蒸发:无利空暴跌5000美元背后的多空博弈与趋势研判

- 特朗普关税核弹引爆币圈1011惨案:比特币单日暴跌12%致162万人爆仓 210亿美元蒸发

- 特朗普家族WLFI项目暴雷:第三轮公募前夕代币暴跌24% 47美元神话破灭

- 白银两小时暴跌22% 跌破74美元盎司

- 比特币跌破94K,加密市场蒸发4000亿美元,牛市是否结束?

- SHIB暴跌至0.00016美元:投资者受损,项目团队面临挑战

- 比特币价格暴跌,80000美元关口岌岌可危?

- HYPE代币暴跌30%:24小时再跌10% 现价24.65美元

- FTX赔偿启动,160亿美元稳定币或重燃加密市场热情

- 相关资讯

-

24小时内市场暴跌18%:Justin Sun资产蒸发1.52亿美元,Tron团队坚守信念

韩总统宣布紧急戒严,Upbit比特币瞬间暴跌至6.2万美元

三上悠亚$Mikami币惨遭滑铁卢!上线即暴跌85%,粉丝财富瞬间蒸发!

抖音冷钱包惊天骗局:690万美元资产在拆封瞬间蒸发

币圈周一狂潮:比特币暴跌、山寨币陨落,清算潮瞬间吞噬1.67亿美元!

加密市场十大爆仓事件回顾:1011惨烈清算,192亿美元瞬间蒸发!

奥丁丁母公司股价暴跌超50%,市值瞬间蒸发超85%!

五年ADA持有者误换稳定币,瞬间亏损超600万美元!

一分钟市值暴跌近4千万美元!迷因币$NORMIE惨遭闪电贷攻击,幕后金主曝光骇客身份

空袭警报!Mt.Gox转出巨量BTC,比特币暴跌至67,500美元

- 猜你喜欢

-

2026年加密货币开年巨震:4.7亿美元爆仓血洗多军,监管风暴下合规赛道成唯一出路

2026年数字货币牛市预测:超级周期即将爆发!

2025比特币市场终极复盘:暴涨暴跌时代终结,机构化浪潮下的新格局

拉菲协议LAF崩盘:上万会员血本无归的惨痛教训!

比特币争夺数字黄金:新旧“硬通货”的激烈对决!

CodexField崩盘警告:年底前,别成为资金盘中的“待宰鱼”

加息前夜比特币暴跌:日元套利平仓引发风险资产抛售!

50万人血本无归!奥拉丁币圈骗局曝光:30亿资金蒸发黑幕全解析

重磅!币安官方紧急公告:2025年最新上币流程全曝光,警惕这5类第三方代理骗局

惊天黑幕!Stream Finance 9300万美金遭高管挪用补仓,ETH暴跌引爆DeFi史上最大资金骗局