比特币真的是“滞后于”全球流动性吗?未必如此!

内容提要:本文探讨比特币与全球流动性的关系,提出新观点:在市场顶部阶段,比特币会领先于而非滞后于全球流动性收紧。当前周期中,流动性收紧压力可能来自财政政策(如关税和支出削减)而非货币政策,规模约占GDP的1.7%。结合银行业流动性压力,文章判断这一从财政主导的转变将对比特币等风险资产产生阶段性负面影响,市场或面临流动性收紧与估值再平衡。

本文编译自TheDefiReport 10月22日最新一期

过去我们常使用一些工具或框架来衡量比特币的价格行为模式,例如MV = PQ(货币数量理论)、Stock-to-Flow 模型、网络价值与交易量比(NVT)、网络价值与梅特卡夫定律(Metcalfe’s Law)比、已实现价格(Realized Price)与 MVRV 比率、生产成本,等等。但在牛市阶段,一切最终都归结为一个核心变量——流动性。

本期报告我们将探讨比特币与全球流动性之间的关系,并回到那个老生常谈的问题,比特币真的会“滞后于”全球流动性吗?

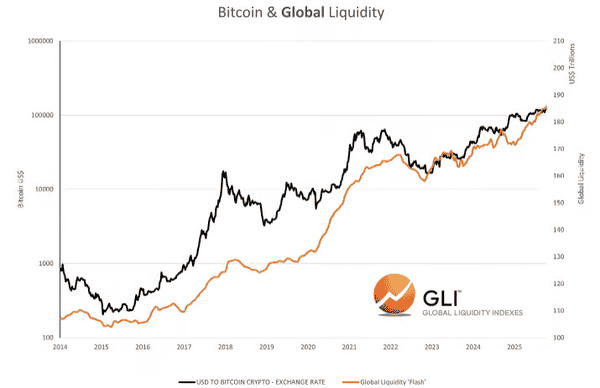

比特币与全球流动性

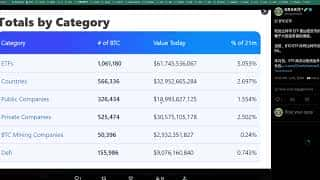

数据来源:Global Liquidity Index(全球流动性指数)

根据 GLI 的定义:历史数据显示,流动性变化往往领先风险资产价格变化约三个月。具体而言,全球流动性上升通常预示风险资产表现良好,而流动性下降则往往领先于价格走弱。此外,Global Macro Investor 创始人 Raoul Pal 也指出:全球流动性能够解释比特币价格行为的90%。

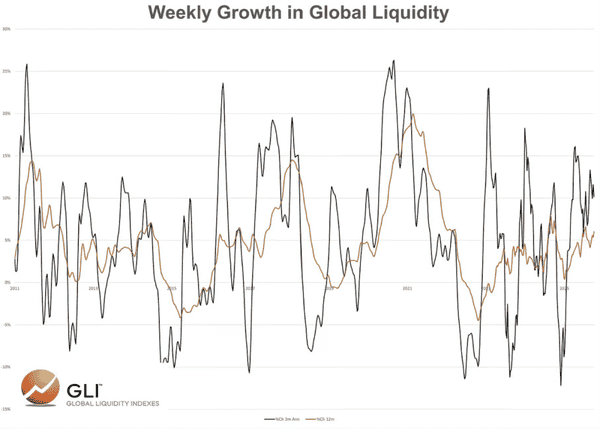

当前数据表现

- 三个月年化增长率:10.2%

- 年度增长率:6%

理论上,这意味着比特币应该继续上涨,对吗?按照传统的叙事逻辑,确实应当如此。

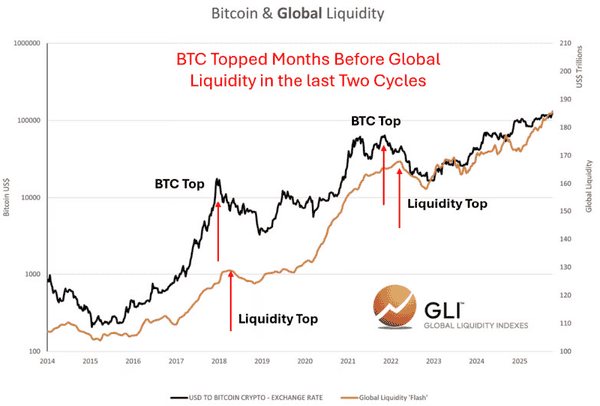

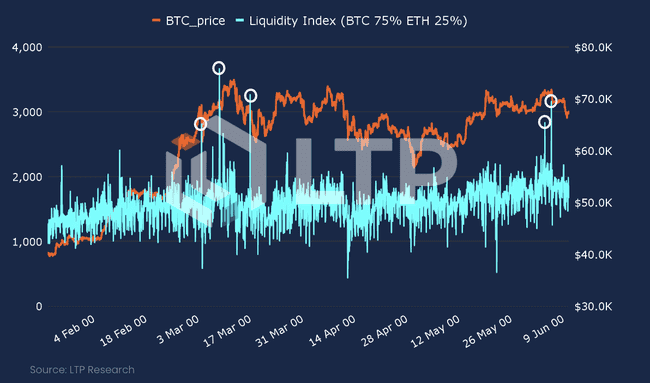

但问题是——在过去的两个周期中,全球流动性在比特币见顶后依然继续扩张。

这与市场长期以来的叙事,即比特币滞后于流动性相矛盾。但值得一问的是:为什么比特币会滞后于流动性?毕竟,市场是有前瞻性的。而比特币作为全天候 24/7、全球化定价的资产,为何会落后于被认为与价格高度相关的核心变量呢?

相反,我们认为:比特币正在领先于全球流动性——尤其是在市场周期的顶部。为什么?我们认为市场正在“抢先交易”流动性收紧的状况。也就是说——比特币嗅探到了未来的变化。

但在市场底部阶段(熊市中),情况往往相反:全球流动性通常会领先比特币。原因在于,在熊市中,市场倾向于等待来自货币与财政当局解除警报的明确信号。

需要说明的是,我们尚未基于原始数据进行定量验证,但从历史图表中可以直观推断出这一关系。

现在,如果我们假设比特币将再次领先流动性,那么关键问题是:是什么因素将触发下一轮全球流动性下降?

在上轮周期(2021年),驱动流动性紧缩的核心因素是通胀上升与美联储被迫迅速加息。这正是比特币在2021年11月提前反应、率先见顶的根本原因。当时的流动性收紧源自央行——即货币政策层面。

在当前周期中,我们认为收紧压力可能不再来自美联储(预计10月与12月将降息),而是来自财政政策。

预计财政影响:关税 + 大美丽法案(BBB)削减支出

-

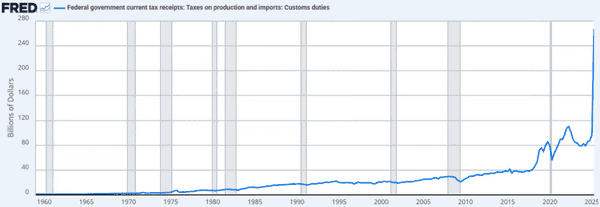

预期关税收入

数据来源:FRED预计关税年化收入:约3,800亿美元/年(假设平均关税税率13%),这些关税收入本质上是从私营部门(经济体)中抽离,并使其回流至公共部门(政府财政)中。

我们认为这具有通缩(disinflationary)甚至紧缩(deflationary)的影响。

-

预期支出削减

美国国会预算办公室(CBO)预计:未来十年将削减约1.2–1.3万亿美元支出,包括医保改革与 SNAP 食品补助减少。这相当于每年削减约1250亿美元。

-

综合财政收紧

-

关税收入:3,800亿美元/年

-

支出削减:1,250亿美元/年

-

→ 合计财政收紧规模约5,050亿美元/年,占GDP约1.7%。

财政对冲因素

与此同时,2026年起还将对企业实行有效税收减免,取消小费税,以及新增年度支出约350亿美元(基础设施、国防、农村医疗、NASA项目等),这些因素可能有助于抵消前述由关税和支出削减带来的财政紧缩。但问题是,这足够吗?

如果比特币确实再次在周期顶部领先流动性,我们认为它正在“抢跑交易”,很可能正是这场即将到来的财政政策收紧。

银行业流动性

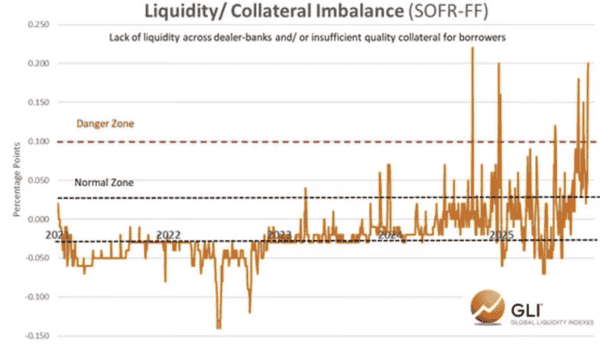

除了财政政策的变化,我们也观察到银行业内部的流动性压力正在上升。在下图中,我们可以看到,在隔夜融资时段,交易商银行的流动性与可用抵押品之间的缺口持续扩大,反映出货币市场出现现金或抵押品短缺的迹象。

这与以下宏观背景相一致:

-

财政收缩

-

持续的量化紧缩

-

TGA账户重建

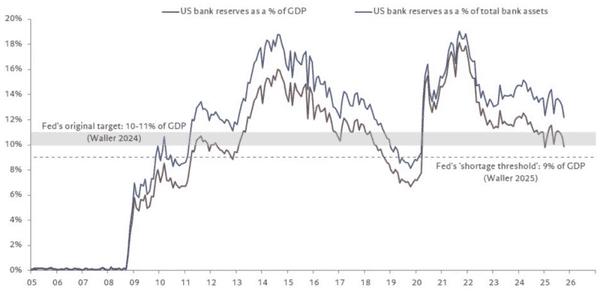

结果就是:银行准备金正逐步逼近美联储所定义的 “流动性短缺水平”。

数据来源:@fwred

数据来源:@fwred

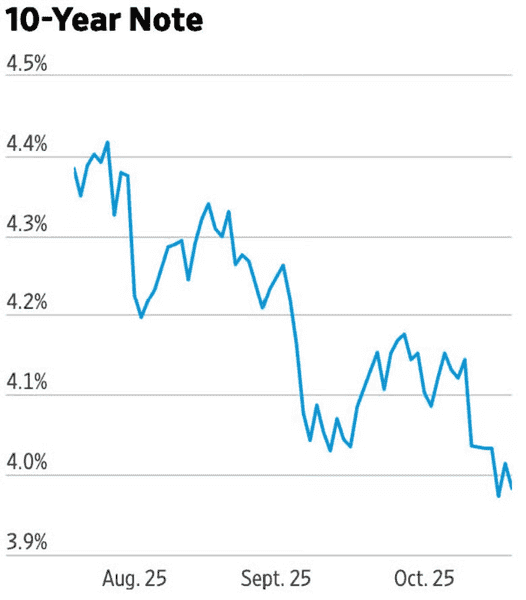

债券市场的表现也在印证这一趋势——麻烦正在酝酿。

结语

历史上,在前两轮周期顶部,比特币均领先于全球流动性见顶。2021年周期中,BTC提前反应通胀与加息。当时的拜登政府正将经济转向“财政主导”——这也成为本轮周期BTC上涨的主要驱动力。而如今,我们正从“财政主导”中脱离。

我们的判断是:这一转变将对风险资产(包括比特币)产生阶段性负面影响。市场或将面临一段流动性收紧与估值再平衡的过渡期。

- 上一篇:比特币“黑色星期四”:24小时腰斩,加密市场的绝望时刻!

- 下一篇:返回列表

- 相关话题

-

- 比特币领涨,山寨币补涨在即,降息流动性助力牛市加速!

- 最拉跨牛市来袭:比特币领涨后市场挣扎,投资者静待下半年流动性利好

- 加密大佬预言:比特币或飙升至70万美元,流动性海啸即将来袭?

- 比特币市场波动分析:情绪、流动性与宏观经济因素的综合影响

- 布局时机已至:港股流动性回归,降息在即,比特币跌幅到位

- 比特币稀缺性创历史新高:流动性不足的持有量达74%

- 比特币换手率下降,支撑面稳固,警惕周末流动性风险

- 比特币涨势面临考验:美元流动性、特朗普政策、技术指标成关键因素

- 市场挑战与展望:流动性回暖可能推动比特币突破10万美元

- 牛市变折磨市?比特币领涨后山寨币挣扎,投资者静待下半年流动性利好

- 比特币下跌背后的流动性预期变化,山寨币表现各异

- 从140美元到1200美元,山寨币涨幅滞后,比特币主导市场走势

- 相关资讯

-

机构币未抽走市场流动性,实为套现良机!高市值VC币揭秘流动性黑洞,加密市场山寨币深度解析及比特币行情分析

市场流动性分散下比特币交易成本解析

摩根大通:贝莱德与富达比特币ETF流动性超越GBTC

比特币去中心化金融项目现状:btcfi 流动性质押协议全面盘点,包括 Babylon、Lorenzo、Bouncebit 和 pstake 项目

币圈寒冬,我们该如何应对? 比特币市场深陷危机,流动性枯竭,全面分析市场现状。

6月加密交易所流动性变化:比特币跌幅预兆?

美德出售比特币,真的没那么严重吗?

比特币余额耗尽,德国政府去杠杆!市场即将启动,FTX 赔款注入新资金!流动性利好,突破新高指日可待!

Babylon:比特币质押新纪元与流动性质押机会分析

Hayes:流动性支撑,加密市场或在 9 月反弹,比特币目标 100 万美元