ETH解质押量暴增:原因曝光!

内容提要:以太坊近期出现大规模解质押潮,验证者退出请求从1920飙升至47.5万,等待时间延长至8天,主要原因是7月16日开始的ETH借贷利率飙升导致循环策略平仓。虽然ETH价格表现优异及Pectra升级预期带来部分解质押需求,但当前激增主要由Aave平台ETH供应锐减引发,借贷利率从2-3%飙升至18%,使循环策略利差转负。这导致用户解除杠杆头寸,加剧了流动性质押代币(LST/LRT)的脱锚压力。尽管解质押激增,新质押需求仍强劲,几乎抵消提款规模。事件凸显以太坊质押生态对杠杆策略的脆弱性,未来可能催生更灵活的赎回解决方案。

作者:Lucas Tcheyan,Galaxy Digital研究助理

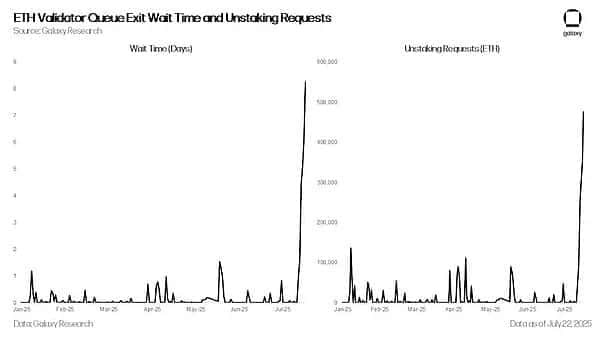

自7月16日起,ETH解质押请求急剧增加,验证者退出请求从1,920飙升至7月22日的475,000以上,等待时间从不到一小时延长至八天以上。虽然ETH近期价格表现优异以及ETH Pectra升级对验证者质押要求的调整,预计会带来解质押活动的增加,但此次激增主要是由7月16日开始的ETH借贷利率飙升推动的。利率的飙升引发了广泛的ETH循环策略平仓,进而加剧了基于ETH的流动性质押和再质押代币(LSTs和LRTs)的脱锚压力。

1、以太坊质押队列

以太坊的质押退出队列是一种内置机制,旨在管理验证者从网络中有序提取质押资金。为了维护网络稳定性并防止大规模验证者退出危及共识,以太坊限制了每个epoch期间可以退出的验证者数量。这一限制被称为" churn limit ",其规模与活跃验证者总数相关,每个epoch(约6.4分钟)大约允许8至10个验证者退出。当验证者发起自愿退出时,他们会进入队列并等待处理。退出后,资金在可提取前还需经历强制延迟(约27小时)。在退出需求高涨的时期,队列可能会严重积压,导致等待时间长达数天甚至数周。

本周并非以太坊首次经历解质押积压。2024年1月,由于破产的加密借贷平台Celsius在重组过程中需要提取550,000 ETH,当时的排队等待时间达到了六天。

2、ETH循环策略平仓潮:借贷利率飙升引发连锁反应

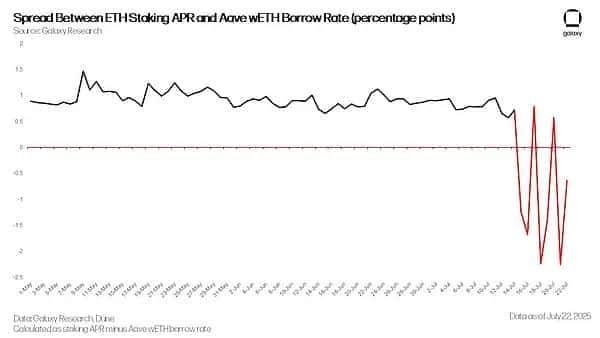

自7月14日起,Aave去中心化金融协议中的ETH借贷利率开始周期性飙升。虽然借贷利率通常维持在2%至3%区间,但在7月16日、18日和21日却飙升至18%的高位。这一剧烈波动源于HTX交易所关联钱包的大规模提款导致Aave平台ETH供应量锐减。该钱包自6月18日起累计提取超过167,000枚ETH,可用存款的突然减少对在Aave上运行ETH循环策略的用户造成压力,这也是解质押请求激增的部分原因。

循环策略是加密交易员广泛采用的ETH质押收益放大策略。其标准操作流程是:用户将流动性质押代币(LST)或流动性再质押代币(LRT)作为抵押品存入Aave等平台,借出ETH后将其兑换为更多LST重新存入,通过反复操作建立杠杆头寸。当质押收益率超过ETH借贷利率时,用户可赚取利差实现盈利。该策略既可手动操作,也可通过EtherFi和Instadapp等协议提供的自动化金库执行。

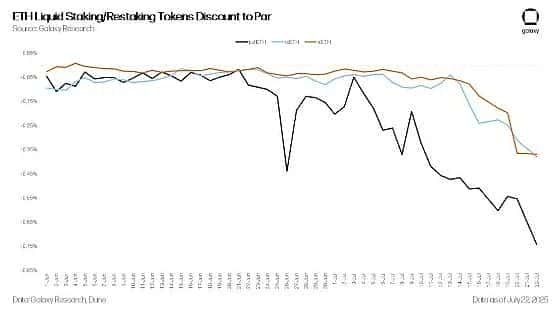

然而随着7月16日开始的ETH供应紧缩,质押收益与借贷成本之间的利差转为负值。截至7月21日,该利差最低跌至-2.25%,导致循环策略无利可图。这引发大规模平仓潮,用户开始提取存入的ETH、偿还贷款并逐步降低杠杆。由于多数交易者使用LST/LRT作为抵押品,他们需要将这些资产换回ETH或解除质押,这给LST/LRT二级市场和以太坊验证者退出队列带来了额外压力。

随着借贷利率攀升,LST和LRT与ETH的脱锚现象进一步加剧。通常情况下,LST/LRT会相对ETH保持小幅折价,以补偿因以太坊排队退出导致的赎回延迟、DEX流动性限制以及协议特定风险(如罚没或智能合约风险)。在强制去杠杆或赎回期间,这种抛压会推动LST/LRT价格进一步跌破面值。此外,自动化循环策略金库对市场波动的应对方式各异——部分选择解除质押,另一些则直接在二级市场抛售。例如截至目前,EtherFi的流动性策略仍有约20,000枚ETH处于以太坊退出队列中。

加剧排队拥堵的另一因素是,部分市场参与者开始套利LST/LRT的脱锚现象。通过在二级市场折价收购LST/LRT,再通过解质押赎回全额ETH价值,他们可赚取两者价差。这种行为进一步增加了ETH排队退出的请求数量。

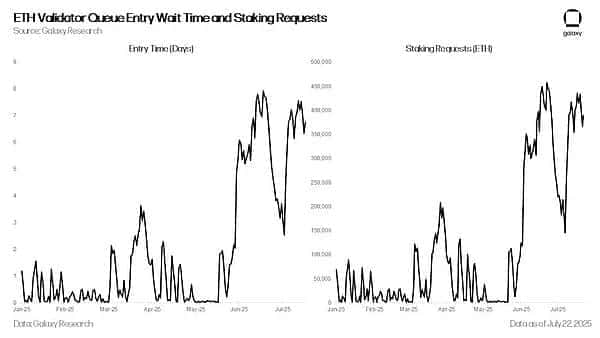

3、新质押需求同步激增

与解质押请求激增形成对冲的是新质押需求的显著升温。自六月以来,ETH质押申请和验证者准入请求已攀升至2024年四月以来的最高水平。

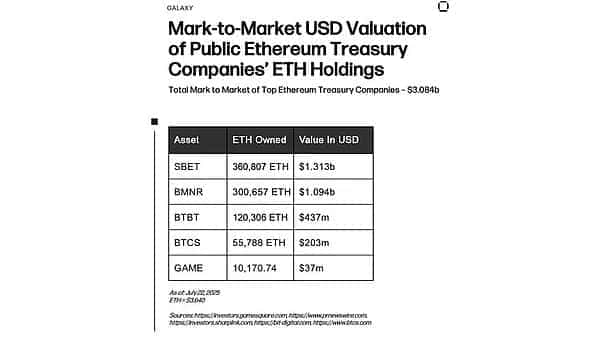

这主要源自两方面推动:一是ETH资产相较比特币的优异表现重燃市场热情;二是多家数字资产财库公司(DATCOs)近期购入超25亿美元ETH的配置需求。

4、前景展望

尽管关于解质押ETH的头条新闻可能最初暗示了一波获利了结潮,但经深入观察可以发现,大部分活动实际上是受ETH借贷市场的动荡以及自7月16日开始的借贷利率飙升所驱动。这一观点被新质押需求依然强劲所佐证——新质押量几乎抵消了当前的提款规模。

尽管需求激增,ETH的质押架构仍按预期运行。虽然有人可能抱怨排队等待时间的大幅延长,但这恰恰是网络的设计特性而非缺陷。其目的是限制验证者进入或退出的速率,从而保护以太坊权益证明(PoS)共识机制的稳定性和安全性。

然而,此次事件凸显了ETH流动性质押和再质押生态系统的持续脆弱性。这些资产仍对杠杆策略高度敏感,并在极端市场条件下容易承压。LST/LRT脱锚和赎回延迟的广泛影响,进一步凸显了考虑久期风险和流动性瓶颈的重要性。

展望未来,完全依赖以太坊原生退出机制的协议可能会面临更严格的审视。我们预计市场对提升赎回灵活性的解决方案将愈发关注——例如点对点退出市场、优化的LST/LRT自动化做市商(AMM),以及专门设计用于缓解退出排队拥堵、平滑资金流动的协议原生流动性金库。

- 相关话题

-

- 主流质押平台收益对比:Ethena与Pendle链上收益领先,求稳赌市策略解析

- 加密市场静悄悄升温:YLDs可生息稳定币获批,ETH质押ETF受期待,政策暖风频吹

- 特朗普家族加密布局曝光:WIFI项目斥资6亿U重仓ETH等代币

- L2分流冲击ETH市值:本轮牛市涨幅远逊以往,原因何在?

- 币圈下跌原因众说纷纭,流动性缺失成核心,BTC、ETH、SOL走势分析

- 特朗普WLF基金加密货币投资曝光,涉及ETH、cbBTC等多币种

- 中国新年比特币或迎涨势,PEPE巨鲸、Galaxy等机构动作频频,ETH、SOL交易策略曝光

- WLFI持仓暴增,ETH等资产成核心,机构布局意图引猜想

- Arrington Capital豪掷3884枚ETH质押Etherfi,押注ETH2.0未来

- 巨型鲸鱼撤离Binance,104,509枚ETH被质押,ETH上涨6%

- 以太坊ETF可质押申请提交,机构吸引力大增,ETH短线望走强

- Anchorage Digital宣布支持ETH流动性质押服务,或助力以太坊起飞

- 相关资讯

-

比特币历史涨跌规律揭秘:7月会涨吗?韩国巨鲸加仓币种曝光!Pendle Ethfi 崩盘原因及抄底风险分析!美联储降息日期确定!

以太坊质押量暴增74万ETH!鲸鱼抄底信号预示2026年史诗级反弹?

以太坊供不应求预期升温,ETF现货通过概率高达九成,ETH或成牛市关键?灰度折价收窄,贝莱德解除质押,以太坊交易活跃创新高,期权未平仓破百亿美元大关

星展银行巨额以太坊持仓曝光:手握17.3万枚ETH、浮盈超2亿美元,市场影响几何?

Eth现货ETF可能下月遭拒,币安新持币挖矿REZ上线!Dog符石空投代币持续上涨,梅林发布BTC解除质押方案并映射到二层。

Web3加密市场早报:梅林公布BTC解除质押方案,符石代币创新高,Eth现货ETF或遭拒,BAC质押二期启动,Dappos空投受热捧,Vic TALK第910期发布

Tether停止支持EOS和Algorand:原因探究

MegaETH定义与天使投资人Vitalik、Cobie注资原因

AAXAAX交易所诈骗案:2.5万ETH被盗,链上洗钱手法曝光交易所诈骗案:2.5万ETH被盗,链上洗钱手法曝光

以太坊再质押协议盘点:EigenLayer、ether.fi等TVL超36亿美元

- 猜你喜欢

-

以太坊基金会成立隐私研究组,六大路线图全面布局隐私赛道!

以太坊暴跌至4000美元,4500万美元巨额爆仓!

以太坊年底Fusaka升级:12项EIP全解析,聚焦扩容、安全与效率!

以太坊Fusaka主网升级定于12月3日启动,10月测试网全面部署!

以太坊核心开发者年薪仅14万,跳槽薪水可翻倍,竟比Coinbase菜鸟还低!

花旗调升以太坊年终目标至4,300美元,警告价格可能脱离基本面!

超200万颗ETH排队撤资,背后究竟发生了什么?

后Tornado Cash时代:以太坊推出“合规隐私”新策略!

以太坊基金会砸盘1万枚ETH「赞助开发」,币价跌破4300美元,转入Kraken前已暗中操作!

马云豪砸4400万美元买入万枚ETH,抢占万亿RWA市场!