MicroStrategy 借贷策略助力比特币突破 10 万美元大关的动力解析

内容提要:1. 可转换高级票据是一种混合债务工具,允许公司在不立即稀释股权的情况下筹集资金,同时为投资者提供在有利条件下将债务转化为股票的机会。“高级”意味着在公司破产时,这类票据的持有者在偿还优先权上高于其他债权人。公司发行这种票据的原因包括灵活融资、避免稀释和税收优惠,而投资者购买这类票据则因为其可转换性和参与公司增长的机会。2. 可转换票据在比特币投资中也有应用,例如MicroStrategy通过发行可转换票据筹集资金购买比特币。这种方式为投资者提供了比特币敞口和潜在收益,同时票据本身作为债务工具也提供了一定的下行保护。3. MicroStrategy利用可转换高级票据资助其大规模的比特币购买,通过发行零息可转换票据筹集资金,并利用这些资金购买比特币。该策略使MicroStrategy能够抓住加密货币的长期升值机会,但也伴随着高波动性和风险。

1. 可转换高级票据的定义

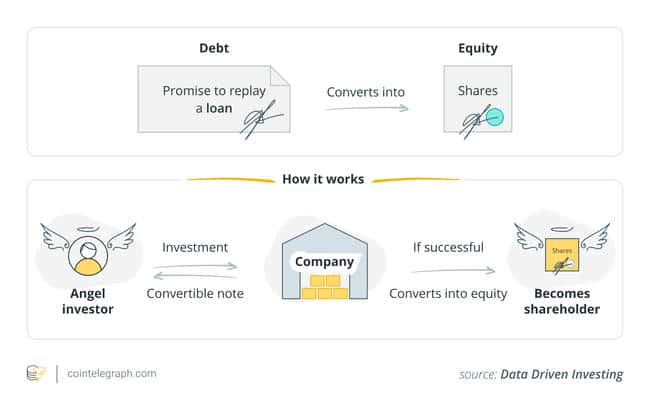

可转换高级票据是一种混合债务工具,公司通过这种方式筹集资金,既避免了立即稀释股权,又为投资者提供了在有利条件下将债务转化为股票的机会。

简单来说,可转换高级票据是一种债务证券(贷款),投资者可以将其转换为发行公司普通股的股票。那么“高级”的含义是什么呢?

“高级”表示,在公司破产的情况下,这类票据的持有者在偿还优先权上高于其他债权人(如次级票据或无担保债务的持有者)。

以下是与可转换高级票据相关的关键术语:

- 本金金额:公司最初借入的金额。

- 利率:按本金金额支付的固定或浮动利率。

- 到期日:需要偿还本金的日期。

- 转换价格:票据可转换为公司普通股股票的预定每股价格。

- 转换比率:每张票据可转换为的普通股股票数量。

为什么公司会发行可转换高级票据?

公司发行这种票据有多种原因,包括:

- 灵活融资:此类工具允许公司在初创阶段或不确定时期筹集资金。

- 避免稀释:与传统股权融资(例如出售股票)不同,可转换票据不会立即稀释现有股东的所有权份额。

- 税收优惠:在某些情况下,可转换票据的利息支付可能对公司具有税收抵扣作用。

投资者为何购买可转换高级票据?

可转换高级票据持有人可以通过股票转换参与公司的增长,使其比传统债务更具吸引力。此外,作为具有固定利率和到期日的债务工具,它们为投资者提供了一定的损失保护。

2. 可转换票据如何用于比特币投资

可转换票据是一种在多种场景中使用的混合融资工具,包括比特币投资。

MicroStrategy 是一个利用可转换票据大量购买比特币的典型案例。

以下是这一过程的简化说明:

- 公司发行票据:从事比特币挖矿或相关业务的公司可能发行可转换票据以筹集资金。

- 投资者购买票据:投资者购买这些票据,相当于借钱给公司。

- 利息和转换选项:这些票据通常具有固定利率和到期日。此外,它们为投资者提供了按预定转换价格将票据转换为公司股票的选项。

- 比特币敞口:如果公司的商业模式与比特币高度相关,其股票价值可能随比特币价格波动。

- 潜在收益:如果比特币价格上涨,公司表现良好,股票价值可能增加,持有票据并转换为股票的投资者可能获得可观的收益。

- 下行保护:票据本身是一种债务工具,为投资者提供一定的下行保护。如果公司失败,投资者仍可能收回本金(视公司财务状况而定)。

小知识:MARA Holdings 通过发行零息可转换票据筹集了 10 亿美元,此举使其无需在到期之前支付利息即可购买比特币。

3. MicroStrategy 如何利用可转换高级票据资助比特币购买

MicroStrategy 联合创始人 Michael Saylor 通过发行可转换高级票据的方式,采用了战略性的方法来资助其大规模的比特币购买。

以下是该公司如何通过可转换高级票据购买比特币的流程:

- 发行可转换票据:该公司多次发行可转换高级票据以筹集资金。这些票据通常具有固定到期日和零息结构,即不支付定期利息。MicroStrategy 在 2020 年首次购买比特币时投入 2.5 亿美元现金,自此通过可转换票据筹集了超过 30 亿美元。

- 利用收益购买比特币:通过这些票据筹集的资金主要用于购买比特币,大幅增加了 MicroStrategy 的比特币持有量。截至 2024 年 12 月 3 日,该公司共持有约 402,100 枚比特币,占比特币总供应量 2100 万枚的 1.915%。

- 利用比特币的潜力:MicroStrategy 通过重金投资比特币,旨在抓住加密货币的长期升值机会。例如,如果比特币价格上涨,该公司的比特币持有量价值将增加,从而可能推高 MicroStrategy 的股票(MSTR)价格。

2024 年 11 月 20 日,MicroStrategy 宣布定价一笔 26 亿美元的 0% 可转换高级票据,票据的关键细节包括:

- 零息结构:票据不支付定期利息。

- 转换选项:持有人可以按每股 672.40 美元的转换价格将票据转换为 MicroStrategy 的普通股。

- 到期日:票据到期日为 2029 年 12 月。

- 赎回选项:MicroStrategy 可自 2026 年 12 月起,在特定条件下赎回票据,尤其是当其股票价格在一定时期内达到转换价格 130% 时。如果被赎回,投资者将获得 100% 的本金加上应计利息。

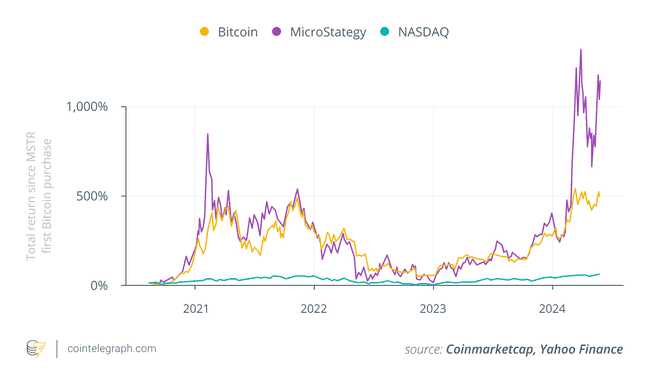

这一策略令 MicroStrategy 受益匪浅,从 2020 年到 2024 年,该公司的年化回报率达到 80%,表现甚至优于比特币本身。自 2020 年中以来,MicroStrategy 表现优于所有主要美股,包括 Nvidia。这一战略使其股票自 2020 年 8 月以来上涨了 2500% 以上,而同期比特币涨幅为 660%。

然而,投资者需注意,该公司策略的高波动性和风险与比特币的长期增长潜力密切相关。

小知识:Uber 通过其扩大后的可转换高级票据发行筹集了 15 亿美元,用于 2028 年到期的融资,这也是其管理债务和资本结构的整体战略的一部分。

4. 可转换高级票据的优势

可转换高级票据对于希望高效筹集资金并保持灵活性和最小化股权稀释的公司而言,具有吸引力。

对于像 MicroStrategy 这样的公司,可转换高级票据提供了以下优势:

- 降低利息成本:票据的零息结构无需定期支付利息,降低了公司的融资成本。

- 降低发行成本:与传统债务或股权发行相比,可转换高级票据的前期成本通常较低,特别是与发行普通债务或进行股权发行相比,后者往往涉及更多的承销费用。

- 资本获取:这种工具为 MicroStrategy 提供了一种灵活的方式来筹集资金,而不会立即稀释现有股东权益。

- 吸引投资者:可转换票据能吸引希望接触公司传统业务和比特币资产的投资者。

5. 可转换高级票据的风险

尽管 MicroStrategy 通过这种混合债务 - 股权工具管理财务风险,其投资方式并非没有风险。

以下是需要考虑的一些潜在风险:

- 比特币价格波动:MicroStrategy 的比特币持有量价值受到价格大幅波动的影响,从而影响其财务表现。

- 监管不确定性:加密货币监管环境不断变化,可能为公司带来额外风险。

- 转换风险:如果 MSTR 的价格低于转换价格,投资者可能不会选择将票据转换为股票,这可能导致现有股东潜在稀释。

- 市场时机与对冲风险:MicroStrategy 押注比特币的长期升值,假如比特币遭遇长期熊市,该策略可能失灵,公司可能面临巨大的债务压力和比特币资产价值缩水的局面。

- 利率上升:尤其是在利率上升的环境下,借贷成本的上升可能增加发行混合工具的公司所承受的财务压力。

总体而言,MicroStrategy 通过可转换高级票据大规模购买比特币的大胆策略,其可持续性取决于金融原则和更广泛的经济环境。

对于可能不了解或不同意将如此波动性资产列入资产负债表的投资者而言,这种风险尤其显著。为了确保长期可持续性,公司必须采取平衡的策略,整合市场分析、风险管理和灵活的资本规划。

- 相关资讯

-

比特币突破10万美元大关,后市展望及机构动向分析

圣诞行情助力,比特币月底或冲击12万美元大关

微策略八周连购比特币,盘后股价意外跌破300美元大关

稳健投资九大策略解析:从囤币到波段操作,助力你稳健增值

分析师揭秘:三大关键因素助力ETH表现超越BTC,以太坊年底有望冲击万美元大关

小道消息爆料:新币即将登陆币安,埋伏机会不容错过!以太坊ETF获批,纽交所上市指日可待?六千美元大关在望!揭秘聪明资金的抄底目标,黑马Ton即将崛起?STG币种解析,ETHFI SSV迎来重磅更新!

比特币突破5.8万美元,QCP Capital:以太坊ETF或助力BTC反弹,三大理由看涨

比特币站上65000美元大关,看涨趋势再添强劲动力

比特币突破58,000美元大关 AI人工智能代币上涨

下周降息预期增强,纳指首破两万点,比特币突破十万美元大关

- 猜你喜欢

-

美国政府出售1万枚比特币,金融律师:托管说法不实,最大噩梦将至?

比特币之父Adam Back:量子计算威胁BTC还需数十年,构建抗量子攻击网络并不难

比特币承压多国持有51万BTC,Solana现货ETF与以太坊现货ETF九月展望

比特币未来24小时走势预测:88,000至95,000区间波动

比特币牛市顶点预测:从历史数据到未来展望

比特币冲刺历史巅峰,贝莱德IBIT基金交易额六个月新高引瞩目

比特币徘徊在6万美元关口,多空双方将何去何从?

比特币共识与美股、A股异同:长期上涨惯性与投资心理认知的启示

SEC批准以太坊现货ETF:历史性转变与ETH撤出CEX新动态

比特币暴跌至66800,以太坊跌破2400美元,美股因大选前避险全线下挫