为何币圈收购不再追求代币?

内容提要:本文讨论了近期币圈多起收购团队和技术,但弃用原项目代币的案例,如Interop Labs、Vertex、Padre被收购后,其代币价值受损或归零。这引发社区对代币与股权权益错配的激烈争议。代币持有者往往缺乏法律保护,无法分享项目实际收益,而团队和股权持有者则优先获利。文章以Aave的治理提案为例,指出代币权益模糊的现状正激化股东与管理层式的矛盾,并质疑在现行监管规避下,散户购买代币所能期待的实际价值究竟是什么。

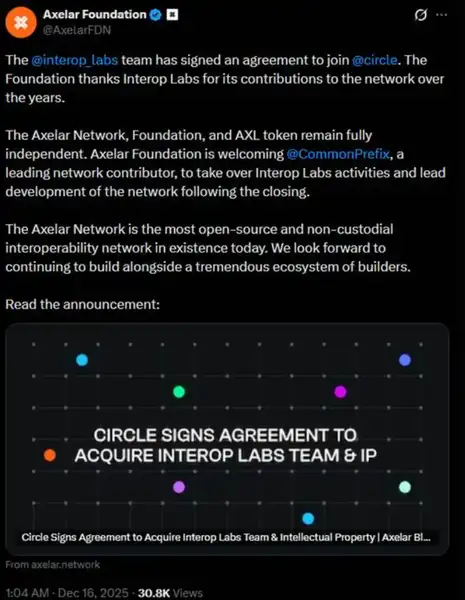

前天凌晨,Interop Labs 团队(Axelar Network 的初始开发者)宣布被 Circle 收购,以加速其多链基础设施 Arc 与 CCTP 的发展。

按理来说,得到收购是一件好事。但 Interop Labs 团队在同条推文中进一步的详细说明,却引起了轩然大波。他们表示,Axelar 网络、基金会及 AXL 代币将继续独立运作,其开发工作将由 CommonPrefix 接手。

也就是说,此次交易的核心在于「团队并入 Circle」,以推动 USDC 在隐私计算与合规支付领域的应用,而非对 Axelar 网络或其代币体系的整体收购。团队和技术,我 Circle 买走了。你原来的项目,我 Circle 是不管的。

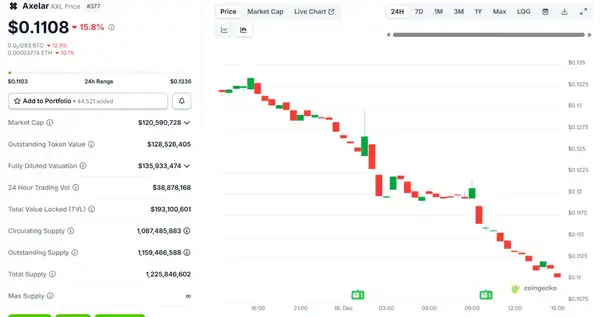

收购消息公布后,Axelar 代币 $AXL 的价格先是小幅冲高然后开始下跌,目前已跌去约 15%。

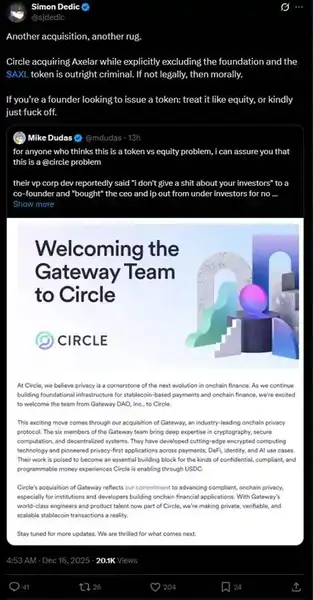

这一安排迅速在社区引发关于「token vs equity」的激烈讨论。多位投资者质疑,Circle 通过并购团队与知识产权的方式,实质性地获取了核心资产,却绕开了 AXL 代币持有者的权益。

过去的一年,类似的「要团队、要技术、不要代币」案例在币圈屡次发生,对散户投资者造成了严重的伤害。

7 月,Kraken 旗下 Layer 2 网络 Ink 的基金会收购了基于 Arbitrum 的去中心化交易平台 Vertex Protocol,接收其工程团队及其交易技术架构,包括同步订单簿、永续合约引擎和货币市场代码。收购后,Vertex 关闭其在 9 个 EVM 链上的服务,同时代币 $VRTX 遭到废弃。消息公布后,$VRTX 当天即下跌超 75%,随后逐渐「归零」(目前市值仅为 7.3 万美元)。

不过,$VRTX 的持有者至少还有那么一丝丝安慰,因为 Ink TGE 时他们还会收到 1% 的空投(快照已结束)。接下来,还有更糟糕的,直接作废并且不给任何补偿的。

10 月,pump.fun 宣布收购交易终端 Padre。而在收购 Padre 的消息宣布时,pump.fun 同时也宣布 Padre 代币将不再在该平台上使用,并且直接表示,对该代币没有未来计划。由于代币作废的声明在线程的最后一条回复中,代币瞬时翻倍后又急剧下跌,目前 $PADRE 仅剩 10 万美元市值。

11 月,Coinbase 宣布收购 Tensor Labs 构建的 Solana 交易终端 Vector.fun。Coinbase 整合 Vector 的技术到其 DEX 基础设施中,但不涉及 Tensor NFT 市场本身或 $TNSR 的币权,Tensor Labs 团队部分转向 Coinbase 或其他项目。

$TNSR 的走势是几个例子中比较平稳的,属于冲高回落,目前价格算是回到了作为一个 NFT 市场代币应有的水平,而且仍然高于收购消息前的低点。

在 Web2 中,小公司被大企业以「要团队、要技术知识产权、但不要股权」的方式收购是合法的,这种情况被称为「acquihire」。特别是在科技行业,「acquihire」让大企业可以通过这种方式快速整合优秀团队和技术,避免从零招聘或内部开发的漫长过程,从而加速产品开发、进入新市场或提升竞争力。虽然对小股东不利,但刺激了整体的经济增长和科技创新。

尽管如此,「acquihire」也必须满足「以公司最佳利益行事」之原则。币圈的这些例子之所以让社区感到如此愤怒,正是因为作为持币人的「小股东」们,完全不认同币圈的项目方们是「以公司最佳利益行事」,为了项目更好地发展而被收购。项目方们往往在项目本身能赚大钱时做着登陆美股的美梦,又在一切刚刚起步或日暮途穷时发币赚钱(最典型的例子当属 OpenSea)。当这些项目方从代币上赚到钱后,他们转头就为自己找下家,过去的项目只留在了他们的履历之中。

那么,币圈的散户投资者只能一直打碎了牙往肚子里咽吗?也正是在前天,曾经的 Aave Labs 首席技术官 Ernesto 发布了名为「$AAVE Alignment Phase 1: Ownership」的治理提案,在币圈打出了捍卫代币权益的一枪。

该提案主张由 Aave DAO 和 Aave 代币持有人明确掌握协议 IP、品牌、股权及收入等核心权益。Aave 服务提供方代表 Marc Zeller 等人公开背书该提案,称其为「Aave 治理史上最具影响力的提案之一」。

Ernesto 在提案中提到,「由于过去发生的一些事情,先前的一些帖子和评论对 Aave Labs 抱有强烈的敌意,但这份提案力求保持中立。该提案并非暗示 Aave Labs 不应成为 DAO 的贡献者,或缺乏贡献的合法性或能力,但决定应该由 Aave DAO 来作出。」

根据加密 KOL @cmdefi 的解读,本次冲突的起因在于 Aave Labs 将前端集成的 ParaSwap 替换为 CoW Swap,之后产生的费用流向了 Aave Labs 的私人地址。相应的,Aave DAO 支持者认为这是一种掠夺,因为有 AAVE 治理代币的存在,一切利益应该优先流向 AAVE 持有人,或者留在国库由 DAO 投票决定。另外此前,ParaSwap 的收入会持续流入 DAO,新的 CoW Swap 集成改变了这一状态,更加让 DAO 认为这是一场掠夺。

这非常直接地体现了一种类似于「股东会与管理层」的矛盾,也再次凸显了代币权益在加密行业中的尴尬定位。在行业早期,许多项目以代币的「价值捕获」(如通过质押获得奖励或干脆直接分享收益)进行宣传。但从 2020 年起,SEC 的执法行动(如对 Ripple、Telegram 的起诉)迫使行业转向「效用代币」或「治理代币」,这些代币强调使用权益而非经济权益。结果是,代币持有者往往无法直接分享项目红利——项目收入可能流向团队或 VC 持有的股权,而代币持有者却像白白用爱发电的小股东。

像本文上述的几个例子那样,项目方往往出售团队、技术资源或股权给 VC 或大企业,同时又将代币出售给散户,最终的结果是资源和股权持有者优先获利,代币持有者则被边缘化甚至一无所获。因为,代币不具备法律意义上的投资者权利。

为了规避「代币不可以是证券」这种监管,代币被设计得越来越「无用」。因为规避了监管,散户投资者又陷入了极为被动、缺乏保护的境地。今年以来发生的种种案例,已经从某种意义上提醒我们,目前币圈「叙事失灵」的问题,可能并不是大家真的不再相信叙事了——叙事仍然很好,利润仍然不错,但当我们购买代币的时候,我们所能期待的究竟是什么?

- 上一篇:百亿估值后的冷思考:为何高倍杠杆难以实现?

- 下一篇:返回列表

- 相关话题

-

- 币圈真相大揭秘:90%的代币为何成为“孤儿”?

- AI Agent热潮席卷币圈,前15大市值代币普涨

- 币圈公关战升级:LIBRA代币发行谜团重重,多方甩锅引发热议

- 币圈AI板块火爆揭秘:为何#AIAgent成焦点?2025年进化六大趋势预测

- 币圈影响力排名:马斯克、特朗普、赵长鹏及其代币市值对比

- Sharpei代币暴跌警示:币圈套路深,投资需谨慎

- 币圈大佬联手收割特朗普家族?WLF代币投资全线飘红,累计浮亏超6500万美金

- 特朗普家族代币搅动币圈,市场情绪大幅波动,走势引人关注

- 热门代币暴跌66%:PEPE等币种为何引发冷清买盘?

- TST币教学代币爆火币圈:市值飙升5200万美元,市场热度持续高涨

- 币圈挣钱三要素:认知、信息与执行力,Alpha上新聚焦Conan代币机遇

- 币圈人心态:为何难以坚持持币?

- 相关资讯

-

币圈未来展望:华尔街持续买入,币价为何不涨?揭秘三大价值洼地币种,美联储降息日确定,People与Ondo未来可期!

揭秘貔貅盘骗局:币圈陷阱,代币只进不出!

8 月币圈:近 10 亿美元代币项目即将解锁

GOAT代币风靡币圈,AI角色引发热议与监管挑战

为何币圈大佬如赵长鹏(CZ)等入狱风险持续高企?

币圈新手系列 超简单的Metamask小狐狸钱包教程 钱包与交易所之间如何转账?链上转账gas费不够怎么处理?实战演示币安提币转U到钱包详细步骤 如何手动添加RPC网络,代币合约地址显示余额 暗夜飞行

12月币圈展望:比特币、以太坊及热门代币走势分析

科技巨头如亚马逊为何可能回避现金收购比特币?

全球币安调查揭示:迷因币超越BTC成最多人持有代币,今年新入币圈用户占比高达45%

币圈老兵揭秘:为何牛市更易亏钱?15条生存法则助你稳健前行

- 猜你喜欢

-

2025年对冲基金做空清单曝光:英伟达、特斯拉等10大科技股成做空重灾区

2025年AI币真相:从技术革命到流动性游戏的残酷周期与财富转移本质

AI炒币实战秘籍:从nof1.ai观察到自我武装

六大AI实盘对决:10万美金加密交易大战,DeepSeek收益碾压GPT-5夺冠

2025年加密货币市场的几次重大爆仓事件

以太坊L2网MegaETH TGE临近,Sonar平台ICO前准备指南!

山寨币暴跌背后:做市商们的真实行动揭秘

USDe脱锚事件深度解析:借贷视角的亲历者观察与反思!

算法稳定币再陷“死亡螺旋”:从 Luna 到 USDe 的教训!

赢得太多,系统出局:永续合约 ADL 的真相揭秘!