谁在抛售BTC?最新数据揭示持币者真相!谁在抛售BTC?最新数据揭示持币者真相!

内容提要:比特币近期下跌引发市场恐慌,但链上数据显示真正的抛压主要来自中期持有者(3-5年币龄),而非长期巨鲸——5年以上币龄的代币仍在持续增长。期货市场经历大幅清算后,资金费率与未平仓合约已处于超卖水平,表明投机盘清洗较为充分。尽管ETP资金流出和部分巨鲸减持造成压力,但长期持有者依然坚定,当前市场恐慌可能为投资者提供了布局机会。

比特币从高点下跌 13%,引发市场恐慌。然而链上数据显示,真正的卖压来自中期持有者,而非早期巨鲸。5 年以上币龄代币持续增长。本文源自VanEck所著文章,由比推BitPush整理、编译及撰稿。

(前情提要:链上数据解析:现在适合抄底比特币了吗? )

关键要点

- 长期巨鲸仍在持有,5 年以上的币龄代币持续增长。

- 抛售集中在中期持有者,而非最古老的钱包。

- 期货市场似乎已清洗完毕,资金费和未平仓合约处于超卖水平。

比特币 (BTC) 投资者感到恐惧

资料来源:Glassnode,截至 2025 年 11 月 13 日。过去表现不能保证未来结果。

ETP 流出驱动早期疲软

过去 30 天的价格走势对持有者尤其不友好,BTC 下跌了 13%,伴随的是动机强烈的抛售。

自 2025 年 10 月 10 日起,BTC ETP 余额流出了 49.3 千枚 BTC,约占管理总资产 (AUM) 的 -2%,因在价格峰值附近买入的弱势持有人在降息不确定性和 AI 叙事动摇中选择了投降。

更令人担忧的是,许多人将价格疲软归咎于早期的 BTC 巨鲸。

例如,一个「中本聪时代」的巨鲸在 2025 年 11 月 14 日当周出售了价值 15 亿美元的 BTC,清空了他的整个钱包。许多人认为,资深的巨鲸通常透过在关键时点买卖 BTC 来预示 BTC 的长期走势。因此,加密货币社群变得看跌,恐惧/贪婪指数在关税恐慌开始时跌至 2025 年 3 月以来的最低水准。

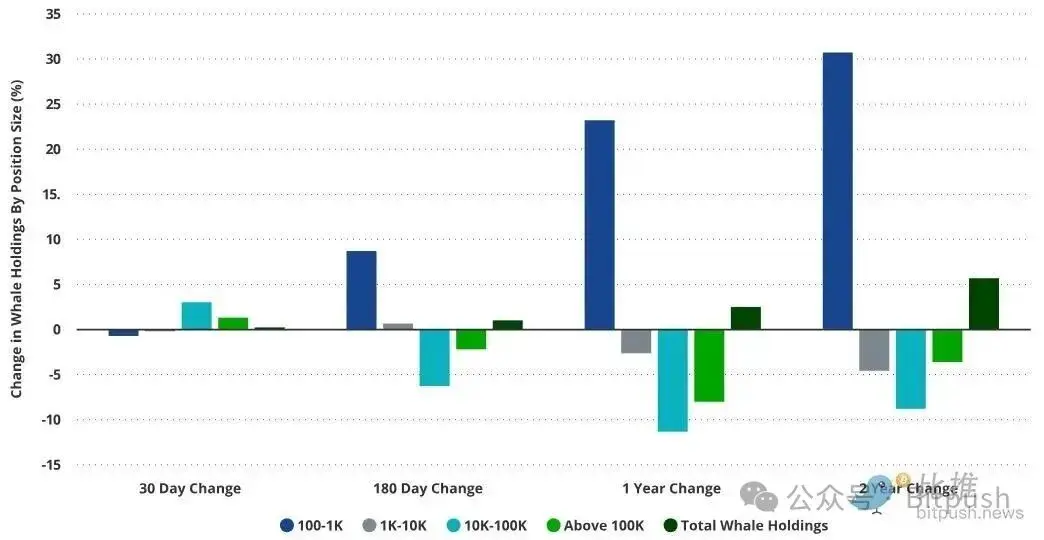

较小巨鲸在 1-2 年内累积、而最大巨鲸在卖出;近期净变化持平

巨鲸头寸长期减少,短期增加

资料来源:Glassnode,截至 2025 年 11 月 13 日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

与其假设近期的疲软源于大额持有者的抛售,不如仔细审视跨群体资金流的完整分布情况。

链上情况显示的是比简单的「巨鲸抛售」更为微妙的轮动。如果我们观察持有超过 1,000 BTC 的巨鲸持仓,可以清楚地看到他们自 2023 年 11 月以来一直在减少其 BTC 风险敞口。

事实上,持有 10K-100K BTC 的巨鲸在过去 6 个月和 12 个月分别减少了 -6% 和 -11% 的供应量。这部分供应已被持有 100 至 1,000 BTC 的「小鱼」们吸收。这类较小的投资者在过去 6 个月和 12 个月分别增加了 +9% 和 +23% 的持仓。作为背景参考,BTC 本身在过去两年上涨了约 170%。

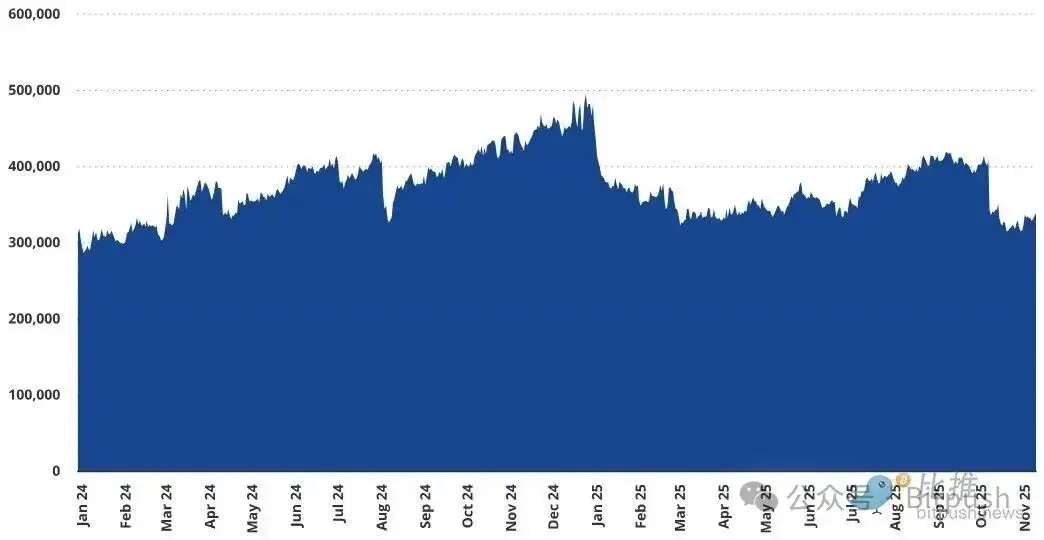

比特币期货 (BTC) 未平仓合约在 11 月增长 +6%

资料来源:Glassnode,截至 2025 年 11 月 13 日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

短期巨鲸转为净买家

短期数据则讲述了不同的故事:一些巨鲸群体一直在累积。持有 10K–100K BTC 的群体在过去 30 天、60 天和 90 天分别增加了约 +3%、+2.5% 和 +84 个基点 (bps) 的持仓。这可能反映了关税驱动的抛售及随后的清算,这在 12 小时内使 BTC 期货未平仓合约减少了约 19%,并将价格推低了 20% 以上。

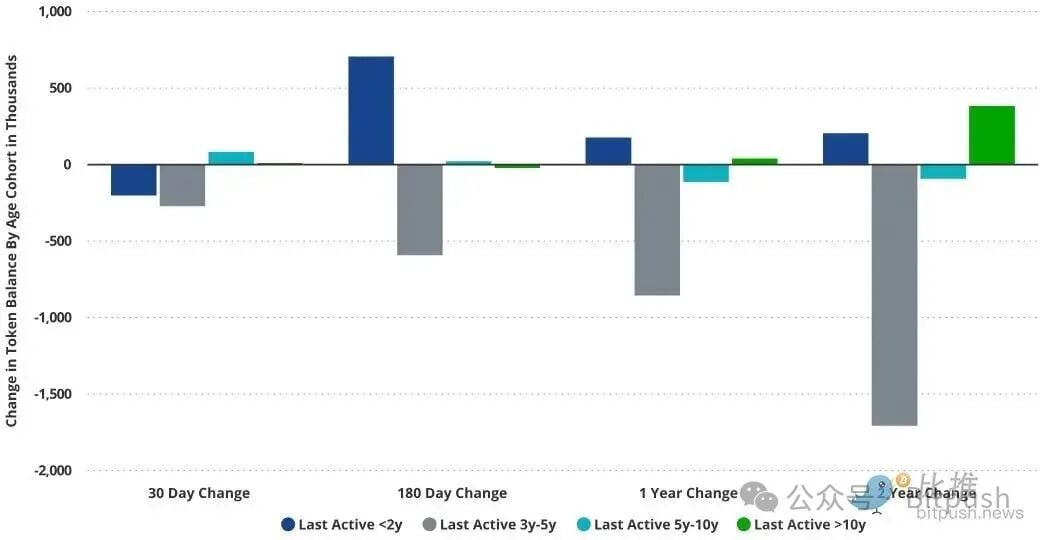

最老的 BTC 巨鲸在持有而中期交易者在抛售

资料来源:Glassnode,截至 2025 年 11 月 13 日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

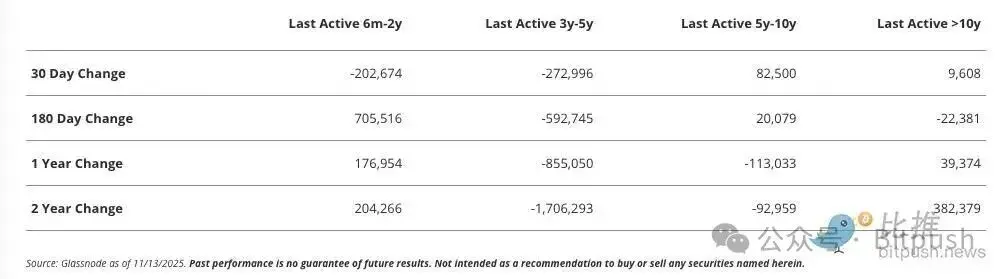

中期持有者是真正的抛售者

然而,仅仅按持有者规模分析「巨鲸数据」提供的是一幅不完整的图景。这种观点忽略了经验丰富的年长巨鲸将其代币转移给新的、初出茅庐的持有者这一轮动现象。

为了加深我们的理解,我们按「最后活跃转移时间」检查比特币余额,该指标指示代币最后一次转移后经过的时间。转移的隐含意义是这些代币很可能被出售给了不同的持有者。

在过去 30 天内,抛售压力集中在 <5 年币龄的群体,而较老的代币大多保持或增加了其持仓。有趣的是,在过去 6 个月中,所有权从 (3-5 年) 群体转移到了 (6 个月 -2 年) 群体,这标志著资金从中期持有者向新参与者的转移。

在较老的群体中,即那些代币最后一次移动发生在 >5 年前的持有者,代币周转率相对于其他群体仍然较低。相比之下,最大的流失发生在最后一次移动时间为 3-5 年前的代币中,该群体在每个研究期间都持续下降。

过去两年中,这部分代币的供应量下降了 32%,因为这些代币被发送到了新地址。鉴于这些代币中有许多可能是在上一个比特币周期的低迷期累积的,它们的持有者似乎是机会主义的周期交易者,而非长期投资者。

与此同时,最后一次移动时间 >5 年前的代币净增加了 +278K BTC (与两年前相比)。这种增长反映了较年轻的代币老化进入 5 年以上类别,而非重新累积,但这仍然表明长期巨鲸的持续信念。虽然更细粒度的分析可能会产生额外的见解,但总体趋势仍然令人鼓舞:最长线的持有者继续在累积和持有。

BTC 期货基差处于 2023 年秋季以来最低水准

资料来源:Glassnode,截至 2025 年 11 月 13 日。过去表现不能保证未来结果。并非旨在推荐买卖本文提及的任何证券。

期货市场显示投机活动重置

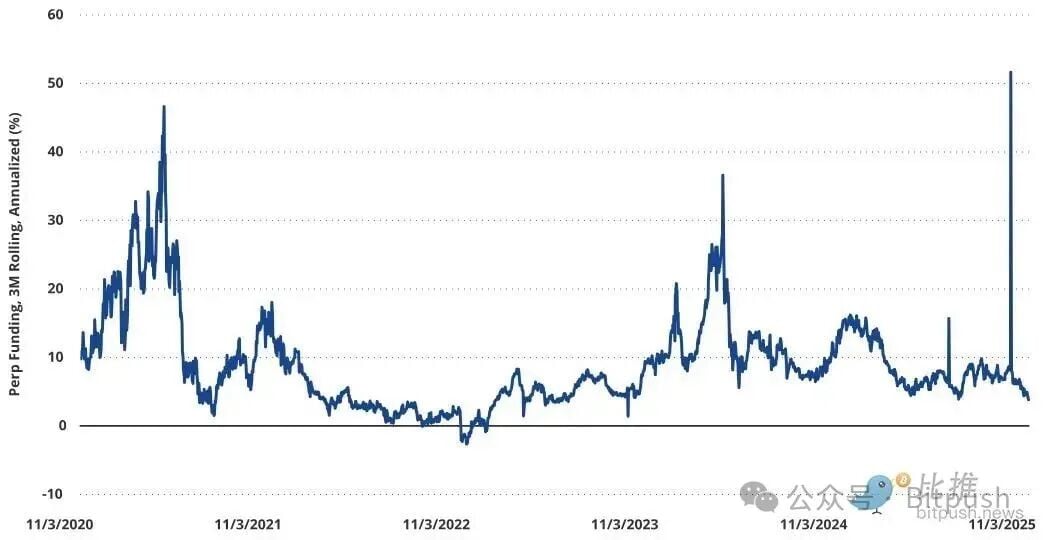

衡量投机情绪的最佳指标之一是愿意做多比特币永续期货的交易者所支付的年化基差成本。由于永续合约永不交割,其价格透过向交易的一方收取利息来与现货价格保持一致。如果永续合约价格高于现货价格,则多头方必须向空头方支付与现货/永续价格差异幅度相关的利率。由于加密货币具有不对称的上行潜力,永续合约基差几乎总是正值。

在对像 BTC 这样的加密货币多头需求较低的时期,基差会崩溃。最近,我们看到了比特币永续合约未平仓合约的急剧崩溃,自 2025 年 10 月 9 日起以 BTC 计下降了 -20%,以美元计下降了 -32%。这部分解释了资金费率的急剧崩溃。当然,如果人们对 BTC 看涨,这个利率会迅速攀升。

过去比特币要开始长期下跌时,通常会出现一个明显的信号:永续合约的资金费率会飙升,以前疯狂的时候某些日子平均能达到 40%。但这次不一样,从 2024 年 3 月之后,我们就再没看到资金费率的疯狂上涨。

这里有个很有意思的插曲——像 Ethena 这类创新协议,还有那些专业的交易机构,都在大规模进行「现货买入 + 永续合约做空」的套利操作。光是 Ethena 在 2025 年 10 月规模就达到 140 亿美元,虽然后来缩水到 83 亿,但这么大的套利盘实际上把资金费率给压低了,让这个传统指标有点「失真」。

不过即便如此,当前资金费率的暴跌程度,结合永续合约未平仓头寸的大规模清算,确实说明市场已经跌过头了。另一个关键指标 NUPL (可以理解为全网持仓者的平均盈亏水准) 也显示,现在的超卖程度已经跟 2025 年春的关税恐慌、2024 年 8 月的日圆崩盘时差不多。

对投资者来说,经过这一个月的暴力洗盘,反而可以更从容地寻找入场时机了。市场恐慌时,往往是布局的好机会。

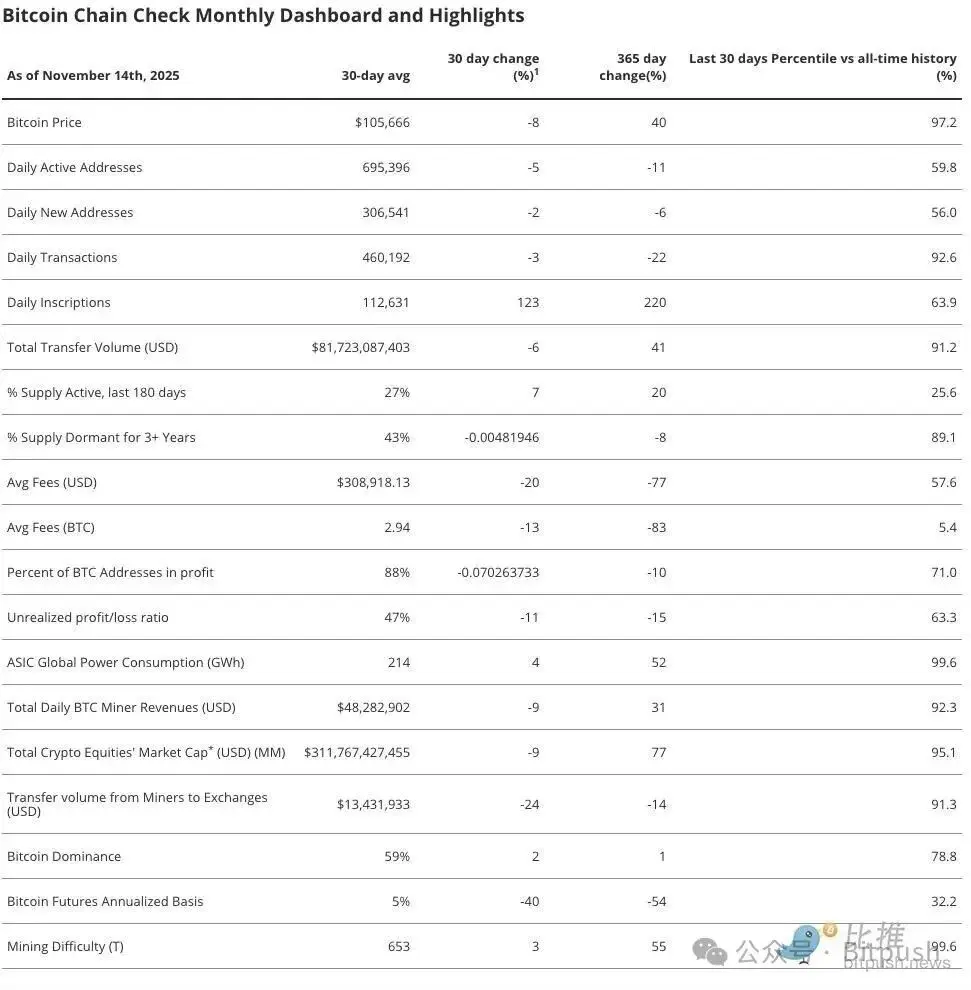

比特币链上变化月度仪表板和亮点

注:30 天变化和 365 天变化是相对于 30 天平均值,而非绝对值。资料来源:Glassnode,截至 2025 年 11 月 13 日。

- 相关话题

-

- 各国BTC持有量真相:60万枚谣言粉碎 2026最新数据排名出炉

- 巨鲸抛售40.5万枚BTC,市场恐慌?别急,这背后隐藏的真相!

- 灰度GBTC最新持仓与资产管理规模数据更新

- BTC暴跌归咎12万枚黑产币被没收?真相是宏观收紧+机构抛售

- BTC价格波动:培养马后炮高手与市场盈亏真相

- 美国零售数据今晚揭晓,或利好市场,BTC准备迎接降息?

- 德国政府大规模抛售BTC致反弹中断,DePIN赛道IO项目引关注

- 2024年BTC价格波动分析:短期持币者盈利情况变化

- 花费1.5 BTC 写入区块链的加密数据

- 比特币矿工抛售,BTC或进入短期整合阶段

- 10.31早盘:BTC多头依旧强势,关注美国九月PCE数据

- BTC大幅下挫,市场陷入红海!总统辩论与PCE数据引发关注

- 相关资讯

-

Glassnode数据:万枚BTC巨鲸本月强势买入,小投资者却在抛售比特币!

揭秘银行暴利真相:DeFi借贷协议收益率为何仅为传统金融1/10?2025最新数据对比震撼曝光

比特币阴跌不止,抛售BTC的神秘力量究竟是谁?

疑似“大户”抛售,两周内甩卖超10亿美元BTC

国家级卖压警报:德国政府转1100枚BTC至交易所,或抛售4.7万枚比特币?

比特币矿工抛售20亿美元BTC,ZK空投申领量达87.29%

链上数据揭示:市场消化GBTC比特币供应压力,HODLer坚定持币

彭博ETF分析师:比特币现货ETF净流入11亿美元,GBTC抛售预计两周内放缓

美国政府或在高点抛售比特币?没收BTC总价激增至85亿美元

暴跌狂潮!比特币狂泻至41500,十万投资者爆仓,GBTC抛售成疑凶?

- 猜你喜欢

-

微策略2026首波加仓!豪掷1.16亿美元狂扫1283枚比特币,美元储备飙破22.5亿创纪录

2025年比特币波动率首次低于英伟达!机构入场催生46%历史最低振幅,数字货币正式进入成熟期

2025年全球资产大变局:比特币暴跌20%跌出前十,黄金ETF狂吸千亿成最大赢家

比特币ETF惊现圣诞劫:7天狂撤2.5亿美元,机构大逃亡背后暗藏抄底信号

亿万富翁Grant Cardone豪掷3000枚BTC:房地产+比特币的财富新帝国即将上市

彭博首席分析师惊爆:比特币2026年恐暴跌90%至1万美元,5万关口只是开始

比特币抄底信号已现?Coinbase连续两周负溢价暗藏玄机

比特币暴涨前兆再现:历史性脱钩美股黄金后10倍行情即将重演

2026年比特币终极预言:9大共识揭示为何再无山寨季,机构牛即将爆发

比特币8.7万关口生死战:圣诞行情缺席背后,2026年超级牛市正在酝酿?