22亿巨鲸投票内幕:为什么抛售比特币却纷纷质押以太坊?

内容提要:一位比特币远古巨鲸近期卖出2万枚BTC并全数购入超45万枚ETH进行质押,此举标志着加密市场正从比特币的价值储存逻辑转向以太坊能产生质押收益和承载经济活动的生产性资产范式,反映了资本对收益和效用的追求,并印证了ETH/BTC汇率走强的结构性趋势。

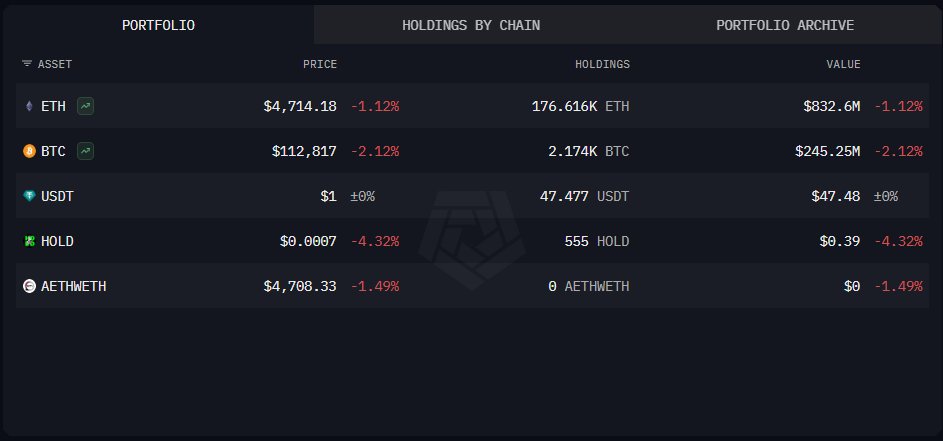

2025年8月25日,加密市场见证了历史性的一幕。据Onchain Lens监测,一头身份神秘但持仓历史可追溯至比特币创世初期的“远古巨鲸”,执行了一项规模和决心都令人咋舌的操作:卖出近2万枚BTC(价值约22.2亿美元),并全数换成超过45万枚ETH,其中大部分(约11.3亿美元)已迅速投入以太坊的PoS网络进行质押。

这一行为如同一声发令枪,瞬间引爆了市场的想象空间。它不再是简单的“获利了结”,因为资金没有流出加密生态,而是从生态系统的“价值储藏”一端,精准地注入了“价值生成”的另一端。与此同时,市场的K线图也早已给出了回应:ETH/BTC汇率自今年5月以来稳步攀升,显示出以太坊相对于比特币的持续强势。

这头巨鲸的换仓,究竟是独狼式的投机,还是代表着一群“聪明钱”的集体转向?它是否验证了分析师Willy Woo关于“比特币成长阵痛”的理论?又将如何与Arthur Hayes所预言的“13万亿稳定币大迁徙”产生共振?本文将从这笔“世纪交易”入手,层层剥茧,探寻加密世界正在发生的结构性范式转移。

一、 惊天换仓:解码22亿美元背后的“资产属性”重估

要理解这次换仓的深刻含义,我们必须超越价格的涨跌,深入其资产属性的内核。

首先,这是从“非生产性资产”到“生产性资产”的战略转移。

比特币的价值核心在于其无可争议的数字稀缺性和去中心化,使其成为对抗法币通胀的“数字黄金”。然而,持有比特币本身(不考虑借贷等衍生操作)并不会产生内生的现金流。它是一种被动的价值储存工具,其回报完全依赖于市场价格的上涨。

而质押(Staking)中的以太坊则完全不同。通过将ETH质押给网络以维护其安全,持有者可以获得持续的、以ETH计价的奖励。这使得ETH成为一种“生产性资产”或“数字债券”,能够产生可预测的实际收益率(Real Yield)。这头巨鲸在换仓后第一时间将过半ETH投入质押,其意图昭然若揭:他追求的不再仅仅是资产的升值潜力,更是持续、稳定的现金流。这标志着早期加密巨富的财富观念,正在从单纯的资本利得,向更成熟的、类似传统金融的“食利”模式演进。

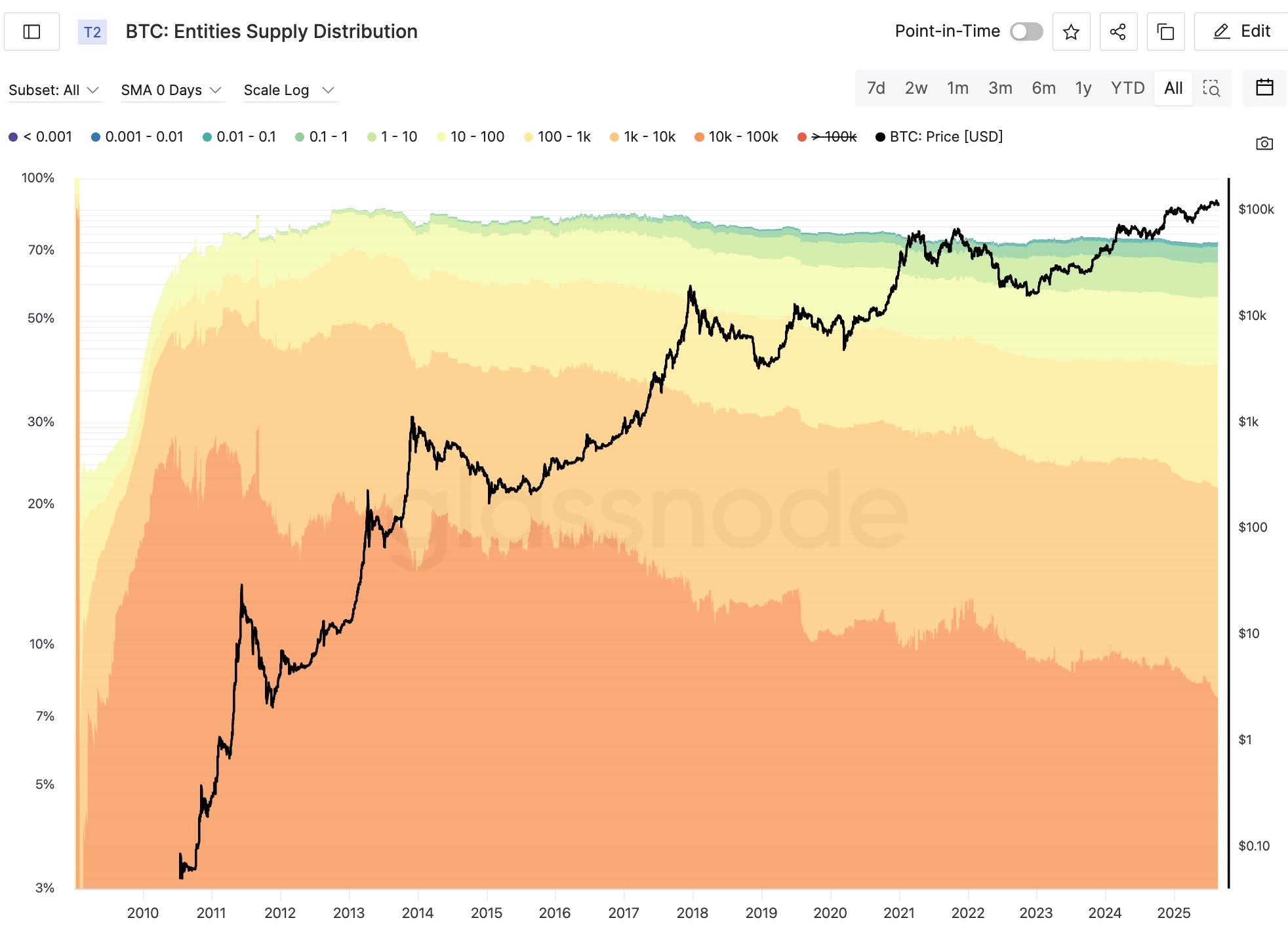

其次,这印证了Willy Woo的“远古抛压”理论,并揭示了资金的最终去向。

Willy Woo的观点一针见血:比特币本轮上涨缓慢,症结在于2011年前后以不足10美元成本建仓的巨鲸们正在出售。他们每卖出1枚BTC,都需要市场注入超过10万美元的新资金来吸收。这构成了比特币上行的巨大阻力。

而本次巨鲸换仓,恰恰是这一理论的完美现实演绎。但它比理论更进了一步,它告诉了我们,这些“远古抛压”转化成的巨额流动性,并没有逃离市场,而是选择了以太坊作为新的“蓄水池”。这形成了一个鲜明的对比:

- 比特币端:远古供应被激活,形成持续抛压,市场需要不断消化“历史包袱”。

- 以太坊端:吸纳了来自比特币生态的巨额存量资金,并立即通过质押将其转化为网络的“护城河”,减少了市场流通量。

这种“一出一进”的动态,是ETH/BTC汇率走强的最直接、最硬核的解释。

二、 一体两面:比特币的“成长阵痛”与以太坊的“生态飞轮”

巨鲸的行动是果,其背后的基本面差异才是因。比特币和以太坊正处在两种截然不同的发展阶段和叙事轨道上。

比特币的“甜蜜烦恼”:消化万倍收益的成熟代价

比特币作为开创者,其最大的成功——创造了人类历史上前所未有的投资回报率——如今也成为了它继续轻装上阵的“甜蜜烦恼”。早期参与者的巨额浮盈,如同悬在市场头顶的达摩克利斯之剑。市场的每一次上涨,都会诱发一部分“万倍收益者”进行套现或资产再平衡。这个过程是比特币走向完全成熟、筹码被充分换手的必经之路,是其“成长阵痛”。在这个阶段完成前,比特币的价格表现必然会显得相对“沉重”。

以太坊的“生态飞轮”:三大引擎驱动的内生增长

与比特币的“存量博弈”不同,以太坊展现出强大的“增量”特征,其价值捕获由三大引擎构成的正向飞轮驱动:

- PoS质押的供应黑洞:最新的validatorqueue数据显示,尽管存在获利退出的队列(约84.6万枚ETH),但等待进入质押的队列正在激增(从15万枚跃升至40万枚ETH)。这表明,以SharpLink、BitMine等上市公司为代表的新一波机构和长期投资者,正在以前所未有的热情拥抱ETH的质押收益。质押机制像一个巨大的“供应黑洞”,持续不断地将流通中的ETH转化为锁定状态,结构性地减少了市场的抛压。

- 稳定币结算层的网络效应:Token Terminal数据显示,USDC在以太坊上的使用量已达历史新高,月转账额近7500亿美元,规模堪比大型银行系统。这揭示了以太坊的核心价值主张之一:它正在成为全球数字美元经济的底层结算网络。每一笔稳定币的转账、每一次DeFi的交互,都需要消耗ETH作为Gas费,并通过EIP-1559机制销毁一部分。这种基于“真实经济活动”的需求,为ETH提供了坚实的价值支撑,使其不再仅仅是投机工具。

- “超声波货币”的通缩叙事:在质押锁定和Gas费燃烧的双重作用下,以太坊的净发行量在网络繁忙时会变为负数,进入通缩。这种“越用越少”的货币模型,即“超声波货币”(Ultrasound Money),为其提供了比肩比特币“数字稀缺性”的全新价值叙事,且这种稀缺性是动态的、与生态繁荣度正相关的。

这三大引擎相互促进,形成了强大的“生态飞轮”:生态越繁荣 -> Gas消耗和质押需求越高 -> ETH通缩越强、供应越紧 -> 币价预期上涨 -> 吸引更多资金和建设者进入生态,循环往复。

三、 宏观之风:Arthur Hayes的13万亿稳定币预言

如果说巨鲸换仓是战术层面的信号,以太坊的生态飞轮是战略层面的基础,那么前BitMEX联合创始人Arthur Hayes的宏观洞察,则为这场“大轮动”提供了时代背景层面的终极催化剂。

Hayes在WebX大会上明确指出,未来数年加密牛市的核心驱动力将源于美国的地缘政治和财政需求。他预测,美国将主动引导规模高达10-13万亿美元的欧洲美元市场,回流至其可控的、基于区块链的稳定币生态系统中。这个论断的意义是颠覆性的,它预示着加密市场即将承接的,将是来自全球传统金融体系的、以“万亿”为单位计算的庞大流动性。

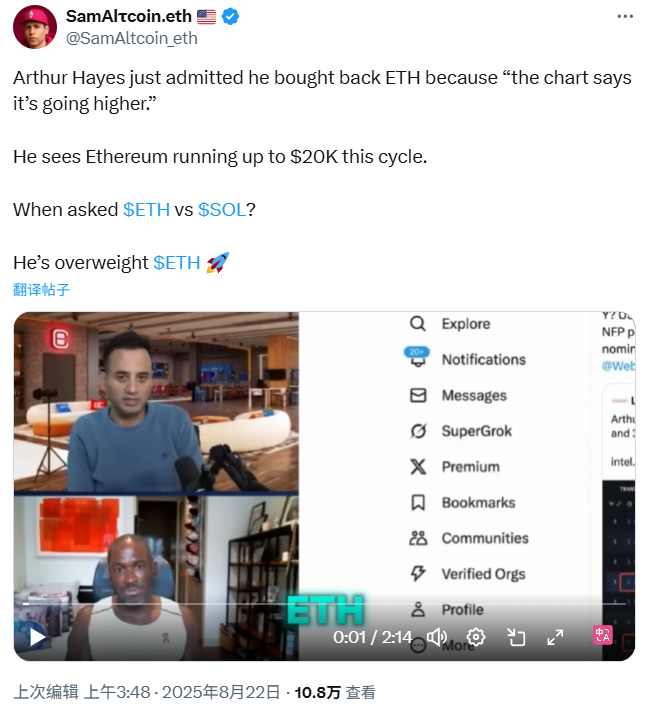

而Hayes不仅是预言家,更是行动派。就在上周(8月22日),他公开表示已亲自回购以太坊,并给出了“本轮周期涨至2万美元”的惊人目标。这一强烈的看多信号立即得到了机构的响应,我们已知的、正在积极质押ETH的上市公司BitMine,便在第一时间转发了Hayes的采访以示认同。

这让答案变得不言而喻:当这股稳定币洪流需要一个高效、安全且拥有深厚金融乐高积木(DeFi)的平台时,以太坊及其繁荣的Layer 2网络是唯一的选择。

此刻,所有线索都汇集到了一起:当数万亿美元的稳定币涌入以太坊生态,寻求收益(如Ethena)和交易(如Hyperliquid)时,对底层资产ETH的需求将被指数级放大。而那头远古巨鲸,不仅将巨额ETH投入质押,其后续“在HyperLiquid上继续出售BTC换取ETH”的计划,更是精准地踩在了Hayes预言的鼓点上。

他的行为清晰地表明:他不仅是在购买ETH的质押基础收益,更是在用22亿美元的庞大身躯,提前布局一个由稳定币流动性引爆的、确定性极高的全新DeFi夏日。

结论:迎接价值累积的范式转移

回归我们最初的问题:一头22亿美元巨鲸的惊天换仓,预示着什么?

它预示着,加密世界的价值评估体系,正在发生一场深刻的范式转移。单纯依靠宏大叙事和数字稀缺性的“价值储存”投资逻辑虽然依旧坚固,但资本的天平正在向能够产生真实收益、承载复杂经济活动、并能捕获网络价值的“生产性资产”倾斜。

我们正在从一个由“HODL”文化主导的时代,迈向一个由“Yield”(收益)和“Utility”(效用)共同定义的时代。

这场“大轮动”并非宣告比特币的终结。比特币作为最去中心化、最抗审查的价值储存媒介,其“数字黄金”的地位无可撼动,在宏观避险和资产配置中仍将扮演基石角色。然而,就增长弹性和资本效率而言,市场的聚光灯正不可逆转地转向以太坊。

对于投资者和行业观察者而言,理解这场轮动是把握本轮周期的关键。ETH/BTC汇率不再仅仅是一个交易对,它是一面镜子,映照出加密世界从1.0到2.0的演进路径。那头远古巨鲸,用他从比特币诞生之初积累的财富,为这条路径投下了最沉重、最可信的一票。而这,或许仅仅是一个开始。

- 相关话题

-

- 以太坊暴跌内幕:交易所巨量抛售与巨鲸洗盘背后的抄底良机

- 神秘巨鲸5亿美金重仓BTC、ETH、SOL多单:加密市场反弹前兆还是内幕信号? 或 内幕交易者连续加仓:3亿以太坊多单后再押注比特币和Solana,总仓位突破5亿美元引发市场猜测

- 以太坊暴跌:ETF质押投票或延期,巨鲸提前出逃

- ETH利好!400亿美元比特币巨鲸将抛售,下半年BTC剑指10万美元?

- 以太坊巨鲸2700美元割肉抛售:1572枚ETH亏损72万美元警示录

- 以太坊远古巨鲸持续抛售,耐心耗尽还是另有打算?

- Coinbase上币引爆ENA巨鲸抛售:639万代币套现216万美元内幕

- 以太坊惊现巨鲸摆尾:链上巨量抛售与散户破局策略

- 以太坊巨鲸异动:6200枚ETH抛售暗流与9153万持仓背后的多空博弈

- 比特币触顶75贪婪指数!美联储偷放水+巨鲸抛售,10天内或迎20%回调

- 以太坊远古巨鲸苏醒:501ETH砸盘引发市场恐慌性抛售

- 巨鲸出货引发ETH见底争议,数据揭示比特币盈利超越以太坊!

- 相关资讯

-

沉睡巨鲸抛售潮!比特币以太坊遭重击,彭博分析师预警:ETH今年或暴跌至1000美元

比特币99%盈利狂潮!以太坊ICO巨鲸为何逆势抛售501枚ETH?

重磅消息!巨鲸11天抛售3410枚比特币,以太坊巨资涌入,币圈是震荡还是新周期?

比特币面临门头沟抛售考验:抵消减半效应,现货ETF能否稳住阵脚?以太坊潜力凸显

多头清算结束,巨鲸入场预示暴涨?5.9比特币、以太坊、SOL行情深度剖析

比特币巨鲸抛售引发市场恐慌,分析师三大理由判断牛市触顶?

币圈动荡:门头沟抛售、币安救市、FTX 抛售、链上异动,比特币会跌至4万吗?以太坊呢?

以太坊ETF获批将引爆牛市!ETH有望突破6000美元,比特币现货ETF净流入2.384亿美元!Jupiter开放主动质押奖励空投申领!

巨鲸动向警示:以太坊基金会再次大规模抛售 $ETH,累计金额达6.54亿美元

四大巨鲸单月抛售6亿美元ETH,以太坊的Pectra升级能否挽救局面?

- 猜你喜欢

-

2026年加密货币开年巨震:4.7亿美元爆仓血洗多军,监管风暴下合规赛道成唯一出路

【突发】马杜罗600亿比特币秘密金库曝光:60万枚BTC下落成2026年最大加密悬案

2026开年惊爆:Wintermute被曝操控加密市场内幕全解析

比特币ETF两日狂吸12亿美元!2026年机构牛市觉醒信号已现

2026加密市场三大信号:国家储备、机构入场与监管转折点

2026年创投风向突变:加密早期项目遇冷,290亿资金疯狂涌向数字资产储备赛道

2026年区块链革命:这两项升级将颠覆行业格局

5%波动血洗币圈!21亿美元爆仓真相揭秘,杠杆玩家全军覆没

2026年数字货币牛市预测:超级周期即将爆发!

2025比特币市场终极复盘:暴涨暴跌时代终结,机构化浪潮下的新格局