币圈、AI与美股连动,免费资金时代结束,币圈何时才能企稳?

内容提要:当前加密货币与美股科技股因被动投资盛行而深度绑定,形成铁索连江之势。随着免费钱时代终结,企业靠宣布巨额支出推动股价的逻辑破灭,市场正经历剧烈波动。比特币暴跌通过ETF等渠道引发连锁反应,导致跨资产抛售和流动性压力。分析师警告,若加密市场无法企稳,其引发的财富缩水恐将拖累整个科技股乃至宏观经济,比特币走势已成为市场风险偏好的关键风向标。

正如社交媒体上的这句话所说:“我们都在做多比特币,只是有些人自己还不知道。”

11月24日,Academy Securities知名策略师Peter Tchir在其最新报告中警告,随着“免费钱”(Free Money)时代的终结,这种隐秘的杠杆正在反噬市场。过去两年中,企业仅凭宣布巨额支出计划就能换取股价数倍上涨的逻辑已然破灭,这一逆转正成为纳斯达克指数近期下挫的核心推手。

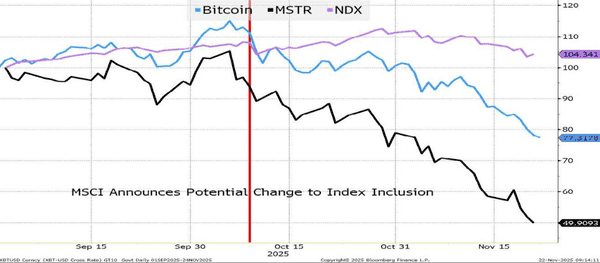

近期市场剧烈波动,纳斯达克100指数领跌超过3%,而在更具代表性的标普500等权重指数中,跌幅仅为0.9%。这种分化凸显了痛苦主要集中在科技与高成长领域。

尤其是10月10日,比特币在美股收盘时段经历了从12.2万美元骤降至10.5万美元的剧烈抛售,这一“莫名其妙”的崩盘不仅重创了加密资产,更通过ETF和相关上市公司的传导链条,对广泛的股票投资组合构成了直接的流动性压力。

这一现象揭示了当前市场结构中一个危险的信号:加密货币、人工智能基础设施建设与美股被动投资资金已经形成了高度关联的“铁索连江”之势。随着被动投资规模超越主动投资,通过QQQ等ETF工具,数以亿计的退休金和避险资金实际上已与MicroStrategy等“数字资产储备型公司”以及AI巨头的资本支出周期深度绑定。

目前,投资者的目光已集体转向加密市场的稳定性。高盛交易员Brian Garrett直言,许多客户正在将比特币的表现视为未来风险偏好的风向标,“如果比特币走势好转,年底的股市反弹可能才会重回正轨。”

“免费钱”机制的崩溃

Peter Tchir在报告中将过去一段时期的市场繁荣归因于“免费钱”效应。所谓“免费钱”,并非指央行的流动性投放,而是指企业在资本运作中的一种特定现象:当一家公司宣布支出X金额,其市值增长却超过X时,实质上就创造了“免费”的股东财富。这种逻辑曾主要存在于两个领域:

首先是AI与数据中心建设。此前,科技巨头只需承诺建设更多数据中心(即“建好了,客户自然会来”的逻辑),就能获得股市的热烈奖赏。然而现在,单纯宣布增加开支已无法转化为股价上涨,市场开始质疑这些巨额投入的回报率。一旦股价不再为此买单,企业的下一步行动很可能是缩减开支,这将对整体经济动能构成威胁。

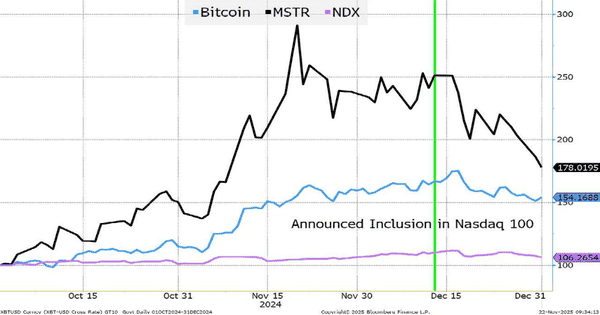

其次是加密货币及“数字资产储备型公司”(DATs)。以MSTR为代表的公司曾享受着巨大的估值溢价,它们通过融资购买加密货币,进而推动股价涨幅远超其持币成本。这种正向循环曾是支撑股价和底层加密资产的重要力量。但如今,这一链条运转日益艰难,许多DATs的交易价格正逐渐回归并未紧贴其资产净值(NAV),这意味着“凭空创造财富”的通道正在关闭。

被动投资的“放大器”效应

被动投资的盛行加剧了这一局面的复杂性。Peter Tchir指出,当大量资金“盲目”涌入纳斯达克100指数(QQQ)时,每1美元中就有55美分流向了包括MSTR在内的少数几家公司。

据彭博数据,Vanguard、Blackrock和State Street作为被动投资巨头,是MSTR的前五大持有人,QQQ单独持有价值近10亿美元的MSTR股份。这种持仓结构意味着,一旦主要指数编制公司(如MSCI)调整规则,将引发巨大的资金流动。

这种指数化投资使得加密资产的波动不再局限于币圈。市场目前高度关注MSCI是否会将DATs纳入其股票指数(决定预计于1月15日公布)。如果MSCI决定保留或纳入这些公司,将避免强制性抛售并提振市场对标普500指数后续纳入此类公司的预期;反之,则可能引发被动基金的机械性卖出。

资产相关性飙升与财富效应反噬

比特币市值近期从约2.5万亿美元的高点滑落至1.85万亿美元,由于6500亿美元财富的蒸发,市场的“财富效应”正遭遇逆风。

Peter Tchir观察到,随着现货ETF的普及,投资者已无法在心理账户上将加密资产与股票持仓隔离。当投资者在其综合股票账户中看到加密ETF的大幅缩水时,恐慌情绪更容易蔓延至整个投资组合,这与过去需要在独立冷钱包中查看资产时的心理状态截然不同。

更是有知名投资者惊讶地发现,其持有的某些非加密资产竟与比特币表现出了极高的相关性。这通常意味着同一类投资者群体正在面临流动性压力——当加密资产暴跌时,他们不得不抛售其他流动性好的资产(如美股科技股)来筹集现金。这种跨资产类别的抛售潮导致了纳斯达克波动率与VIX指数的同时高企。

宏观迷雾与美联储的困境

在宏观层面,美联储的政策路径再度变得扑朔迷离。市场对12月降息的预期在短短一天内从34%剧烈波动至63%。尽管就业数据喜忧参半,且通胀风险尚未完全解除,但“免费钱”时代的终结可能导致AI数据中心支出放缓,进而令经济降温,这这为美联储提供了降息的理由。

与此同时,作为避险资产的10年期美债收益率近期反弹,而日债收益率的上升(30年期日债收益率触及3.3%)也需引起警惕,这可能在长期内削弱美债的吸引力。

Peter Tchir总结认为,当前经济面临的风险比以往任何时候都要大。如果加密货币无法企稳,其引发的流动性紧缩和财富缩水将不仅终结科技股的狂欢,更可能拖累整个宏观经济的增长步伐。

所有人都在屏息以待:比特币的止跌,将是市场确认“痛苦交易”结束的第一信号。

高盛交易员Brian Garrett表示:"我们接触的许多客户都认为如果比特币交易情况好转,年底的上涨行情可能会再次出现。"

(文章来源:华尔街见闻)

- 相关话题

-

- 加密市场新常态:告别百倍神话,稳健年化100%成新生存法则 或 币圈暴富时代终结:揭秘4倍涨幅周期下小资金如何破局

- 美股AI股普跌拖累币圈,中国AI与区块链技术崛起引关注

- 币圈巨变:量化资金泛滥,趋势行情消逝,阶级固化下的草莽时代终结?

- 川普时代债务转移术:美股暴跌与币圈大盘走势解析

- 美联储紧急会议引爆294亿资金异动:ETH冲万关口倒计时,美股暴涨后币圈将迎补涨行情?

- 美股复工首日暴跌拖累币圈:比特币失守10万大关背后 阿里AI冲击与美联储降息预期腰斩的双重绞杀

- 美股优于币圈:投资选择的真相

- SATS成交激增,资金活跃换手,静待震荡结束逢低布局

- 虚拟币圈短期红利见底,后续走势与美股、大选政策关联及收益关注要点

- 降息对币圈的影响:资金流入与投资机遇解析

- A股热闹,币圈资金涌入,静待牛市来临

- 币圈炒币精髓:洞悉市场情绪,把握资金流向的五条法则

- 相关资讯

-

美股暴涨竟成新山寨季!币圈资金疯狂涌入这50只概念股

币圈暴跌,美股大涨:资金只是换口袋,这次下跌背后没有利空,全球比特币持仓现状揭秘!

50倍潜力黑马币即将崛起?比特币涨势暂缓,大行情已终结?聪明资金动向揭秘!CHZ暴涨在即?Pajamas币受热捧,巨鲸纷纷加仓!币圈新热点即将揭晓!

DEKUBE.AI代币解析:分布式AI计算网络免费入门教程,中文零撸指南

工作室面临倒闭危机,撸空投暴利时代结束

Web3加密市场早报:币圈618促销潮,山寨币暴跌近20%,各赛道普跌,比特币ETF资金连续外流,Sonic Sol游戏L2获1200万美元融资

比特币ETF资金持续流出,矿工聚焦AI储能供热,AI音乐商业化势头强劲——Robert李区块链日记2169

币圈动态:机构资金撤离,专家预警跌势,Solana命运未卜,加密市场何去何从?低估新闻揭秘

AI时代变迁:文字工作者独白,60人团队一年后仅余我

门头沟抛压百亿,比特币走势如何?大资金涌动,币市将迎暴涨?小道消息泄露,币圈巨大利好即将降临!Pepe暴涨30%,后市可期?错过上车时机,如何应对?Maga新动态,Sol与Ondo

- 猜你喜欢

-

紧急曝光!DFound基金暴雷跑路,数万人血本无归!最新维权追款攻略速看

2026年币圈牛市预测:关键数据揭示下一轮暴涨时机

美联储降息引爆币圈狂欢:2025年末数字货币投资机遇与风险全解析

2025年12月7日币圈重磅:比特币震荡预警、USTC暴涨78%、鲍威尔最新表态

突发!币安Gate集体封杀奥拉丁,ARK闪崩20%:50万投资者血泪控诉,千亿资金盘一夜崩塌

重磅!SEC加密新规:2025创新豁免政策将如何颠覆4500家区块链公司?

2025年12月比特币闪崩实录:8万防线失守,162万人爆仓真相!

比特币19天暴跌32.5%,失守8.5万美元!2025年“黑色11月”为何崩溃?底在哪?

连环暴雷!xUSD暴跌85%后 USDX流动性池一夜蒸发90%

币圈速递:2025年11月6日最新动态